|

|

대표이사등의 확인 |

분 기 보 고 서

(제 61 기 3분기)

| 사업연도 | 2011년 01월 01일 | 부터 |

| 2011년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2011년 11월 9일 |

| 회 사 명 : | 주식회사 GS 글로벌 |

| 대 표 이 사 : | 정 택 근 |

| 본 점 소 재 지 : | 서울시 강남구 역삼동 679 GS타워 10층 |

| (전 화) 02-2005-5300 | |

| (홈페이지) http://www.gsgcorp.com | |

| 작 성 책 임 자 : | (직 책) 팀장 (성 명) 박 이 섭 |

| (전 화)02-2005-5156 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

| (단위 : 백만원) |

| 상호 | 설립일 | 주소 | 주요사업 | 직전사업연도말 자산총액 |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| GS Global Japan Co., LTD | 1964.01.25 | 일본 | 무역업 | 69,181 | 기업 의결권의 과반수 소유 (회계기준서1027호13) | 자산총액 500억 이상 |

| (주)디케이티 | 1988.01.12 | 대한민국 | 플랜트 제조업 | 266,934 | 위와 동일 | 자산총액 500억 이상 |

| GS Global Austrailia PTY. LTD | 1988.03.01 | 호주 | 무역업 | 42,593 | 위와 동일 | 해당사항 없음 |

| GS GLOBAL USA, INC. | 2010.01.20 | 미국 | 무역업 | 10,173 | 위와 동일 | 해당사항 없음 |

| GS Global Hong Kong Limited |

1982.10.08 | 홍콩 | 무역업 | 3,452 | 위와 동일 | 해당사항 없음 |

| GS Global Europe GMBH | 2006.06.30 | 독일 | 무역업 | 10,384 | 위와 동일 | 해당사항 없음 |

| GS GLOBAL SINGAPORE PTE. LTD. |

2010.07.01 | 싱가폴 | 무역업 | 6,353 | 위와 동일 | 해당사항 없음 |

| PT GS Global Resources | 2010.08.27 | 인도네시아 | 무역업 | 1,949 | 위와 동일 | 해당사항 없음 |

| GS Global Trading (Shanghai) Co.,LTD |

2004.04.02 | 중국 | 수입통관대행 | 428 | 위와 동일 | 해당사항 없음 |

| GS Global Guangzhou Co.,LTD | 2006.12.06 | 중국 | 무역업 | 1,804 | 위와 동일 | 해당사항 없음 |

| Mill-Pro Pty. Ltd | 2008.09.03 | 호주 | 무역업 | 866 | 위와 동일 | 해당사항 없음 |

| (주)피엘에스 | 2009.10.23 | 대한민국 | PDI 및 물류사업 | 9,183 | 위와 동일 | 해당사항 없음 |

| Dairyu Cement | 1985.09.18 | 일본 | 물류사업 | 1,631 | 위와 동일 | 해당사항 없음 |

| SSANGYONG (U.S.A.), INC. |

1965.06.15 | 미국 | 무역업 | 7,248 | 위와 동일 | 해당사항 없음 |

| SSANGYOUNG RESOURCES PTY., LTD |

1995.12.15 | 호주 | 광산투자업 | 1,545 | 위와 동일 | 해당사항 없음 |

| SSANGYOUNG SINGAPORE PTE, LTD |

1993.12.23 | 싱가폴 | 무역업 | 53 | 위와 동일 | 해당사항 없음 |

| GS Global (Suzhou) Steel Service Center Co., Ltd |

2011.07.01 | 중국 | 제조업 | - | 위와 동일 | 해당사항 없음 |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 주식회사 지에스 글로벌이라고 표기합니다. 또한 영문으로는 GS Global Corp. 이라고 표기합니다. 약식으로 표기할 경우에는 ㈜GS글로벌이라고 표기합니다.

다. 설립일자 및 존속기간

당사는 1954년 국제무역을 전문으로 하는 금성산업주식회사라는 이름으로 최초 설립되었습니다. 1975년에 주식회사 쌍용으로 상호가 변경되었고 1976년에 기업 공개 및 공모증자를 실시하고 유가증권시장에 상장되었습니다. 2009년 7월에 ㈜ GS로 대주주가 변경되고, 주식회사 지에스 글로벌로 사명이 변경되었습니다.

라. 본사의 주소, 전화번호 및 홈페이지

주소 : 서울특별시 강남구 역삼동 679 GS타워

전화번호 : 02-2005-5300

홈페이지 : www.gsgcorp.com

마. 중소기업 해당여부

당사는 중소기업기본법 제2조 및 중소기업기본법 시행령 제3조에 명시되어 있는 중소기업의 범위에 포함되지 않습니다.

바. 주요사업의 내용

당사는 무역 사업부문, 제조 사업부문 총 2개의 사업부문으로 구성되어 있습니다. 자세한 사항은 동 보고서의 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

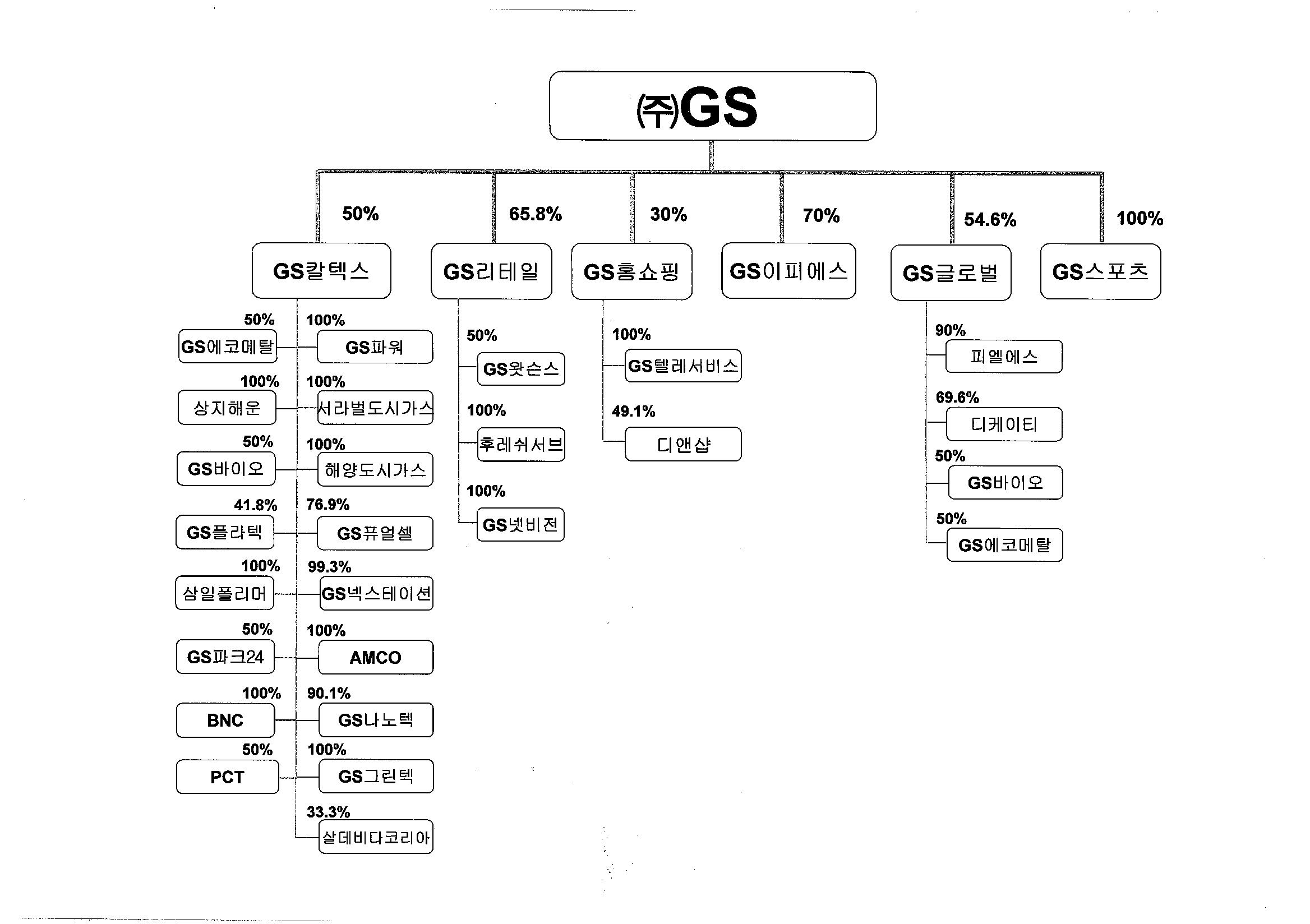

사. 계열회사에 관한 사항

[VI. 4. 계열회사 등의 현황]을 참조하시기 바랍니다.

아. 신용평가에 관한 사항

당사의 3년간의 신용평가 현황은 다음과 같습니다.

(1) 최근 3년간 신용평가 내역

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 | 평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2008.06.23 | 기업어음(CP) | A3- | 한국신용정보(A1~D) | 본평정 |

| 2008.12.26 | 기업어음(CP) | A3- | 한국신용정보(A1~D) | 정기평정 |

| 2009.09.11 | 기업어음(CP) | A2 | 한국신용정보(A1~D) | 본평정 |

(2) 신용등급 체계

- 기업어음 등급

| 등 급 | 정 의 |

|---|---|

| A1 | 적기상환능력이 최상이며 상환능력의 안정성 또한 최상임 |

| A2 | 적기상환능력이 우수하나 그 안정성은 A1에 비해 다소 열위임 |

| A3 | 적기상환능력이 양호하며 그 안정성도 양호하나 A2에 비해 열위임 |

| B | 적기상환능력은 적정시되나 단기적 여건변화에 따라 그 안정성에 투기적인 요소가 내포되어 있음 |

| C | 적기상환능력 및 안정성에 투기적인 요소가 큼 |

| D | 상환불능 상태임 |

2. 회사의 연혁

가. 회사의 본점 소재지 및 그 변동

현재 회사의 본점은 서울특별시 강남구 역삼동 679 GS타워에 위치하고 있으며, 본점소재지의 변경 내역은 다음과 같습니다.

- 2009년 11월 서울특별시 중구 저동2가 24-1 쌍용빌딩에서 서울특별시 강남구 역삼동 679 GS타워로 이전

나. 경영진의 중요한 변동

공시대상기간 동안 회사 경영진의 변동은 다음과 같습니다.

| 변동일 | 경영진의 변동 현황 |

|---|---|

| 2006년 9월 | 옹링웨이(이사) 중도사임, 최성민(이사) 선임 |

| 2007년 3월 | 초우후안친(이사) 중도사임 변진학(이사) 재선임, 양근모(이사) 선임 |

| 2008년 3월 | 양근모(이사), 표학길(사외이사) 중도사임 조국필(대표이사), 한상원(이사), 최성민(이사), 김경구(이사), 윤여을(사외이사)재선임 정회훈(이사), 장기택(사외이사) 선임 |

| 2009년 3월 | 변진학(이사) 재선임, 김은상(사외이사) 선임 |

| 2009년 7월 | 조국필(대표이사), 변진학(이사), 한상원(이사), 최성민(이사), 김경구(이사), 정회훈(이사), 윤여을(사외이사), 장기택(사외이사), 김은상(사외이사) 중도사임 정택근(대표이사), 서경석(이사), 김석환(이사), 김병열(이사), 윤일중(이사), 이수호(사외이사), 안종원(사외이사), 김영섭(사외이사) 선임 |

다. 최대주주의 변동

공시대상기간 동안 최대주주의 변동 내용은 다음과 같습니다.

| 변동일 | 최대주주 | 최대주주의 변동 현황 |

|---|---|---|

| 2006년 4월 | MSPE SSY Holdings AB | 조흥은행으로부터 당사 지분 75% 인수 |

| 2009년 7월 | ㈜GS | MSPE SSY Holdings AB로부터 당사 지분 69.53% 인수 |

라. 회사의 업종 또는 주된 사업의 변화

공시대상기간 동안 회사의 업종 또는 주된 사업의 변화 내용은 다음과 같습니다.

| 변동일 | 변동내용 | 목적 |

|---|---|---|

| 2009년 3월 6일 | 사업목적 추가 47. 해운중개업 48. 해상화물운송사업 49. 신재생에너지 관련 설비 등의 개발, 생산, 판매 및 이에 부속하는 사업 |

사업 다각화 및 사업영역 확대 |

| 2010년 3월 19일 | 사업목적 수정 및 추가 5. 제조업 예시 추가(운동 및 경기용구, 차량운반구, 기타 본호에 열거되지 않는 모든 상품 및 서비스(용역)) 49. 청정개발체제사업 등 기후변화협약 대응사업 50. 폐기물 처리시설의 설치 및 운영업 51. 신재생 에너지 개발 및 발전사업 52. 신재생 에너지 설비 제조, 수출입, 판매, 설치사업 53. 석유대체연료 등 녹색에너지 제조, 수출입, 판매업 |

사업구조 다변화 및 신규사업 진출에 따른 구체 사업목적 추가 |

마. 그밖에 경영활동과 관련된 중요한 사항의 발생내용

공시대상기간 동안 회사의 중요한 변동내역은 다음과 같습니다.

| 일 자 | 주요 내용 |

|---|---|

| 2008. 07. 04 | 주식분할(보통주 5,339,761주 → 10,679,522주) |

| 2008. 09. 08 | 슬라그 시멘트 제조업체 쌍용기초소재 지분 36% 인수 |

| 2009. 07. 03 | 주식매수선택권 부여(587,360주) |

| 2009. 10. 23 | 외국인 합작투자법인 주식회사 피엘에스 지분투자(4.5억원, 90%) |

| 2010. 03. 12 | 바이오디젤 제조업체 GS바이오 지분투자(20억원, 50%) |

| 2010. 03. 26 | 주식회사 피엘에스 증자 참여(당사 투자금 4.5억원 → 22.5억원) |

| 2010. 04. 08 | 쌍용기초소재 보유 지분 36% 매각 |

| 2010. 07. 29 | 주식회사 피엘에스 증자(당사 투자금 22.5억원 → 54억원) |

| 2010. 11. 02 | 인도 철강제품 가공센터 Union Steel India 지분투자(42억원, 25%) |

| 2010. 11. 19 | 플랜트 설비 제조업체 ㈜디케이티 인수(799억원, 69.6%) |

| 2010. 12. 15 | 인도 자동차 휠 제조업체 Steel Strips Wheels Limited 지분투자(57억원, 2.5%) |

| 2011. 02. 22 | 유상증자(보통주 11,266,882주, 발행가 12,350원) |

| 2011. 05. 19 | 주식회사 피엘에스 평택 PDI 센터 완공 |

| 2011. 06. 14 | Wood Pellet 생산 J/V ‘해남복가에너지개발유한공사’ 지분투자(11억원, 30%) |

| 2011. 07. 01 | 철강코일센터, GS Global (Suzhou) Steel Service Center Co., Ltd 설립(88억원) |

3. 자본금 변동사항

가. 증자(감자)현황

| (기준일 : | 2011년 09월 30일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2006년 10월 19일 | 유상감자 | 보통주 | 5,825,660 | 5,000 | 5,000 | - |

| 2009년 07월 06일 | 주식매수선택권행사 | 보통주 | 587,360 | 2,500 | 8,350 | - |

| 2011년 02월 22일 | 유상증자(주주우선공모) | 보통주 | 11,266,882 | 2,500 | 12,350 | - |

4. 주식의 총수 등

가. 주식의 총수

당사는 보고서 작성기준일 현재 발행할 주식의 총수는 보통주 400,000,000주이며,보고서 작성 기준일까지 발행한 주식의 총수는 보통주 190,109,474주입니다.감자 등으로 보고서 작성 기준일까지 감소한 주식의 총수는 보통주 167,575,710주이고, 현재 보유중인 자기주식수는 보통주 38,562주이므로, 보고서 작성 기준일 현재 유통주식수는 보통주 22,495,202주 입니다.

세부내역은 다음과 같습니다

| (기준일 : | 2011년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 400,000,000 | - | 400,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 190,109,474 | - | 190,109,474 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 167,575,710 | - | 167,575,710 | - | |

| 1. 감자 | 167,575,710 | - | 167,575,710 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 22,533,764 | - | 22,533,764 | - | |

| Ⅴ. 자기주식수 | 38,562 | - | 38,562 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 22,495,202 | - | 22,495,202 | - | |

나. 자기주식

당사는 본 보고서 작성기준일 현재 보유하고 있는 자기주식은 총 38,562주이며, 이중 자본시장과금융투자업에관한법률 제165조의2의 규정에 의한 직접취득분은 8,754주, 법률 제165조의2 이외의 사유에 의한 직접취득분은 9,498주, 신탁계약등을 통한 간접취득분은 20,310주입니다. 그 처분내역은 아래와 같습니다.

| (기준일 : | 2011년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 자본시장법상 취득 | 직접 취득 |

장내 직접 취득 |

보통주 | 8,754 | - | - | - | 8,754 | - |

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 주식매수 청구권 행사 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 8,754 | - | - | - | 8,754 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 20,310 | - | - | - | 20,310 | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 20,310 | - | - | - | 20,310 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 9,498 | - | - | - | 9,498 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 38,562 | - | - | - | 38,562 | - | ||

| 우선주 | - | - | - | - | - | - | |||

5. 의결권 현황

| (기준일 : | 2011년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식수 | 비고 | |

|---|---|---|---|

| 발행주식총수(A) | 보통주 | 22,533,764 | - |

| 우선주 | - | - | |

| 의결권없는 주식수(B) | 보통주 | 38,562 | - |

| 우선주 | - | - | |

| 기타 법률에 의하여 의결권 행사가 제한된 주식수(C) |

보통주 | - | - |

| 우선주 | - | - | |

| 의결권이 부활된 주식수(D) | 보통주 | - | - |

| 우선주 | - | - | |

| 의결권을 행사할 수 있는 주식수 (E = A - B - C + D) |

보통주 | 22,495,202 | - |

| 우선주 | - | - | |

6. 배당에 관한 사항 등

가. 배당에 관한 사항

당사는 정관에 의거 이사회 결의 및 주주총회 결의를 통하여 배당을 실시하고 있으며배당가능이익 범위내에서 회사의 지속적 성장을 위한 투자 및 주주가치 제고, 경영환경 등을 고려하여 적정수준의 배당율을 결정하고 있습니다. 현금배당성향을 기준으로 2008년 19.5%, 2009년 67.5%(중간배당) 및 23%(결산배당), 2010년 28%의 현금배당을 실시하였습니다. 향후에도 당사는 미래의 성장과 이익의 주주환원을 균형있게 고려하여 배당을 실시할 계획입니다.

나. 최근 3사업연도 배당에 관한 사항

| 구 분 | 제60기 | 제59기 | 제59기(중간배당) | |

|---|---|---|---|---|

| 주당액면가액 (원) | 2,500 | 2,500 | 2,500 | |

| 당기순이익 (백만원) | 19,735 | 24,401 | 17,765 | |

| 주당순이익 (원) | 1,751 | 2,234 | 1,670 | |

| 현금배당금총액 (백만원) | 5,614 | 5,614 | 11,992 | |

| 주식배당금총액 (백만원) | - | - | - | |

| 현금배당성향 (%) | 28 | 23 | 67.5 | |

| 현금배당수익률 (%) | 보통주 | 2.4 | 2.3 | 3.6 |

| 우선주 | - | - | - | |

| 주식배당수익률 (%) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 주당 현금배당금 (원) | 보통주 | 500 | 500 | 1,127 |

| 우선주 | - | - | - | |

| 주당 주식배당 (주) | 보통주 | - | - | - |

| 우선주 | - | - | - | |

| 구 분 | 제58기 | |

|---|---|---|

| 주당액면가액 (원) | 2,500 | |

| 당기순이익 (백만원) | 27,205 | |

| 주당순이익 (원) | 2,554 | |

| 현금배당금총액 (백만원) | 5,300 | |

| 주식배당금총액 (백만원) | - | |

| 현금배당성향 (%) | 19.5 | |

| 현금배당수익률 (%) | 보통주 | 8.3 |

| 우선주 | - | |

| 주식배당수익률 (%) | 보통주 | - |

| 우선주 | - | |

| 주당 현금배당금 (원) | 보통주 | 500 |

| 우선주 | - | |

| 주당 주식배당 (주) | 보통주 | - |

| 우선주 | - | |

주1) 제60기는 한국채택국제회계기준(K-IFRS)에따라 (주)GS 글로벌과 종속회사가 포함된 연결포괄손익계산서를 기준으로 작성하였습니다.

주2) 제59기, 제58기는 한국채택국제회계기준(K-IFRS)을 도입하기 전 회계처리 방식인 한국의 일반적으로 인정된 회계기준(K-GAAP)을 기준으로 작성하였습니다.

II. 사업의 내용

1. 사업의 개요

GS 글로벌과 그 종속기업(이하 '연결회사')은 제공하는 재화나 용역에 따라 영업부분을 구분하고 각 부문의 재무정보를 내부관리 목적으로 사용하고 있습니다. 구분되는 보고 영업부문은 다음과 같습니다.

| 사 업 부 문 | 주 요 제 품 | 비고 |

|---|---|---|

| 무역 | 산업재Trading 플랜트 수입유통 자원개발 |

GS 글로벌 외 15사 |

| 제조 | 화공장치(CPE) 사업 에너지 사업 발전(원자력) 사업 플랜트 사업 |

DKT 외 1사 |

가. 사업부문별 요약 재무현황

| (단위 : 백만원) |

| 구 분 | 제 61 기 3분기 | 제 60 기 | 비고 |

|---|---|---|---|

| 무역 부문 | |||

| 1. 매출액 | 1,878,967(92%) | 1,648,526(100%) | |

| 2. 영업손익 | 24,226(193%) | 19,252(100%) | |

| 3. 자산 | 676,745(62%) | 399,274(62.6%) | |

| 제조 부문 | |||

| 1. 매출액 | 164,139(8%) | - | |

| 2. 영업손익 | △11,703(△93%) | - | |

| 3. 자산 | 421,951(38%) | 238,847(37.4%) | |

| 합계 | |||

| 1. 매출액 | 2,043,106(100%) | 1,648,526(100%) | |

| 2. 영업손익 | 12,523(100%) | 19,252(100%) | |

| 3. 자산 | 1,098,696(100%) | 638,121(100%) |

나. 사업부문별 현황

사업부문별 현황은 무역 및 제조 사업부문에서 취급하고 있는 주요 제품에 따라 각각의 시장이 있음으로 제품에 따른 현황을 기재합니다

(무역부문)

<산업재 Trading>

(1) 철강금속 부문

(1-1) 산업의 특성

철강금속 산업은 우리나라의 주력 수출산업인 자동차, 조선, 기계 등에 핵심소재를 공급하는 기간 산업으로 그 중요성이 매우 큰 산업입니다.

(1-2) 산업의 성장성

2011년 3분기 현재 우리나라 수출의 8.8%, 수입의 10.7%를 각각 점유하고 있는 중요한 산업으로 조선업, 자동차업, 건설업 등 연관산업이 발전된 우리나라는 물론, 주요 선진국 및 최근 급성장을 거듭하고 있는 BRICs등의 신흥국에서도 수요가 급증하고 있는 핵심소재 산업입니다.

(1-3) 경기변동의 특성

철강금속 산업은 대규모의 장치 산업이기 때문에 경기변동에 따른 수요변화에 대해 대부분의 제조업체들이 설비를 탄력적으로 가동하지 못하는 관계로 가격변동의 폭이큰 산업입니다. 또한 경기 변동에 따른 수요의 진폭이 클 뿐만 아니라 규모의 경제가 크게 작용하기 때문에 생산의 일정부분을 수출에 의존해야 하는 사업의 특성상 수출국과 통상마찰의 가능성이 큰 산업입니다.

(1-4) 국내외 시장 여건

최근 국내외 주요 철강금속 제조사는 생산설비 증설, 대형 M&A 등을 통해 대형화 및 통합화되고 있으며 해외 SCM 확대 등을 통해 글로벌 경쟁력을 강화해 나가고 있습니다. 특히 국내 철강금속 제조사들은 우수한 품질을 바탕으로 한 고부가가치 강종을 중심으로 국내외 시장에서 경쟁하고 있습니다.

(1-5) 회사의 경쟁우위 요소

급변하는 시황에도 불구하고 세계 유수의 기업들과의 전략적 제휴 등 시의 적절한 시장전략으로 국내외 철강금속 제조사와 수요가에 대한 신뢰를 확보하였고, 이를 바탕으로 해외 네트워크를 적극 활용하여 고급 강종의 프로젝트성 장기계약 체결과 신규 시장 및 수요가 개발을 통한 수출입 및 삼국간 거래 확대에 매진하고 있습니다.

(2) 석유화학부문

(2-1) 산업의 특성

석유화학산업은 석유나 천연가스를 원료로 하여 연료·윤활유 이외의 용도로 사용되는 석유화학제품을 만드는 산업으로 전자, 자동차, 섬유, 건설산업 등에 기초원료를 공급하는 소재산업입니다.

(2-2) 산업의 성장성

금융위기 이후 세계 경제의 안정화 추세, 중국, 인도, 동남아 등 신흥국 중심의 높은 수요 성장률을 바탕으로 안정적인 성장이 기대됩니다.

(2-3) 경기변동의 특성

국제유가의 변동에 민감한 특성을 가지고 있으며 또, 전자, 자동차, 섬유, 건설 등 주요 핵심기간산업에 원자재를 공급하는 사업의 특성상 이들 산업의 경기 변동에 따라 수급의 변동폭이 발생하고 있습니다.

(2-4) 국내외 시장 여건

세계 석유화학 산업은 중국, 인도 등 신흥국을 중심으로 수요가 증가될 것으로 전망되고 있으며, 중동, 중국 등의 생산설비 가동 증대의 영향으로 국제시장에서 치열한 판매 경쟁이 예상되고 있습니다.

(2-5) 회사의 경쟁우위 요소

GS칼텍스를 중심으로한 안정적인 석유 및 석유화학제품 공급처와 기 구축된 해외 네트워크를 통해 확보한 다양한 판매처를 기반으로 공급처 및 판매처에 최적의 Solution을 제공하여 매출을 확대해 나갈 것이며 특히, 중국, 인도 등 신흥국 시장 공략을 위해 현지 영업기반을 지속 확대해 나갈 계획입니다.

(3) 시멘트/석탄 부문

(3-1) 산업의 특성

토목, 건축 및 사회간접시설 확충 등에 필수적인 건축재료로 사용되는 시멘트와 연료또는 화학공업 원료로 주로 사용되는 석탄은 초기에 대규모 투자비용이 투입되어 규모의 경제원리가 적용되고, 신규업체의 진입장벽이 매우 높은 장치산업입니다.

(3-2) 산업의 성장성

금융위기 이후 국내외 건설경기 위축과 석탄 등 주요 원료비 상승 등 시장 환경 악화로 인해 시멘트 산업이 전반적으로 어려움을 겪기도 하였으나 각 국의 건설경기 부양정책과 동남아, 중남미, 아프리카 등의 성장으로 수요가 점차 회복되고 있습니다.

석탄산업은 다른 에너지원에 비해 공급량이 풍부하고 가격이 상대적으로 저렴하기 때문에 발전용 및 연료용 필수 에너지원으로 앞으로도 오랜 기간 동안 사용될 것이며, 최근 고유가 및 원자력 발전의 위험성 대두 등으로 인해 시장이 더욱 성장할 것으로 전망되고 있습니다.

(3-3) 경기변동의 특성

시멘트 및 석탄은 대단위 물량 이동으로 인한 Bulk Cargo의 이용이 필수적인 바, 판매구조에서 운임이 차지하는 비중이 높아 해운임의 변동에 매우 민감합니다. 특히, 시멘트의 경우 국내외 건설경기 및 계절적 요인과도 밀접한 관련이 있습니다. 석탄의경우 우량 수요가와의 장기 거래로 인해 경기변동 요인이 수요에 미치는 영향이 다른산업 대비 상대적으로 낮으나 유가, 환율 등 외부 환경변수의 불확실성 증대와 세계적인 경기침제 등이 지속될 경우 수요 감소에 대한 우려가 높아질 수 있습니다.

(3-4) 국내외 시장 여건

국내 시멘트 시장은 공급이 수요를 초과하는 수요가 중심 시장이 형성되어 있어 시멘트 수출업무를 주로 하고 있는 당사에서는 이를 수출물량 확대의 기회로 활용할 계획입니다.

국내외에서 수요가 지속 증가하고 있는 석탄의 경우 가격 및 운임의 변동, 자원보유국의 자원민족주의 경향 등으로 수급이 불안한 상황입니다. 당사에서는 이러한 대외 경제변수에 적합한 영업전략을 구사하여 판매망을 안정적으로 구축해 갈 계획입니다.

(3-5) 회사의 경쟁우위 요소

시멘트 및 석탄 판매는 45년 이상 축적된 Trading 노하우와 광범위한 해외 업계인맥,축적된 정보체계를 바탕으로 안정적인 판매 실적을 달성하고 있습니다.

<기계/플랜트>

(1) 산업의 특성

각종 산업의 생산공정상 사용되는 기계, 장비, 부품 및 플랜트 등을 제조하는 기계/플랜트 산업은 고부가가치의 기술 집약적 산업입니다.

(2) 산업의 성장성

금융위기 이후의 글로벌 경기침체로 인해 기계/플랜트 산업 또한 큰 타격을 입기도 했으나, 중국, 인도, 브라질, 터키 등 신흥공업국의 제조기반 확충 수요 증가 및 국내 기업의 해외 제조설비 투자 확대 등으로 인해 기계/플랜트 수요는 지속 성장할 것으로 전망됩니다.

(3) 경기변동의 특성

유가, 환율 등 대외 경제변수 외 자동차, 철강, 조선 등 주요 기계/플랜트 수요산업의경기 변동과 매우 밀접한 관계를 가지고 있습니다.

(4) 국내외 시장 여건

기계/플랜트 Trading의 경우 국내 및 해외 유명기업에서 세계시장을 선점하고 있는 상황으로, 당사에서는 선진국 등의 노후 기계 및 설비 교체 수요, 개발도상국의 신규 설비 증설 수요를 적기 발굴하여 경쟁력 있는 기계 및 설비 Trading을 적극 추진할 것이며, 이를 바탕으로 대형 플랜트 프로젝트 발굴 및 참여를 확대해 나갈 계획입니다.

(5) 회사의 경쟁우위 요소

당사는 해외 네트워크를 기반으로 오랜 기간 동안 기계/플랜트 Trading 사업을 전개하며 축적된 노하우를 바탕으로 기계/플랜트 사업에 대한 전문성을 확보하였으며, 네트워크의 확충, 전문인력의 확보 및 육성을 통해 경쟁력을 지속 강화해 나가고 있습니다. 또한, 2010년 11월 인수한 플랜트 제조업체 ㈜디케이티를 적극 활용하여 신시장을 적극 공략하고, 매출구조를 확대해 나갈 것입니다.

<수입유통>

(1) 기계(엔진)수입 부문

(1-1) 산업의 특성

열에너지, 전기에너지 등을 기계적인 힘으로 바꾸는 장치인 엔진은 조선, 자동차, 건설, 농기계 등 제조사업의 성장 및 발전과 밀접한 연계성을 가지고 있습니다.

(1-2) 산업의 성장성

국내 소형 건설, 농기계 및 엔진 시장은 성숙 시장으로 향후 높은 성장률을 기대하기 어려운 상황이지만 당사는 제품 및 서비스의 개선, 취급 품목의 확대 등을 통해 지속 성장을 도모할 계획입니다.

(1-3) 경기변동의 특성

HONDA엔진을 수입하여 국내 내수시장에서 유통하는 사업의 특성상 원/엔 환율 변동에 민감하고, 농기계류의 계절적 수요 변동에도 영향을 크게 받습니다.

(1-4) 국내외 시장 여건

중국산 저가 엔진 및 완성기의 국내 진출로 인해 내수시장에서의 판매 경쟁이 치열하지만 HONDA 엔진의 검증된 품질과 높은 브랜드 이미지, 지역 거점별 A/S센터 설립을 통한 차별화된 서비스 제공 등을 통해 판매를 확대할 계획입니다.

(1-5) 회사의 경쟁우위 요소

HONDA와의 오랜 제휴관계를 통해 안정적으로 HONDA 엔진을 공급받고 있으며, A/S 및 부품 공급과 같은 차별화 된 서비스를 제공하여 소비자로부터 높은 신뢰를 받고 있습니다.

(2) 수입자동차 PDI(Pre-Delivery Inspection) 서비스 부문

(2-1) 산업의 특성

당사는 국내에 수입되는 해외 유명 브랜드 자동차에 대해 통관, 검사, 보관, 도장 및 수리 등의 물류 서비스를 제공하는 국내 최대 규모의 수입자동차 PDI(Pre-Delivery Inspection) 사업을 진행 중입니다.

(2-2) 산업의 성장성

국내 시장에서의 수입자동차 수요 증가와 한-미 FTA 및 한-EU FTA 타결 등으로 국내 수입자동차 시장은 지속 확대될 전망입니다.

(2-3) 경기변동의 특성

소비자들의 수입자동차에 대한 수요 증감 및 국내 경기, 당사와 PDI서비스 계약을 체결한 수입자동차 브랜드에 대한 국내 소비자들의 선호도 변동 등에 민감한 영향을 받습니다.

(2-4) 국내외 시장 여건

한-미 및 한-EU간 자유무역협정(FTA) 체결로 인해 향후 관세장벽이 사라지고, 각 종 규제가 완화되면서 수입자동차의 가격 경쟁력은 강화되고 수입자동차 브랜드의 국내 진출이 더욱 용이해 질 전망입니다. 이에 따라 수입자동차의 국내 점유율은 점진적으로 상승할 전망이며, 해외 유명 자동차 브랜드의 국내 진출 증가로 인해 국산 자동차 및 수입 자동차 간 경쟁은 더욱 치열하게 전개될 것입니다.

(2-5) 회사의 경쟁우위 요소

당사는 2004년 인천에서 수입자동차 물류서비스 센터를 설립한 이후 축적한 기술과 경험을 바탕으로 HONDA, INFINITY 등 유명 수입자동차 브랜드와 서비스 계약을 체결하는 등 동종업계 Leading Company로 자리매김하고 있습니다. 또한, 2009년 PDI 사업강화를 위해 ㈜피엘에스를 설립하고, 2011년 상반기 국내 최대규모(약 4만 6천여평)의 수입자동차 PDI서비스 센터를 완공하여 사업 기반을 더욱 공고히 하고 있습니다.

<자원개발>

(1) 산업의 특성

하루 220만 배럴, 연간 8억 배럴 이상의 원유를 수입하는 우리나라에게 에너지 자원의 안정적 확보는 기업의 수익차원을 넘어 국가안보와 국민생활의 안정, 지속적인 산업발전의 관건이 되고 있습니다.

(2) 산업의 성장성

우리나라는 부존자원의 부재로 인해 석유, 광물 등 천연자원의 해외 의존도가 지속 심화되고 있으며, 이를 대신할 풍력, 태양광 등 대체에너지원은 낮은 경제성과 기술 개발의 지연 등으로 인해 어려움을 겪고 있는 상황인바, 해외자원개발은 낮은 개발 성공률 및 경기변동에 따른 높은 금전적 손실 Risk에도 불구하고 향후 더욱 활성화 될 것입니다. 또한, 중국, 인도 등 신흥국 중심으로 석유, 광물 등에 대한 수요가 지속증가하고 있어 향후 자원개발 시장은 지속 확대될 것으로 전망됩니다.

(3) 경기변동의 특성

자원개발 투자 및 생산물 판매사업은 국내외 경기, 국제 정세, 기후, 환율, 원자재 가격 등 대외변수 변동에 따라 많은 영향을 받고 있습니다.

(4) 국내외 시장 여건

자원 보유국의 ‘자원민족주의’ 강화 및 ‘자원 무기화’ 현상 심화로 인해 한정된 자원을 둘러싸고 해외에서의 국가 및 기업간 자원 확보 경쟁이 갈수록 치열해지고 있으며 우리나라에서는 에너지 자주율 향상 및 안정적 자원 확보를 위해 정부차원에서 재정지원 확대 및 자원외교를 통해 국내 민간기업의 해외자원개발 사업 진출을 지원하고 있습니다.

(5) 회사의 경쟁우위 요소

당사는 자원개발 전문인력의 지속 확보 및 육성을 통해 해외 자원개발 프로젝트 발굴및 참여를 적극 추진해나갈 것이며 이와 연계한 Off-Take 사업도 확대해 나갈 계획입니다. 이와 더불어 팜 플랜테이션, Wood Pellet 등 바이오매스 사업에 대한 적극 투자를 통해 그린 에너지 사업의 경쟁력을 확보해 나갈 계획입니다.

(제조부문)

<화공장치 사업>

(1) 산업의 특성

화공장치 관련시장은 크게 가스, 정유, 석유화학산업 플랜트 분야로 나누어지며, 가스분야는 가스처리, LNG 관련설비, 정유분야는 단순정제설비, 고도화 정제설비, 방향족 설비, 석유화학산업 플랜트 분야는 Ethylene, EG, PDH/PP, PE 등 생산설비로 크게 나눌 수 있습니다.

화공장치(플랜트) 산업분야의 업종 특성은 전 세계적으로 국가 기간산업으로써 설비투자시 투자비용이 많이 들고, 설비규모도 대형이며, 납기도 1년 이상의 장기간인 특징을 지니고 있습니다.

(2) 산업의 성장성

화공장치 산업은 화석에너지(석유)의 사용으로 인한 다양한 범위의 석유화학 제품 및상품의 생산과 관련하여, 화공장치(플랜트) 사업의 다양한 설비는 계속 필요하며, 무한한 범위로 성장 및 발전가능성이 있기 때문에 그 미래는 유망하다고 할 수 있습니다.

유가상승에 따른 산유국의 오일머니 증가와 이로 인한 Oil&Gas 플랜트 발주의 증가, BRICs 등 후발 개도국의 자국 내 산업성장을 위한 플랜트 수요 증가, 치열한 자원 확보 경쟁으로 파생된 신규 플랜트 개발 수요는 화공장치 산업의 성장을 이끌고 있습니다.

(3) 경기변동의 특성

화공장치 산업에 우호적이던 세계 플랜트 시장은 2008년 하반기의 글로벌 경기침체로 인하여 급격한 악화를 보였습니다. 그러나 2009년 하반기 이후 연기되었던 프로젝트들이 점진적인 경기회복과 함께 재발주되고 있고, 최근 다시 도래한 고유가 시기에 따른 신규 프로젝트들이 증가되는 등 세계 플랜트 시장은 중동 지역을 중심으로 다시 회복세를 나타내고 있습니다.

다른 산업의 업종과 마찬가지로 화공장치 산업 또한 글로벌 경기변동에 민감하며, 또한 유가추이와도 높은 상관관계를 보이고 있습니다.

(4) 국내외 시장여건

화공장치의 주요 수요처인 플랜트 산업에서는 기존 Bechtel, Fluor, Tecnip, JGC, Tecnicas Reunidas, SAIPEM 등 글로벌 해외엔지니어링 업체와 삼성엔지니어링, GS건설, SK건설, 대림산업 등 국내 대형건설사 및 엔지니어링 업체들이 시장지배력을 점점 강화해가고 있습니다.

최근 몇 년간 글로벌 시장에서의 존재감을 늘려가고 있는 국내 건설사 및 EPC(Engineering, Procurement & Construction)사와는 달리 한국의 화공장치 등 플랜트 기자재 업체들은 글로벌 EPC사들의 주요 Vender로서 이전부터 그 입지를 공고히 해오고 있습니다.

또한 2008년도 하반기 글로벌 경기침체로 감소된 글로벌 발주량은 EPC사를 비롯한 하위 화공장치 업체들간의 수주경쟁을 심화시켰으나 최근 글로벌 경기 회복세와 함께 해외 발주량이 늘어남에 따라 점차 완화될 것으로 예상하고 있습니다.

(5) 회사의 경쟁우위 요소

최근 국내 화공장치(설비)의 제작 기술력은 당사를 비롯한 상위 몇몇 업체간 평준화가 되어 있습니다. 동 산업에서 수익특성으로 대변되는 고부가가치화는 제작공간과 제작인원 투입 대비 효율성이 극대화 되도록 주재료인 철판이 두껍고, 제품의 중량이크며, 재료 단위당 단가가 큰 비철금속을 주재료로 하는 제품군의 수주확보를 의미합니다.

당사는 화공장치 분야에서 필수 국제인증인 ASME Stamp를 1994년부터 취득하여 약 20여 년간 다양한 제품의 화공장치(설비) 제작경험을 가지고 있으며, 관련분야의 전문기술인력을 풍부하게 보유하고 있습니다. 또한 최근 확보한 약 7만 5천평 단일부지의 용잠공장을 통해, 향후 타사와는 차별화될 고부가가치제품 생산에 주력할 계획입니다.

<에너지 사업>

(1) 산업의 특성

당사의 에너지 사업부문에서 제작 공급하고 있는 폐열회수장치(HRSG: Heat Recovery Steam Generator) 및Steam Drum은 복합화력발전에 필요한 발전기자재입니다. 복합화력발전은 LNG를 연료로 사용하여 가스터빈 사이클을 이용해 1차적인 전기를 발생시키며, 여기 가스터빈에서 방출되는 배기 가스열을 회수하는 폐열회수장치(HRSG: Heat Recovery Steam Generator)를 통해 증기 생산 및 증기터빈을 가동시켜 2차적인 전기를 발생하는 방식으로 환경친화적인 성격의 발전 방식입니다.

복합화력발전에 사용되는 대형 HRSG는 화력발전시스템에 대한 전반적인 기술력과 HRSG 설계, 제작, 운영에 대한 복합적인 기술을 필요로 하는 설비로 발전 Process 전반에 대한 설계능력 뿐만 아니라 기기 제작기술 습득에도 장시간이 요구되는 산업적 특성을 갖고 있습니다.

(2) 산업의 성장성

전 세계적으로 화력발전을 이용한 에너지의 생산은 지구 온난화의 원인제공과 대기오염의 문제로 인해 그 위상이 점점 퇴색해 가고 있는 실정입니다. 또한 원자력발전은 핵폐기물 처리 안전성 등의 문제 때문에 매우 어려운 입지에 처해있는 상황에서, 보다 효율적인 에너지 활용방안으로 발전과정에서 발생되는 폐열의 이용에 대한 타당성이 인정되어 최근에는 관련 발전설비들이 급속히 대체되고 있는 추세입니다.

따라서 복합화력발전소의 발전 비중은 지속적으로 상승할 것으로 예상됩니다. 이는 1) 원유대비 풍부한 천연가스 매장량 2) 특별한 정제과정이 필요 없는 에너지원 3) 경유 등 원유정제 물질 대비 가격경쟁력이 월등히 우수한 점. 즉 원유정제 설비를 갖추지 못한 자원부국에 적합하고 4) 두 번에 걸친 발전 가능으로 화력발전 대비 높은 열효율성 5) 건설기간이 석탄화력발전 대비 1/3 정도로 짧고, 가동 및 정지가 용이한 점6) 도시 인접지역에 건설하기 용이한 청정에너지 사용 등에 따른 이유 때문입니다.

EIA자료에 따르면 EIA는 가스복합화력발전의 전세계 발전량이 2005년 현재는 3.4백만GWh로써 2020년에는 7.0백만GWh, 2030년 8.4백만GWh로 증가할 것으로 예상하고 있으며, 전체 발전량에서 차지하는 비중 또한 2005년 19.8%에서 2030년엔 25.2%로 상승할 것으로 전망하고 있습니다.

(3) 경기변동의 특성

유가가 지속적으로 상승할 경우 상대적으로 가격이 저렴한 LNG 복합화력발전이 대체안으로 수요가 증가할 수 있으나 국가별 에너지 정책 및 지역에 따라 선호되는 발전형태가 상이하므로 뚜렷한 경기변동의 특징은 단정지울 수는 없습니다.

(4) 국내외 시장여건

발전설비의 중요성 및 특수성으로 인해 발전설비 전체를 Turn Key로 수주할 수 있는회사는 GE, SIEMENS 등에 국한되며, 이들 회사는 HRSG Turn Key Project 수행에전문성을 지닌 NEM bv, VPI, Nooter Ericsen, AE&E, 두산중공업 등 글로벌 엔지니어링사를 통해 발전설비를 구축하고 있습니다.

당사를 비롯한 몇몇의 HRSG 제작업체들은 글로벌 엔지니어링 업체들로부터 HRSG 수주를 받아 제품을 제작, 납품하고 있으나, 향후에는 확보된 제작능력을 바탕으로 엔지니어링사와의 기술협약 등을 통하여 제품설계 및 엔지니어링 영역으로의 진입을시도할 것입니다.

(5) 회사의 경쟁우위 요소

현재 당사가 주력으로 삼고 있는 제품은 발전용량 기준으로 200MW급 이상의 대형 복합화력발전설비에 활용되는 HRSG입니다.

당사는 2006년부터 글로벌 HRSG 전문 엔지니어링사인 네덜란드 NEM bv 사와 파트너쉽 관계를 구축하여 제품을 공급해 오고 있으며, 2008년 울산 성암동 HRSG 단일 생산공장완공, 2010년 추가로 울산소재 여천동에 HRSG 공장이 구축 완료됨에 따라 SIEMENS, VPI, CMI 등으로부터 수주가 증가하고 있습니다. 다양한 제품의 생산실적과 최신의 공장, 설비를 확보한 당사는 세계 선두권에 앞장서서 HRSG 시장을 이끌고 있습니다.

<발전(원자력) 사업>

현 정부는 ‘저탄소 녹색성장’의 구호와 함께 원자력을 비롯한 그린 에너지 확대에 힘을 쏟고 있습니다. 이 중에서도 원자력은 경제성이나 친환경성, 한국 업체의 경쟁력 측면에서 가장 우월한 에너지원입니다. 타 신재생에너지가 적절한 경제성을 확보할때까지 보충 에너지원으로 충실한 역할을 할 것으로 기대됩니다.

우리나라는 최근 30년간 가장 많은 원자력발전소를 건설한 몇 안되는 국가로, 우수한 기술력과 원가경쟁력을 지녀, 확대되는 원전시장 진출에 충분한 이점을 보유하고 있습니다.

원자력 발전설비는 크게 주기기 제작 및 설치, 발전 보조설비, 시공 등으로 나누어집니다.

보조기기(BOP: Balance of Plant)는 핵 증기 공급계통(NSSS)과 터빈/발전기(T/G) 등의 주기기를 제외한 모든 기기(또는 계통) 및 구조물을 의미하며, 복수기(Condensor), 열교환기(Heat Exchanger), 탈기기(Deaerator), 급수가열기(Feed Water Heater) 등이 있습니다. 원자력발전 플랜트 가운데 이러한 보조기기가 차지하는 비중은 전체 공사의 약 60%를 상회합니다.

당사는 회사가 갖고 있는 화공장치(설비)와 HRSG 제작기술을 접목시킬 수 있고, 향후 중장기적으로 국내 및 해외의 성장성이 큰 원자력 발전설비(기기) 시장에 진출하기 위하여 2009년 원자력발전설비(기기) 제작을 위한 ASME N, NPT, NA, NS Stamp 및 KEPIC MN 인증을 취득하는 등 사업진출에 적극적으로 나서고 있습니다.

<플랜트 사업>

당사는 플랜트 공사를 Turn Key 계약으로 수주 받아 공사를 추진하고 있습니다. Turn Key 계약방식 플랜트 사업은 토목, 건축, 기계, 전기, 계장 전체부문의 기본 설계, 제작, 설치 및 시운전 후 가동까지 총괄하는 사업입니다.

회사는 지속적으로 플랜트 사업을 추진하여 국내 화공장치 및 발전기기 제작업체에서 한단계 발전된 EPC 회사로 도약하여 플랜트 엔지니어링 사업을 확대할 계획입니다.

2. 주요 제품, 서비스 등

(무역부문)

(단위 : 백만원)

| 사업부문 | 매출유형 | 품목 | 매출액 (비율) |

|---|---|---|---|

| 산업재 | 상품 | Coil 등 | 1,768,593(94.1%) |

| 수입유통 | 상품 | 혼다 엔진 등 | 110,374(5.9%) |

| 합계 | 1,878,967(100%) | ||

관계사간 내부거래를 상계한 금액임

(제조부문)

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 매출액 (비율) |

|---|---|---|---|

| 화공장치 사업 | 제품 | 열교환기(Heat Exchanger), 압력용기(Pressure Vessel), 타워기(Column&Tower), 반응기(Reactor) 등 |

99,987 (60.92%) |

| 에너지 사업 | 제품 | 폐열회수증기발전기(HRSG: Heat Recovery Steam Generator), 스팀드럼(Steam Drum) |

60,328 (36.75%) |

| 플랜트 사업 | 서비스 | Turn Key Project | 2,502 (1.52%) |

| 발전사업 | 제품 | 복수기(Condensor), 열교환기(Heat Exchanger), 탈기기(Deaerator), 급수가열기(Feed Water Heater) 등 보조기기 |

1,316 (0.80%) |

| 기타 | 상품 | 6 (0.00%) |

|

| 합계 | 164,139 (100.00%) |

||

3. 주요 원재료

(무역 부문)

해당 사항 없음

(제조 부문)

당사 제조부문의 주요 원재료의 가격변동추이 및 주요 매입처 현황은 아래와 같습니다.

| 품목 | 제 24 기 3분기 |

제 23 기 | 제 22 기 | 주요매입처 | ||

|---|---|---|---|---|---|---|

| PLATE(C.S) | 국내 | (원/Kg) | 1,313 | 1,090 | 1,137 | 포스코 |

| 수입 | (USD/톤) | 3,598 | 1,396 | 2,113 | DILLINGER,INDUSTEEL,JSW | |

| PLATE(SUS) | 국내 | (원/Kg) | 6,075 | 5,087 | 3,630 | 디케이씨, 덕수금속,에이치피엠스틸 |

| TUBE(C.S) | 국내 | (원/Kg) | 1,756 | 1,782 | 1,981 | 양보,와이시피,진양티앤피 |

| 수입 | (USD/톤) | 2,116 | 1,522 | 1,522 | BENTELER,SUMITOMO,TENARIS | |

| TUBE(SUS) | 국내 | (원/Kg) | 12,223 | 9,676 | 9,221 | 포스코특수강,양보 |

| 수입 | (USD/톤) | 8,850 | 6,059 | 5,532 | JIULI, RATNMANI | |

| PIPE(C.S) | 국내 | (원/Kg) | 2,400 | 1,928 | 1,785 | 강림CSP,대림파이프상사,덕강금속 |

| 수입 | (USD/톤) | 1,924 | 1,450 | 1,624 | SUMITOMO,JFE STEEL,V&M | |

| FORGING | 국내 | (원/Kg) | 1,650 | 1,375 | 1,369 | 태웅,마이스코,현대단조공업 |

| FIN COIL(C.S) | 국내 | (원/Kg) | 993 | 993 | 906 | 포스코,청송금속공업,베스틸 |

4. 생산 및 설비

가. 생산능력 및 산출근거

(무역 부문)

해당사항 없습니다.

(제조부문)

(1) 생산능력

| 사업부문 | 단위 | 제 24 기 3분기 | 제 23 기 | 제 22 기 |

|---|---|---|---|---|

| 화공장치 사업 등 | 톤 | 21,900 | 21,378 | 21,378 |

| 에너지 사업(Fin Tube) | 핀 수 | 252,720 | 252,720 | 220,320 |

(2) 생산능력의 산출근거

화공장치의 생산능력은 기기별 평균중량에 기기별 평균단면적을 나눈 수치에 당사 총 가용면적을 감안하여 산출하였습니다.

- 기기별 평균 중량 : 년간 42.5톤, 기기별 평균 단면적 : 34㎡

- (분기 당 생산) 톤/㎡ = 0.3125톤

- 실 제작 가능면적 : 23,360㎡

- 3분기 생산능력 = 23,360㎡ × 0.3125톤 ×3 = 21,900톤

HRSG 생산능력은 주요 구성품인 Fin Tube를 기준으로 산출하였으며, 보유 Finning Machine당 평균 생산수량에 작업일수를 곱하여 산출하였습니다.

- Finning Machine 1대당 Fin Tube 평균 생산수량 : 43.33pcs (1shift 기준)

(1shift는 작업자 2명이 12시간 작업 기준임)

- 1일 생산수량(24시간 가동) = 43.33pcs × 2shift × 12 Machine = 1,040pcs

- 분기 당 생산 가능수량 = 1,040pcs/일 × 27일/월 × 3개월 = 84,240pcs

- 3분기 생산능력(최대) = 84,240pcs ×3 = 252,720pcs

나. 생산실적 및 가동율

(무역 부문)

해당사항 없습니다.

(제조부문)

(1) 생산실적

| 사업부문 | 단위 | 제 24 기 3분기 | 제 23 기 | 제 22 기 |

|---|---|---|---|---|

| 화공장치 사업 등 | 톤 | 21,850 | 14,457 | 10,692 |

| 에너지 사업(Fin Tube) | 핀 수 | 110,165 | 125,184 | 129,345 |

※화공장치 사업 등 : 에너지사업의 스팀드럼과 발전(원자력)사업 제품은 제작공정이 화공장치와 유사하여 화공장치 공정에서 생산함에 따라 화공장치 사업 등에 포함.

(2) 가동율

| 사업부문 | 제 24 기 3분기 | 제 23 기 | 제 22 기 |

|---|---|---|---|

| 화공장치 사업 등 | 100% | 68% | 50% |

| 에너지 사업 | 44% | 50% | 59% |

※에너지 사업 : 에너지사업의 가동율 산정시, 위 생산능력(24시간 가동, 2shift) 적용 기준이며, 1shift(12시간) 적용 기준의 3분기 가동율은 87%임.

다. 생산설비 현황

(무역 부문)

해당사항 없습니다.

(제조부문)

| 공장명 | 용 도 | 위 치 | 면 적(㎡) | 비 고 |

|---|---|---|---|---|

| 1공장 | 화공장치류 생산 | 울산시 울주군 원산리 | 49,306 | 자가,본사 포함 |

| 2공장 | 원자재 선행작업(절단,벤딩,드릴링 등) / Machining 센터 | 울산시 울주군 화산리 | 13,037 | 자가 |

| 3공장 | HRSG 전용공장 | 울산시 남구 성암동 | 21,998 | 자가 |

| 4공장 | 물류센터(Repair 및 자재적재)로 활용 | 울산시 울주군 원산리 | 18,586 (임대 8,312포함) |

자가/임대 |

| 5공장 | 화공장치류 및 HRSG 구분 생산 | 울산시 남구 여천동 | 35,279 | 임대 |

| 신규(매입) 공장 | 향후 생산공장의 통합 및 사업장 확대 | 울산시 남구 용잠동 | 246,694 | 자가 |

5. 매출에 관한 사항

가. 매출실적

(단위 : 백만원)

| 사업부문 | 매출유형 | 품목 | 제61기 3분기 | 제60기 | 제59기 | |

|---|---|---|---|---|---|---|

| 무역 | 철강금속외 | COIL외 | 수출 | 1,408,437 | 1,181,085 | 1,096,487 |

| 내수 | 453,520 | 449,110 | 34,803 | |||

| 수수료 등 | 17,010 | 18,331 | 22,273 | |||

| 소계 | 1,878,967 | 1,648,526 | 1,153,563 | |||

| 제조 | 화공플랜트 등 | Heat Exchanger,Pressure Vessel 외 | 수출 | 144,087 | - | - |

| 내수 | 20,052 | - | - | |||

| 수수료 등 | - | - | - | |||

| 소계 | 164,139 | - | - | |||

| 합계 | 수출 | 1,552,524 | 1,181,085 | 1,096,487 | ||

| 내수 | 473,572 | 449,110 | 34,803 | |||

| 수수료 등 | 17,010 | 18,331 | 22,273 | |||

| 합계 | 2,043,106 | 1,648,526 | 1,153,563 | |||

주1) 제61기, 60기는 한국채택국제회계기준(K-IFRS)에따라 (주)GS 글로벌과 종속회사가 포함된 연결포괄손익계산서를 기준으로 작성하였습니다.

주2) 제59기 한국채택국제회계기준(K-IFRS)을 도입하기 전 회계처리 방식인 한국의 일반적으로 인정된 회계기준(K-GAAP)을 기준으로 작성하였습니다.

나. 판매경로

(무역부문)

무역부문은 국내외 상품 제조업체로부터 철강금속, 석유 및 석유화학제품, 시멘트, 에너지 자원, 신소재 등의 재화를 공급 받아 해외 네트워크를 이용하여 국내외 구매처를 적극 발굴하여 수출입 또는 삼국간 판매 업무를 수행하고 있습니다.

(제조부문)

당사는 글로벌 엔지니어링사를 통하여 견적을 입수하고 수주하는 영업구조를 띄고 있기 때문에 세계 각 지역의 엔지니어링사(국내 건설사 포함)를 중심으로 영업 및 마케팅을 진행하고 있습니다. 엔지니어링사를 거치지 않고 Project Owner(사업시행자)로부터 Local 제조업체로 직접발주가 이루어지는 경우도 있으며, 따라서 Local 제작업체로부터 당사가 다시 견적을 의뢰받아 제작하는 경우도 있습니다.

당사의 판매경로별 세부내역은 다음과 같습니다.

(단위 : 백만원)

| 구 분 | 당기 | ||

|---|---|---|---|

| 매출액(백만원) | 비 율 | ||

| 수 출 | 상품매출 | 1,408,437 | 68.94% |

| 제품매출 | 144,087 | 7.05% | |

| 기타 | 1,157 | 0.06% | |

| 소계 | 1,553,681 | 76.05% | |

| 내 수 | 상품매출 | 453,520 | 22.20% |

| 제품매출 | 20,052 | 0.98% | |

| 기타 | 15,853 | 0.78% | |

| 소계 | 489,425 | 23.95% | |

| 합계 | 2,043,106 | 100.00% | |

다. 판매전략

(무역부문)

상품의 수출입 거래를 주 사업으로 영위하고 있는 당사는 국내외 제조업체들의 직거래 경향 증가와 경쟁 확대 등으로 인해 매출 확대가 쉽지 않은 상황입니다. 이에 따라신규 우량 거래처 개발을 통한 수출입 물량 확대, 장기 계약을 통한 사업 안정성 제고및 신규 틈새시장 개척을 위한 적극적인 마케팅 활동 등을 통해 상권을 확대해 나갈 계획입니다.

(제조부문)

화공장치 사업부문에서 당사는 국내의 경우에 Major 5대 건설사 및 엔지니어링사 중심의 집중적인 영업활동을 실시하고 있으며, 해외영업에서는 기존에 거래관계가 있는 EPC 및 제작업체 뿐만 아니라 신규업체 발굴을 통한 수주활동을 병행하고 있습니다.

에너지 사업부문에서 당사는 당사와 당사의 제품에 대한 신뢰를 기반으로 안정적인 생산 및 매출이 가능하도록 장기 고정물량을 확보하는데 중점을 두고 영업활동을 하고 있습니다.

6. 수주상황

(무역부문)

해당사항 없음

(제조부문)

당사는 2011년 3분기까지 약 2,190억원의 수주를 하였으며, 당 분기 매출 1,641억원을 차감한 2011년 3분기말 기준 수주잔고는 2,796억원입니다. 수주금액은 수주시점의 환율을 적용, 환산한 금액이며, 수주잔고 금액은 2011년 3분기말일자 환율을 적용, 환산한 금액입니다.

당기 매출은 프로젝트별 공사진행율에 연평균 환율을 적용하여 매출금액으로 산출합니다. 사업별 수주상황은 아래와 같습니다.

| (단위 : 백만원) |

| 사업부문 | 3분기 수주총액 | 공사수익인식액 | 수주잔고 |

|---|---|---|---|

| 화공장치 | 160,793 | 99,987 | 157,330 |

| 에너지 | 54,996 | 60,328 | 55,534 |

| 플랜트 | 2,164 | 2,502 | 65,775 |

| 발전 | 1,086 | 1,316 | 1,003 |

| 기타 | - | 6 | - |

| 합계 | 219,039 | 164,139 | 279,642 |

7. 시장위험과 위험관리

가. 주요 시장위험

(무역부문)

무역부문이 노출된 시장위험은 (1) 환율변동에 따른 위험, (2) 시장금리 변동 위험으로 구분할 수 있습니다.

(1) 환율변동에 따른 위험

해외고객 등과의 무역거래에서 발생하는 외화수금이 상품 매입에 의한 외화지출보다많은 현금흐름을 가지고 있으므로 환율하락에 따른 환차손이 환리스크에 따른 주요 위험이라 할 수 있습니다.

(2) 시장금리 변동 위험

시장금리 변동으로 인한 이자수익 및 이자비용 발생금액의 불확실성 등으로 인한 미래 현금흐름의 불확실성 등이 있을 수 있습니다.

(제조부문)

무역부문이 노출된 시장위험은 (1) 환율변동에 따른 위험, (2) 원자재 가격 변동 위험으로 구분할 수 있습니다.

(1) 환율변동에 따른 위험

환율 변동은 당사의 매출 및 원가에 영향을 미칩니다. 당사는 매출의 약 90% 이상이 수출로 구성되어 있으며, 판매대금은 미달러화 및 유로화가 대부분입니다. 또한 원자재 수입시에도 환율에 따라 원가율이 변동될 수 있습니다. 외화수금이 외화지출 보다많으므로 환율상승은 당사에 (+)요인으로 작용합니다.

(2) 원자재 가격 변동 위험

당사 생산제품의 주 원재료는 철강류이기 때문에 공급부족 등에 의한 가격 상승시 원가 상승요인으로 작용합니다.

나. 위험관리정책

(무역부문)

(1) 위험관리방식

무역부문에서는 불확실한 시장위험을 최소화하여 재무구조의 건전성 및 경영의 안정성 실현을 목표로 리스크 관리에 만전을 기하고 있습니다.

(1-1) 환율변동에 따른 위험

체계적이고 효율적인 환리스크 관리를 위하여 국내외 금융기관과 환리스크 관리에 대한 의견을 지속적으로 교류하고 있습니다. 환위험 관리규정 제정 및 환리스크 관리를 위한 전담인원을 배정하여, 효율적이고 안정적으로 환리스크 관리 체제를 유지하고 있으며, 외환파생상품을 환위험헤지 목적으로 운용하고 있습니다. 환위험 관련 파생 상품계약은 당사의 상품 수출입 관련한 통화선도 거래만으로 한정하여 안정적으로 관리하고 있습니다.

(1-2) 시장금리변동 위험

잉여자금의 운용은 대부분 확정금리 지급형 상품에 투자하고 있으며, 원화대출에 대한 금리변동 위험이 있으나, 시장위험의 정도는 미미한 수준입니다.

(2) 위험관리조직

무역부문에서는 시장위험관리 주관업무, 거래확인 업무를 이분화하여 운영하고 있습니다. 첫째, 시장위험관리 주관업무로는 ① 금융거래 실행 ② 시장위험 측정, 관리, 분석 및 보고 ③ 각종 시장 위험관리를 위한 시장상황 보고 등이 있으며, 둘째, 거래확인 업무는 ① 금융거래실행 관련 관리원칙 준수여부 점검 ② 은행의 계약확인서를 통한 금융거래내역 확인 등이 있습니다.

(제조부문)

(1) 환율변동에 따른 위험

제조부문에서는 수주계약서 수령시점에 통화선도 헤징거래를 체결하여 환율변동에 따른 리스크를 최소화하고 있습니다. 계약기간은 수금일을 감안하여 체결하며, 원자재 수입 등 지출되는 외환을 감안하여 수주금액의 약 60~70% 수준의 헤징을 하고 있습니다.

(2) 원자재 가격

수주 추진시 발주처에 제공하는 견적서의 유효기간을 가급적 짧게 하여 원자재 가격 급등에 따른 위험을 최소화하고 있으며, 수주 후 제품의 상세 사양의 결정이 늦어져 발주가 늦어지지 않도록 발주처와 지속적인 협의로 기간을 단축시키도록 노력하고 있습니다. 제품의 상세 사양의 결정이 지연되는 경우에는 사전에 원재료 업체와 필요물량을 예약하여 단가상승 위험을 최소화 하고 있습니다.

다. 시장위험관리 관련 추진사항

당사는 위의 시장위험관리 현황에서와 같이 조직을 완비하여 체계적인 시장위험 관리를 적극적으로 수행하고 있으며 보다 완전하고 체계적인 리스크 관리를 위하여 정기적인 외부기관교육 등을 통해 리스크 관련 전문성을 유지하고 있습니다.

8. 파생상품거래 현황

당사는 환율 변동에 따른 위험을 회피할 목적으로 외환파생상품 계약을 체결하고 있습니다. 회사는 만기일에 약정한 외화금액을 거래상대방(금융기관)에 인도하고, 계약시점의 선도환율로 환산한 원화 또는 외화금액을 거래상대방으로부터 인도받는 거래형태로서, 신한은행, 도이치은행, ANZ, 수협등과 실물인도 및 차액정산 대금결제 방식으로 통화선도계약을 체결하고 있습니다. 당반기말 현재 현금흐름 위험회피가 적용되는 파생상품은 다음과 같습니다.

당분기말 현재 현금흐름 위험회피가 적용되는 파생상품은 다음과 같습니다.

| (원화단위:천원) |

| 계약처 | 계약일 | 만기일 | 매입 | 매도 | 통화선도 자산 |

통화선도 부채 |

기타포괄 손익누계액 |

||

|---|---|---|---|---|---|---|---|---|---|

| 환종 | 금액 | 환종 | 금액 | ||||||

| 신한은행 | 11.09.23 ~ 11.09.30 | 11.10.11 ~ 11.10.25 | AUD | 1,402,647 | USD | 1,454,992 | - | 105,979 | (185,006) |

| 신한은행 | 11.09.08 ~ 11.09.30 | 11.10.14 ~ 11.12.20 | EUR | 1,169,014 | KRW | 1,848,001 | 30,594 | - | 30,594 |

| 신한은행 | 11.07.11 ~ 11.09.15 | 11.10.14 ~ 11.11.30 | EUR | 2,086,812 | USD | 2,979,063 | - | 173,064 | (333,933) |

| 신한은행 | 11.07.25 ~ 11.09.29 | 11.10.21 ~ 11.12.22 | JPY | 37,600,000 | KRW | 522,142 | 56,811 | - | 56,811 |

| 신한은행 | 11.09.09 ~ 11.09.29 | 11.10.13 ~ 11.12.12 | KRW | 5,676,689 | JPY | 394,483,200 | 368 | 412,479 | (412,111) |

| 신한은행 | 11.08.10 ~ 11.09.30 | 11.10.26 ~ 12.03.28 | KRW | 24,592,778 | USD | 22,659,220 | - | 2,210,366 | (2,210,366) |

| 신한은행 | 11.06.07 ~ 11.09.30 | 11.10.11 ~ 12.01.13 | USD | 9,284,014 | AUD | 9,017,540 | 634,722 | - | 935,168 |

| 신한은행 | 11.06.15 ~ 11.08.29 | 11.10.14 ~ 11.12.30 | USD | 4,913,173 | EUR | 3,434,283 | 297,316 | - | 297,316 |

| 신한은행 | 11.06.23 ~ 11.09.09 | 11.10.27 ~ 11.12.15 | USD | 8,655,965 | KRW | 9,363,506 | 870,495 | - | (432,440) |

| 도이치은행 | 11.09.08 | 11.11.04 | EUR | 538,235 | USD | 757,350 | - | 34,948 | (34,948) |

| 도이치은행 | 11.08.08 ~ 11.09.29 | 11.10.21 ~ 11.12.15 | JPY | 497,144,028 | USD | 6,433,401 | 59,897 | 2,095 | 135,655 |

| 도이치은행 | 11.09.06 ~ 11.09.15 | 11.10.21 ~ 11.11.10 | KRW | 3,714,504 | JPY | 260,000,000 | - | 283,758 | (283,758) |

| 도이치은행 | 11.07.04 ~ 11.09.16 | 11.10.13 ~ 11.11.30 | KRW | 37,336,441 | USD | 34,474,000 | - | 3,327,236 | (3,327,236) |

| 도이치은행 | 11.07.25 ~ 11.09.29 | 11.10.31 ~ 11.11.30 | USD | 4,604,814 | EUR | 3,245,746 | 255,485 | - | 255,485 |

| 도이치은행 | 11.07.05 ~ 11.09.07 | 11.10.31 ~ 11.12.30 | USD | 59,033,345 | JPY | 434,759,346 | - | 95,097 | (56,759) |

| 도이치은행 | 11.07.01 ~ 11.08.31 | 11.10.13 ~ 11.10.28 | USD | 37,674,000 | KRW | 40,459,401 | 3,954,618 | - | 2,840,666 |

| ANZ은행 | 11.09.19 ~ 11.09.27 | 11.10.18 | AUD | 557,359 | USD | 572,631 | - | 35,300 | (35,300) |

| ANZ은행 | 10.10.18 ~ 11.09.06 | 11.10.28 ~ 12.12.17 | KRW | 35,591,690 | USD | 32,922,341 | - | 3,314,487 | (2,870,490) |

| ANZ은행 | 11.07.07 ~ 11.09.29 | 12.10.15 ~ 12.12.17 | KRW | 2,559,545 | EUR | 1,636,756 | 68,436 | (68,436) | |

| ANZ은행 | 11.09.09 ~ 11.09.30 | 11.10.18 ~ 11.11.10 | USD | 10,316,621 | AUD | 10,418,262 | 262,113 | 3,959 | 258,155 |

| ANZ은행 | 11.09.20 | 11.10.28 | USD | 5,105,073 | KRW | 5,536,962 | 492,842 | - | 492,842 |

| 수협 | 11.09.01 | 11.12.09 | USD | 11,696,000 | KRW | 12,492,498 | 1,354,881 | - | 1,354,881 |

| 합 계 | 8,270,142 | 10,067,204 | (3,593,210) | ||||||

당분기말 현재 현금흐름 위험회피가 적용되지 않는 파생상품은 다음과 같습니다.

| (원화단위:천원) |

| 계약처 | 계약일 | 만기일 | 매입 | 매도 | 통화선도 자산 |

통화선도 부채 |

||

|---|---|---|---|---|---|---|---|---|

| 환종 | 금액 | 환종 | 금액 | |||||

| 경남은행 | 11.07.07 ~ 11.09.29 | 11.10.17 ~ 12.09.17 | KRW | 7,784,702 | EUR | 5,029,796 | - | 289,116 |

| 경남은행 | 11.07.07 | 11.10.17 ~ 12.08.16 | KRW | 2,971,247 | USD | 2,763,854 | - | 299,509 |

| 농협 | 10.11.29 | 12.04.16 ~ 12.05.16 | KRW | 2,025,053 | EUR | 1,322,937 | - | 95,356 |

| 농협 | 10.10.18 ~ 10.12.09 | 11.11.15 ~ 12.09.17 | KRW | 4,663,129 | USD | 4,105,526 | - | 199,922 |

| 씨티은행 | 11.02.25 | 11.12.15 | KRW | 1,758,528 | USD | 1,548,000 | - | 74,252 |

| 외환은행 | 10.01.27 | 11.10.27 | KRW | 261,020 | USD | 224,669 | - | 4,316 |

| 우리은행 | 10.01.27 ~ 11.07.07 | 11.10.14 ~ 12.09.17 | KRW | 29,269,799 | EUR | 19,098,765 | 56,817 | 1,473,486 |

| 우리은행 | 10.05.27 ~ 11.08.10 | 11.10.17 ~ 12.09.17 | KRW | 37,255,746 | USD | 33,110,011 | 31,498 | 1,969,048 |

| 제일은행 | 10.04.29 | 11.10.17 | KRW | 303,337 | EUR | 204,750 | - | 24,861 |

| 제일은행 | 10.08.12 | 11.10.17 ~ 12.04.16 | KRW | 7,985,628 | USD | 6,634,379 | 130,207 | - |

| 218,522 | 4,429,866 | |||||||

9. 경영상의 주요계약 등

(무역부문)

해당사항 없음

(제조부문)

가. 토지 및 그 지상물 매입계약 체결

당사는 2011년 1월 28일 입찰을 통하여 (주)한진중공업으로부터 울산시 남구 용잠동에 소재한 한진중공업 울산 공장 부지의 토지 및 그 지상물을 1,251억원에 낙찰 받았으며, 2011년 2월 21일 매매계약을 체결하고 2011년 4월 15일 취득하였습니다. 취득목적은 사업장 확대(신규 공장 증설)입니다.

나. 보유유가증권 처분 완료

당사는 2011년 5월 20일 이사회 결의를 통해 보유유가증권(큐씨피1호 기업구조개선 사모투자전문회사의 출자증권) 10,000좌를 100억원에 매각하는 출자지분양수도계약을 강호일(개인)과 2011년 5월 26일에 체결하고, 출자증권 양도 및 매각 대금 인수를 완료하였습니다. 처분 목적은 보유유가증권 매각을 통한 재무구조 개선입니다.

10. 연구개발활동

(무역부문)

해당사항 없음

(제조부문)

가. 연구개발활동의 개요

당사는 국내외 복합화력 발전소의 발전설비와 석유화학산업용 기계 제작을 위한 용접기술, 조립기술 확보에 주력하고 있으며, Special 기계의 기반기술을 확보하여 대외 경쟁력을 갖추고 있습니다. 또한 태양광에 적용되는 Alloy계의 용접에 대한 건전성을 확보하여 가공과 조립의 표준화를 이루어 가고 있으며, 기술적으로 한단계 진보하여 시장에서 우위를 선점할 수 있도록 노력하고 있습니다.

나. 연구개발 담당조직

당사는 사내에 기술연구소를 두고 연구개발 및 설계업무를 전담하고 있습니다. 용접기술 개발 및 표준화작업을 위한 기술개발팀과 강도계산 개발 및 Cutting Plan 개발을 위한 프로그램 전담팀을 운영중에 있습니다.

다. 연구개발비용

최근3년간 연구개발 비용은 아래와 같습니다.

| (단위 : 백만원, %) |

| 구분 | 제 24 기 3분기 | 제 23 기 | 제 22 기 |

|---|---|---|---|

| 연구개발비용 계 | 652 | 878 | 816 |

| 연구개발비/매출액 | 0.40% | 0.43% | 0.49% |

라. 연구개발 실적

| 구분 | 품명 | 실적 | 비고 |

|---|---|---|---|

| 화공장치 | ESW OVERLAY 용접 | CLAD강을 대체하는 내면용접 기술 개발 | TOYO, FLOUR |

| 화공장치 | INNER BORE WELDING | TUBE TO TUBE SH'T 용접시 외부에서의 용접이 불가능할경우 TUBE내부로 진입하여 용접하는 기술 개발 | TECHNICAS REUNIDAS |

| 화공장치 | AUTOMATIC GTAW TUBE TO TUBE SHEET WELDING | TUBE TO TUBE SH'T 용접시 용접기의 진입이 불가능할경우 용접기의 HEAD를 개조함으로서 외부에서 용접이 가능토록 개발 | KAYAN AMIN |

| 화공장치 | CIRCLE WELDING | NOZZLE TO SHELL 용접을 SAW용접 방법으로 용접하는 기술 | S-OIL |

| 발전 | 배관 SUPPORT | 배관을 지지하는 SUPPORT 방법을 표준화하여 제작시간 및 납기준수 | 한국수력원자력 |

| 에너지 | FINNING 가공 | FINING 가공기계를 설계 및 제작하여 시간 및 공정 시간 및 작업 LOSS감소 | NEM, CMI, SIEMENS |

III. 재무에 관한 사항

1. 연결재무제표(K-IFRS)에 관한 사항

가. 요약연결재무정보

(단위 : 백만원)

| 과 목 | 제61기 3분기말 | 제60기말 |

|---|---|---|

| [유동자산] | 741,853 | 426,788 |

| 현금 및 현금성자산 | 156,025 | 44,246 |

| 유동금융자산 | 9,489 | 5,460 |

| 매출채권 및 기타채권 | 302,041 | 191,766 |

| 유동비금융자산 | 124,038 | 84,561 |

| 당기법인세자산 | 245 | 100 |

| 재고자산 | 150,015 | 100,655 |

| [비유동자산] | 356,844 | 211,333 |

| 비유동금융자산 | 8,239 | 6,226 |

| 관계기업투자주식 | 6,362 | 15,366 |

| 투자부동산 | - | 500 |

| 유형자산 | 258,025 | 111,308 |

| 무형자산 | 52,338 | 49,723 |

| 장기성매출채권및기타채권 | 11,325 | 7,863 |

| 기타비유동비금융자산 | 98 | 420 |

| 이연법인세자산 | 20,457 | 19,927 |

| 자산총계 | 1,098,697 | 638,121 |

| [유동부채] | 725,282 | 476,997 |

| 매입채무 및 기타채무 | 276,343 | 184,986 |

| 단기차입금 | 371,750 | 257,959 |

| 유동성장기차입금 | 17,600 | 10,475 |

| 기타유동금융부채 | 14,053 | 1,611 |

| 유동비금융부채 | 44,346 | 21,939 |

| 당기법인세부채 | 730 | 27 |

| 기타충당부채 | 460 | - |

| [비유동부채] | 128,544 | 48,866 |

| 장기매입채무및기타채무 | 1,703 | 1,220 |

| 장기차입금 | 117,300 | 36,000 |

| 기타비유동금융부채 | 444 | |

| 이연법인세부채 | 1,468 | 4,475 |

| 퇴직급여채무 | 6,715 | 6,288 |

| 기타장기충당부채 | 914 | 883 |

| 부채총계 | 853,826 | 525,863 |

| [자본금] | 56,334 | 28,167 |

| [기타불입자본] | 126,146 | 15,715 |

| [기타자본구성요소] | △7,858 | △5,548 |

| [이익잉여금] | 54,681 | 55,289 |

| [비지배주주지분] | 15,568 | 18,635 |

| 자본총계 | 244,871 | 112,258 |

| 과 목 | 제61기 3분기 | 제60기 3분기 |

| 매출 | 2,043,107 | 1,128,577 |

| 영업이익 | 12,523 | 15,104 |

| 법인세차감전순이익 | 1,657 | 18,249 |

| 분기순이익 | 2,014 | 16,817 |

| 지배기업소유주지분순이익 | 5,069 | 16,743 |

| 비지배지분순이익 | △3,055 | 74 |

| 분기포괄이익 | △369 | 16,510 |

| 지배기업소유주지분주당이익 | 249 | 1,491 |

| 연결에포함된 회사 수 | 18 | 18 |

[Δ는 부(-)의 수치임]

※ 비교표시 된 제60기 재무정보는 K-IFRS를 적용하여 작성된 것이며, 외부감사인의 감사(검토)를 받지 아니하였습니다.

나. 연결재무제표의 연결에 포함된 회사

| 사업년도 | 연결에 포함된 회사 | 60기 대비 연결에 추가된 회사명 |

60기 대비 연결에서 제외된 회사명 |

|---|---|---|---|

| 제 61기 3분기 |

㈜지에스글로벌 ㈜디케이티 ㈜피엘에스 GS Global Japan Co., LTD. GS GLOBAL AUSTRALIA PTY. LIMITED Ssangyong (U.S.A) Inc. GS Global Europe Gmbh GS Global Hong Kong Limited GS Global Guangzhou Co.,Ltd. GS Global Trading (Shanghai) Co.,LTD Ssangyong Resources Pty Ltd. Ssangyong Singapore Pte Ltd. Dairyu Cement MILL-PRO PTY LIMITED GS GLOBAL USA, INC. GS GLOBAL SINGAPORE PTE LTD PT. GS Global Resources GS Global (Suzhou) Steel Service Center Co., Ltd. |

GS Global (Suzhou) Steel Service Center Co., Ltd. | SSY-SWISS GmbH |

다. 전기 재무제표 및 당1분기 재무제표 재작성

(1) 2010년 재작성 효과

2010년 12월 31일에 취득한 종속회사인 (주)디케이티는 2009년과 2010년에 적용하였던 진행기준 매출에서 진행율 산정 오류를 발견하였습니다. (주)디케이티는 이 오류를 수정하여 과거의 기업회계기준서(한국채택국제회계기준 아님)에 의한 2009년과 2010년 재무제표를 재작성하였으며 이에 따라 2010년 연결재무제표의 재작성 효과는 다음과 같습니다.

| (단위:천원) |

| 구 분 | 금 액 |

|---|---|

| 매출채권의 감소 | (15,925,002) |

| 영업권의 증가 | 12,942,334 |

| 매입채무의 감소 | 3,599,101 |

| 공사손실충당부채의 증가 | (6,279,527) |

| 자본의 감소 | (5,663,094) |

(2) 2011년 1분기 재작성 효과

상기 오류에 따라 한국채택국제회계기준에 의한 2011년 1분기 연결재무제표의 재작성 효과는 다음과 같습니다.

| (단위:천원) |

| 구 분 | 금 액 |

|---|---|

| <재무상태표 항목> | |

| 매출채권의 감소 | (49,229) |

| 미청구공사미수금 감소 | (21,712,195) |

| 영업권의 증가 | 12,538,016 |

| 매입채무의 감소 | 3,599,101 |

| 초과청구공사의 증가 | (2,739,789) |

| 자본의 감소 | (8,364,096) |

| <손익계산서 및 포괄손익계산서 항목> | |

| 매출액의 감소 | (3,019,436) |

| 매출원가의 증가 | (56,000) |

| 외화환산이익의 감소 | (135,368) |

| 외화환산손실의 감소 | 332,886 |

| 당기순이익의 감소 | (2,877,918) |

| <주당순이익> | |

| 변경전 | 240 |

| 변경후 | 60 |

라. 연결재무정보 이용상의 유의점

당사와 당사의 종속기업(이하 "연결실체")는 2011년 1월 1일 이후에 개시하는 연차 보고기간부터 한국채택국제회계기준을 도입하였으며 기업회계기준서 제1101호 (한국채택국제회계기준의 최초 채택)에 따라 한국채택국제회계기준으로의 전환일은 2010년 1월 1일입니다. 한국채택국제회계기준으로의 전환에 따른 조정사항은 분기연결재무제표에 대한 주석 3에서 설명하고 있습니다.

연결실체의 분기연결재무제표는 한국채택국제회계기준에 따라 최초로 작성되는 연차재무제표가 속하는 기간의 일부에 대해 기업회계기준서 제1034호(중간재무보고)를 적용하여 작성하는 중간재무제표 입니다.

한국채택국제회계기준으로의 전환 이후의 재무제표 작성에 적용된 중요한 회계정책은 아래에 기술되어 있으며, 당분기 및 비교표시된 전기의 연결재무제표는 동일한 회계정책을 적용하여 작성되었습니다.

(1) 연결재무제표 작성기준

연결실체의 분기연결재무제표는 보고기간 종료일인 2011년 9월 30일 현재 유효하거나 조기도입한 한국채택국제회계기준서 및 해석서에 따라 작성되었습니다. 연결실체의 한국채택국제회계기준에 따라 최초로 작성되는 연차재무제표는 중간재무제표를 작성하는데 적용한 회계정책과는 다른 회계정책을 적용하여 작성될 수도 있습니다. 현재 한국채택국제회계기준의 제ㆍ개정이 지속적으로 이루어지고 있으며, 이에 따라중간재무제표에 보고된 재무정보가 변경될 수도 있습니다.

1) 측정기준

연결재무제표는 금융상품 등 아래 회계정책에서 별도로 언급하고 있는 사항을 제외하고는 역사적 원가를 기준으로 작성되었습니다.

2) 기능통화와 표시통화

각 연결대상기업들의 개별재무제표는 그 기업의 영업활동이 이루어지는 주된 경제환경의 통화(기능통화)로 표시하고 있습니다. 연결재무제표를 작성하기 위해 개별기업들의 경영성과와 재무상태는 당사의 기능통화이면서 연결재무제표 작성을 위한 표시통화인 '원'으로 표시하고 있습니다.

3) 연결기준

연결재무제표는 지배기업과 지배기업(또는 그 종속기업)이 지배하고 있는 기업의 재무제표를 통합하고 있습니다. 지배란 회사가 경제활동에서 효익을 얻기 위하여 다른 기업의 재무정책과 영업정책을 결정할 수 있는 능력을 의미합니다.

당분기 중 취득 또는 처분한 종속기업과 관련된 수익과 비용은 취득이 사실상 완료된날부터 또는 처분이 사실상 완료된 날까지 연결포괄손익계산서에 포함됩니다. 연결실체를 구성하는 기업이 유사한 상황에서 발생한 동일한 거래와 사건에 대하여 연결재무제표에서 채택한 회계정책과 다른 회계정책을 사용한 경우에는 그 재무제표를 적절히 수정하여 연결재무제표를 작성하고 있습니다.

연결실체 내의 거래, 이와 관련된 자산과 부채, 수익과 비용 등은 연결재무제표 작성시 모두 제거합니다. 연결대상 종속기업의 순자산 중 비지배지분은 연결재무상태표에서 자본에 포함하되 지배기업의 소유주 지분과는 구분하여 표시합니다. 비지배지분은 최초 사업결합시점의 비지배지분 순자산에 해당하는 금액과 사업결합 이후의 자본의 변동분 중 비지배지분에 해당하는 금액으로 구성되어 있습니다. 그 결과 비지배지분이 부(-)의 잔액이 되더라도 총포괄손익은 지배기업의 소유주와 비지배지분에귀속됩니다. 지배력을 상실하지 않는 종속기업에 대한 지배기업의 소유지분 변동은 자본거래로 회계처리 합니다.

지배력을 상실하지 않는 종속기업에 대한 연결실체의 소유지분변동은 자본거래로 회계처리하고 있습니다. 연결실체의 지배지분과 비지배지분의 장부금액은 종속기업에 대한 상대적 지분변동을 반영하여 조정하고 있습니다. 비지배지분의 조정금액과 지급하거나 수취한 대가의 공정가치의 차이는 자본으로 직접 인식하고 기업의 소유주에게 귀속시키고 있습니다.

지배기업이 종속기업에 대한 지배력을 상실한 경우, (i) 수취한 대가 및 보유한 지분의 공정가치의 합계액과 (ii) 종속기업의 자산(영업권 포함)과 부채, 비지배지분의 장부금액의 차이금액을 처분손익으로 계상하고 있습니다. 종속기업과 관련하여 기타포괄손익으로 이전에 인식한 금액에 대하여 관련 자산이나 부채를 직접 처분한 경우의 회계처리(즉 당기손익으로 재분류하거나 직접 이익잉여금으로 대체)와 동일한 기준으로 회계처리하고 있습니다. 지배력을 상실한 날에 이전의 종속기업에 대한 투자자산의 공정가치는 기업회계기준서 제1039호 '금융상품: 인식과 측정'에 따른 금융자산의 최초 인식시의 공정가치로 간주하거나 적절한 경우 관계기업 또는 공동지배기업에 대한 투자의 최초 인식시의 원가로 간주하고 있습니다.

당분기 말 현재 연결실체가 보유한 종속기업투자의 내역은 다음과 같습니다.

| (단위:천원) |

| 회사명 | 주영업활동 | 소재지 | 소유 지분율 |

의결권 지분율 |

자산 | 부채 | 매출액 | 분기순이익 (손실) |

|---|---|---|---|---|---|---|---|---|

| GS Global Japan Co., Ltd. | 무역업 | 일본 | 100.00% | 100.00% | 95,731,174 | 89,226,778 | 279,803,648 | 927,841 |

| Dairyu Cement | 무역업 | 일본 | 100.00% | 100.00% | 1,475,002 | 1,142,506 | 5,480,409 | (90,250) |

| GS Global Australia Pty Ltd. | 무역업 | 호주 | 100.00% | 100.00% | 47,741,040 | 39,296,161 | 95,649,895 | 530,260 |

| MILL-PRO PTY LIMITED | 무역업 | 호주 | 50.00% | 50.00% | 38,757,088 | 34,222,057 | 34,037,906 | 3,789,627 |

| Ssangyong (U.S.A) Inc. | 무역업 | 미국 | 100.00% | 100.00% | 7,488,527 | 15,531,245 | - | (29,513) |

| GS Global Hong Kong Ltd. | 무역업 | 홍콩 | 100.00% | 100.00% | 11,342,422 | 10,461,374 | 44,371,440 | (52,025) |

| GS Global Europe GMBH | 무역업 | 독일 | 100.00% | 100.00% | 15,258,397 | 15,342,182 | 12,034,297 | 219,969 |

| Ssangyong Resources Pty Ltd. | 광산투자업 | 호주 | 100.00% | 100.00% | 1,532,847 | 39,227,668 | - | (294,228) |

| (주)피엘에스 | PDI 및 물류사업 | 대한민국 | 90.00% | 90.00% | 18,485,635 | 13,170,027 | 2,115,475 | (677,395) |

| GS Global Guangzhou Co.,Ltd. | 무역업 | 중국 | 100.00% | 100.00% | 1,335,751 | 219,450 | 10,997,586 | (18,262) |

| GS Global Trading (Shanghi) Co.,Ltd. | 수입통관대행 | 중국 | 100.00% | 100.00% | 376,013 | 11,669 | 1,596,719 | (15,729) |

| GS Global USA, Inc. | 무역업 | 미국 | 100.00% | 100.00% | 17,868,432 | 16,450,582 | 61,867,629 | 162,747 |

| Ssangyong Singapore Pte Ltd. | 무역업 | 싱가폴 | 100.00% | 100.00% | 54,673 | 10,470,497 | - | - |

| GS Global Singapore Pte Ltd. | 무역업 | 싱가폴 | 100.00% | 100.00% | 47,827,219 | 46,682,891 | 162,537,883 | 183,376 |

| (주)디케이티 | 제조업 | 대한민국 | 69.56% | 69.56% | 412,358,108 | 370,406,644 | 164,139,225 | (16,038,258) |

| GS Global (Suzhou) Steel Service Center Co., Ltd. | 제조업 | 중국 | 100.00% | 10.00% | 9,593,314 | 186,490 | - | (83,033) |

(2) 사업결합

종속기업 및 사업의 취득은 취득법을 적용하여 회계처리하였습니다. 취득에 대한 대가는 피취득자에 대한 지배력을 대가로 이전하는 자산, 연결실체가 발행하였거나 부담하는 부채 및 발행한 지분의 취득일의 공정가치(교환일에)의 합계로 산정하고 있습니다. 취득관련원가는 발생시점에 당기손익으로 인식하고 있습니다.

취득일에 식별가능한 취득자산, 인수부채 및 우발부채는 다음을 제외하고는 취득일에 공정가치로 인식하고 있습니다.

| - |

이연법인세자산이나 부채와 종업원급여약정과 관련된 자산이나 부채는 각각 기업회계기준서 제1012호 '법인세'와 기업회계기준서 제1019호 '종업원급여'에 따라 인식하고 측정하고 있습니다. |

| - |

연결실체가 피취득자의 주식기준보상을 자신의 주식기준보상으로 대체하면서 발생한 부채나 지분상품은 기업회계기준서 제1102호 '주식기준보상'에 따라 측정하고 있습니다. |

| - |

기업회계기준서 제1105호 '매각예정비유동자산과 중단영업'에 따라 매각예정자산으로 분류된 비유동자산(또는 처분자산집단)은 기업회계기준서 제1105호에 따라 측정하고 있습니다. |

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액, 연결실체가 이전에 보유하고 있던 피취득자에 대한 지분의 공정가치의 합계금액이 취득일 현재 식별가능한 취득 자산과 인수 부채의 공정가치순액을 초과하는 금액으로 측정하고 있습니다. 취득일에 식별가능한 취득 자산과 인수 부채의 공정가치순액이 이전대가, 피취득자에 대한 비지배지분의 금액, 연결실체가 이전에 보유하고 있던 피취득자에 대한 지분의 공정가치의 합계금액을 초과하는 금액이 재검토 후에도 존재하는 경우에, 그 초과금액은 즉시 염가매수차익으로 당기손익에 반영하고 있습니다.

취득일에 피취득자에 대한 비지배지분의 요소가 현재의 지분이며 청산시에 보유자에게 기업 순자산의 비례적 몫에 대하여 권리를 부여하고 있는 경우에는 이러한 비지배지분은 취득일에 1) 공정가치나 2) 피취득자의 식별가능한 순자산에 대하여 인식한 금액 중 현재의 지분상품의 비례적 몫 중 하나의 방법으로 측정할 수 있습니다. 이러한 측정기준의 선택은 각 취득거래별로 이루어집니다. 그 밖의 모든 비지배지분 요소는 한국채택국제회계기준에서 측정기준을 달리 요구하는 경우가 아니라면 취득일의 공정가치로 측정합니다.

사업결합으로 인한 연결실체의 이전대가에는 조건부 대가 약정으로 인한 자산과 부채를 포함하고 있으며 조건부대가는 취득일의 공정가치로 측정하고 사업결합으로 인한 이전대가의 일부로 포함되어 있습니다. 취득일 이후 공정가치의 변동액은 측정기간 조정사항의 조건을 충족하는 경우 소급하여 조정하고 해당 영업권에서 조정하고 있습니다. 측정기간 조정사항이란 '조정기간'(취득일로부터 1년을 초과할 수 없음) 동안 취득일 현재 존재하던 사실과 상황에 대한 추가적 정보를 획득하여 발생하는 조정사항을 말합니다.

측정기간 조정사항의 조건을 충족하지 않는 조건부대가의 공정가치 변동액은 조건부대가의 분류에 따라 회계처리하고 있습니다. 자본으로 분류된 조건부 대가는 이후 보고일에 재측정하지 않고 결제되는 경우 자본으로 회계처리하고 있습니다. 자산이나 부채로 분류된 조건부 대가는 기업회계기준 제 1039호 '금융상품'이나 기업회계기준 제1037호 '충당부채, 우발부채 및 우발자산'에 따라 이후 보고일에 재측정하고 적절한 경우 차손익이 있다면 당기손익으로 인식하고 있습니다.

단계적으로 이루어지는 사업결합에서, 연결실체는 이전에 보유하고 있던 피취득자에대한 지분을 취득일(즉 연결실체가 지배력을 획득한 날)의 공정가치로 재측정하고 그결과 차손익이 있다면 당기손익으로 인식하고 있습니다. 취득일 이전에 피취득자에 대한 지분의 가치변동을 기타포괄손익으로 인식한 금액은 이전에 보유한 지분을 직접 처분하는 경우와 동일하게 당기손익으로 재분류하고 있습니다.

사업결합에 대한 최초 회계처리가 사업결합이 발생한 보고기간 말까지 완료되지 못한다면, 연결실체는 회계처리가 완료되지 못한 항목의 잠정 금액을 재무제표에 보고하고 있습니다. 측정기간(위 참고) 동안에, 취득일 현재 존재하던 사실과 상황에 대하여 새롭게 입수한 정보가 있는 경우 연결실체는 취득일에 이미 알았더라면 취득일에 인식된 금액의 측정에 영향을 주었을 그 정보를 반영하기 위하여 취득일에 인식한 잠정금액을 소급하여 조정하거나 추가적인 자산과 부채를 인식하고 있습니다.

(3) 외화환산

개별기업들의 재무제표 작성에 있어서 그 기업의 기능통화 외의 통화(외화)로 이루어진 거래는 거래일의 환율로 기록됩니다. 매 보고기간말에 화폐성 외화항목은 보고기간 말의 환율로 재환산하고 있습니다. 한편 공정가치로 측정하는 비화폐성 외화항목은 공정가치가 결정된 날의 환율로 재환산하지만, 역사적 원가로 측정되는 비화폐성 외화항목은 재환산하지 않습니다.

외환차이는 다음을 제외하고는 발생하는 기간의 손익으로 인식합니다.

| - | 미래 생산에 사용하기 위하여 건설중인 자산과 관련되고, 외화차입금에 대한 이자비용조정으로 간주되는 자산의 원가에 포함되는 외환차이 |

| - | 특정외화위험을 회피하기 위한 거래에서 발생하는 외환차이 |

| - | 해외사업장과 관련하여 결제가 예정되지 않고 결제될 가능성도 없는 화폐성 채권이나 채무로서 해외사업순투자의 일부를 구성하는 항목에서 발생하는 외환차이는 해외사업장순투자환산손익으로 인식하고 순투자 처분시점에서 손익으로 인식함 |

연결재무제표를 작성하기 위하여 연결실체에 포함된 해외사업장의 자산과 부채는 보고기간말의 환율을 사용하여 '원'으로 표시하고 있습니다. 만약 환율이 당해 기간 동안 중요하게 변동하여 거래일의 환율을 사용하여야 하는 상황이 아니라면, 손익항목은 당해 기간의 평균환율로 환산하고 있으며, 이로 인하여 발생한 외환차이를 기타포괄손익으로 인식하고 자본(적절한 경우 비지배지분에 배분)에 누계하고 있습니다.

해외사업장을 처분하는 경우(즉 연결실체의 해외사업장에 대한 지분 전부의 처분, 해외사업장을 포함한 종속기업에 대한 지배력의 상실을 가져오는 처분 , 해외사업장을 포함한 공동지배기업에 대한 공동지배력의 상실을 가져오는 처분, 해외사업장을 포함한 관계기업에 대한 중대한 영향력의 상실을 가져오는 처분), 지배기업에 귀속되는해외사업장관련 외환차이의 누계액 전액을 당기손익으로 재분류하고 있습니다. 비지배지분에 귀속되는 그 해외사업장과 관련된 외환차이의 누계액은 제거하지만, 당기손익으로 재분류하지 않습니다.

해외사업장을 포함한 종속기업에 대한 지배력의 상실을 가져오지 않는 일부 처분의 경우, 외환차이의 누계액 중 비례적 지분을 비지배지분으로 재귀속시키고 당기손익으로 재분류하지 않습니다. 이 외의 모든 일부 처분의 경우(즉 중대한 영향력이나 공동지배력의 상실을 가져오지 않는 연결실체의 관계기업이나 공동지배기업에 대한 소유지분의 감소)에는 외환차이의 누계액 중 비례적 지분을 당기손익으로 재분류하고 있습니다.

해외사업장의 취득으로 발생하는 영업권과 식별가능한 자산과 부채에 대한 공정가치조정액은 해외사업장의 자산과 부채로 처리하고 보고기간말의 환율로 환산하고 있으며, 이로 인한 외환차이는 자본으로 인식하고 있습니다.

(4) 현금및현금성자산

연결실체의 현금및현금성자산은 보유중인 현금, 은행예금, 기타 취득 당시 만기일이 3개월 이내에 도래하는 매우 유동적인 단기 투자자산을 포함하고 있습니다.

(5) 금융자산

금융자산은 일반적으로 계약당사자가 되는 때에 인식하며, 정형화된 금융자산의 매입은 매입하기로 약정한 매매일에 인식합니다. 금융자산은 최초인식시 공정가치로 측정하고 있습니다. 다만, 당기손익인식금융자산이 아닌 경우 당해 금융자산의 취득과 직접 관련되는 거래원가는 최초 인식하는 공정가치에 가산하여 측정하고 있습니다.

금융자산은 당기손익인식금융자산, 만기보유금융자산, 매도가능금융자산, 대여금및수취채권으로 분류됩니다. 이러한 분류는 금융자산의 성격과 보유목적에 따라 결정되며 최초인식시점에 결정됩니다.

1) 당기손익인식금융자산

당기손익인식금융자산은 단기매매금융자산과 최초 인식시 당기손익금융자산으로 지정한 금융자산을 포함하고 있습니다. 단기간내 매각을 목적으로 취득한 금융자산은 단기매매금융자산으로 분류하고 있으며 주계약과 분리하여 회계처리하는 내재파생상품을 포함한 모든 파생상품은 해당 파생상품이 유효한 위험회피수단으로 지정되지 않는 한 단기매매금융자산으로 분류하고 있습니다. 당기손익인식금융자산은 공정가치로 측정하며 평가손익은 당기손익으로 인식하고 있습니다. 한편, 최초 인식시점에 취득과 관련하여 발생한 거래비용은 발생 즉시 당기 비용으로 인식하고 있습니다.

금융자산을 단기매매목적으로 보유하고 있거나 당기손익인식금융자산으로 지정하는 경우 당기손익인식금융자산으로 분류하고 있습니다.

다음의 경우 금융자산을 단기매매금융자산으로 분류하고 있습니다.

| - | 단기간 내 매도할 목적으로 취득한 경우 |

| - |

최초 인식시점에, 연결실체가 공동으로 관리하고 단기적 이익획득을 목적으로 최근 실제 운용하고 있는 특정 금융상품 포트폴리오의 일부인 경우 |

| - | 위험회피수단으로 지정되고 위험회피에 효과적인 파생상품이 아닌 파생상품 |

다음의 경우에 단기매매금융자산이 아닌 금융자산은 최초 인식시점에 당기손익인식금융자산으로 지정할 수 있습니다.

| - |

당기손익인식항목으로 지정함으로써, 지정하지 않았더라면 발생하였을 인식과 측정상의 불일치를 제거하거나 상당히 감소시킬 수 있는 경우 |

| - |

금융자산이 연결실체의 문서화된 위험관리나 투자전략에 따라 금융상품집합(금융자산, 금융부채 또는 금융자산과 금융부채의 조합으로 구성된 집합)의 일부를 구성하고, 공정가치 기준으로 관리하고 그 성과를 평가하며, 그 정보를 내부적으로 제공하는 경우 |

| - |

금융자산에 하나 또는 그 이상의 내재파생상품을 포함하고 있고, 기업회계기준서 제1039호 '금융상품: 인식과 측정'에 따라 합성계약 전체(자산 또는 부채)를 당기손익인식금융자산으로 지정할 수 있는 경우 |

당기손익인식금융자산은 공정가치로 측정하며 재측정으로 인해 발생하는 평가손익을 당기손익으로 인식하고 있습니다. 당기손익으로 인식된 평가손익에는 금융자산으로부터 획득한 배당금과 이자수익이 포함되어 있으며, 포괄손익계산서상 '기타차익 및 차손' 항목으로 계상하고 있습니다. 그리고 최초 인식시점에 취득과 관련하여 발생한 거래비용은 발생 즉시 당기 비용으로 인식하고 있습니다.

2) 만기보유금융자산

상환금액이 확정 또는 확정가능하고, 확정만기일이 있으며 연결실체가 만기까지 보유하고자 하는 적극적인 의도와 능력이 있는 금융자산은 만기보유금융자산으로 분류합니다. 만기보유금융자산은 유효이자율을 사용하여 측정된 상각후원가에서 손상차손누계액을 차감한 금액으로 표시되며 이자수익은 유효이자율법을 사용하여 인식합니다.

3) 매도가능금융자산

매도가능금융자산은 매도가능항목으로 지정되거나 당기손익인식금융자산, 만기보유금융자산, 또는 대여금및수취채권으로 분류되지 않은 비파생금융자산으로서 공정가치로 측정하며 손상차손과 외환손익을 제외한 공정가치의 변동에 따른 손익은 기타포괄손익으로 인식하고 있습니다. 다만, 활성시장에서 공시되는 시장가격이 없고 공정가치를 신뢰성 있게 측정할 수 없는 지분상품 등은 원가로 측정하고 있습니다. 기타포괄손익누계액은 관련된 금융자산이 제거되거나 손상차손을 인식하는 시점에자본에서 당기손익으로 재분류하며, 매도가능금융자산에서 발생한 배당금은 지급액을 받을 권리가 확정되는 시점에 당기손익으로 인식하고 있습니다.

활성시장에서 가격이 공시되지 않으며, 공정가치를 신뢰성 있게 측정할 수 없는 매도가능지분상품과, 공시가격이 없는 이러한 지분상품과 연계되어 있으며 그 지분상품의 인도로 결제되어야 하는 파생상품은 매 보고기간 말에 취득원가에서 식별된 손상차손을 차감한 금액으로 측정하고 있습니다.

4) 대여금및수취채권

대여금및수취채권은 지급금액이 확정되었거나 결정가능하고 활성시장에서 가격이 공시되지 않는 매출채권, 대여금 및 기타미수금으로서 상각후원가로 측정하며, 이자수익의 인식이 중요하지 않은 단기채권을 제외하고는 유효이자율법을 사용하여 이자수익을 인식하고 있습니다.

5) 금융자산의 손상

당기손익인식금융자산을 제외한 나머지 금융자산은 매 보고기간 말에 손상에 대한 징후를 평가합니다. 최초 인식 후에 하나 이상의 사건이 발생한 결과, 금융자산의 추정미래현금흐름에 영향을 미쳤다는 객관적인 증거가 있는 경우 당해 금융자산은 손상된 것으로 간주합니다.

매도가능금융자산으로 분류된 지분상품에 대하여는, 동 지분상품의 공정가치가 원가이하로 중요하게 하락하거나 지속적으로 하락하는 경우 손상이 발생하였다는 객관적인 증거로 간주하고 있습니다.

그 밖의 모든 금융자산에 대하여, 다음 중 하나에 해당하는 경우에 손상의 객관적인 증거로 간주하고 있습니다.

| - | 발행자 또는 거래상대방이 중요한 재무적 어려움에 처하는 경우 |

| - | 이자지급이나 원금상환의 불이행이나 연체 |

| - | 차입자가 파산하거나 재무구조조정이 있을 가능성이 높아지는 경우 |

| - | 재무적 어려움으로 당해 금융자산에 대한 활성시장이 소멸되는 경우 |

매출채권과 같은 특정 분류의 금융자산의 경우, 개별적으로 손상되지 않았다고 평가된 자산은 추가로 집합적으로 손상여부를 검토하고 있습니다. 수취채권 포트폴리오가 손상되었다는 객관적인 증거에는 수취채권의 채무불이행과 관련이 있는 국가 또는 지역의 경제상황에 있어서 주목할 만한 변화뿐만 아니라 대금회수에 관한 과거 경험, 연체지급 횟수의 증가도 포함하고 있습니다.

상각후원가로 측정되는 금융자산의 경우, 당해 자산의 장부금액과 최초 유효이자율로 할인한 추정미래현금흐름의 현재가치와의 차이를 손상차손으로 인식하고 있습니다.

원가로 측정되는 금융자산의 경우에는 당해 자산의 장부금액과 유사한 금융자산의 현행 시장수익률로 할인한 추정미래현금흐름의 현재가치와의 차이를 손상차손으로 인식하고 있습니다. 이러한 손상차손은 후속 기간에 환입하지 않습니다.

매출채권이 회수 불가능하다고 판단되는 경우 손상차손은 충당금계정에서 제각하고 있습니다. 만약 기존에 제각하였던 금액이 후속적으로 회복된 경우 충당금계정을 증가시키는 회계처리를 하고 있습니다. 충당금계정의 장부금액 변동은 당기손익으로 인식하고 있습니다.

매도가능금융자산이 손상되었다고 판단될 때, 과거에 기타포괄손익으로 인식한 누적평가손익은 당기손익으로 재분류하고 있습니다.

상각후원가로 측정하는 금융자산은 후속기간에 손상차손금액이 감소하고 그 감소가 손상을 인식한 후에 발생한 사건과 객관적으로 관련 있는 경우, 과거에 인식하였던 손상차손은 손상차손을 환입하는 시점의 금융자산의 장부금액이 손상차손을 인식하지 않았더라면 계상되었을 상각후원가를 초과하지 않는 범위내에서 환입하고 있습니다.

매도가능지분상품에 대해서는 과거에 당기손익으로 인식한 손상차손은 당기손익으로 환입하지 않습니다. 손상차손을 인식한 후의 공정가치의 증가분은 기타포괄손익으로 인식하고 있습니다. 매도가능채무상품에 대해서는 후속기간에 공정가치의 증가가 손상차손을 인식한 후에 발생한 사건과 객관적으로 관련 있는 경우 손상차손을 당기손익으로 환입하고 있습니다.

6) 금융자산의 제거

금융자산의 현금흐름에 대한 계약상 권리가 소멸하거나, 금융자산을 양도하고 자산의 소유에 따른 위험과 효익의 대부분을 이전할 때 금융자산을 제거합니다. 만약 금융자산의 소유에 따른 위험과 효익의 대부분을 이전하지도 아니하고 보유하지도 않고, 양도한 금융자산을 계속하여 통제하고 있다면, 당해 금융자산에 대한 보유지분과지불하여야 할 수도 있는 금액에 대한 관련 부채를 재무제표에 인식합니다. 만약 양도된 금융자산의 소유에 따른 위험과 효익의 대부분을 보유하고 있다면, 연결실체는 당해 금융자산을 계속적으로 인식하고, 수취한 대가는 담보 차입으로 인식합니다.

금융자산 전체를 제거하는 경우, 수취한 대가와 기타포괄손익으로 인식한 누적손익의 합계액과 당해 자산의 장부금액과의 차이는 당기손익으로 인식하고 있습니다.

금융자산의 전체가 제거되는 경우가 아닌 경우에는(예를 들어 회사가 양도자산의 일부를 재매입할 수 있는 옵션을 보유하거나, 잔여지분을 보유하고 있고 이러한 잔여지분의 보유가 소유에 따른 위험과 보상을 대부분 보유한 것으로 볼 수 없고 당해 자산을 통제하고 있는 경우), 연결실체는 당해 금융자산의 기존 장부금액을 양도일 현재 각 부분의 상대적 공정가치를 기준으로 지속적 관여에 따라 계속 인식되는 부분과 더 이상 인식되지 않는 부분으로 배분하고 있습니다.

제거되는 부분에 대하여 수취한 대가와 제거되는 부분에 배분된 기타포괄손익으로 인식된 누적손익의 합계액과 더 이상 인식되지 않는 부분에 배분된 장부금액과의 차이는 당기손익으로 인식하고 있습니다. 기타포괄손익으로 인식된 누적손익은 각 부분의 상대적 공정가치를 기준으로 계속 인식되는 부분과 더 이상 인식되지 않는 부분으로 배분하고 있습니다.

(6) 재고자산

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정하고 있습니다. 원가는 상품 및 미착품(개별법)을 제외하고는 총평균법에 따라 결정하고 있습니다. 재고자산의 취득원가는 매입원가, 전환원가 및 재고자산을 이용가능한 상태로 준비하는데 필요한 기타 원가를 포함하고 있습니다. 순실현가능가치는 정상적인 영업과정의 예상판매가격에서 예상되는 추가완성원가와 판매비용을 차감한 금액입니다.

매출원가는 재고자산 판매에 따른 수익을 인식하는 기간에 재고자산의 장부금액으로인식하며, 재고자산을 순실현가능가치로 감액한 평가손실과 모든 감모손실은 감액이나 감모가 발생한 기간의 비용으로 인식하고 있습니다. 또한 재고자산의 순실현가능가치의 상승으로 인한 재고자산평가손실의 환입은 환입이 발생한 기간의 비용으로 인식된 재고자산의 매출원가에서 차감하고 있습니다.

(7) 관계기업 및 공동지배기업투자

관계기업이란 연결실체의 종속기업 또는 조인트벤처투자지분이 아니면서 연결실체가 중대한 영향력을 행사할 수 있는 기업을 말합니다. 중대한 영향력이란 지배 또는 공동지배는 아니지만 피투자회사의 재무정책과 영업정책에 관한 의사결정에 참여할 수 있는 능력을 말합니다. 일반적으로 의결권 있는 주식의 20%~50%를 소유하고 있는 경우에 중대한 영향력을 행사할 수 있는 것으로 간주합니다.

관계기업에 대한 투자가 기업회계기준서 제1105호 '매각예정비유동자산과 중단영업'에 의하여 매각예정자산으로 분류되는 경우를 제외하고는 관계기업의 당기순손익, 자산과 부채는 지분법을 적용하여 재무제표에 포함됩니다. 지분법을 적용함에 있어 관계기업투자는 취득원가에서 지분취득 후 발생한 관계기업의 순자산에 대한 지분변동액을 조정하고, 각 관계기업투자에 대한 손상차손을 차감한 금액으로 연결재무상태표에 표시하였습니다. 관계기업에 대한 연결실체의 지분(실질적으로 관계기업에 대한 연결실체의 순투자의 일부분을 구성하는 장기투자항목을 포함)을 초과하는 관계기업의 손실은 연결실체가 법적의무 또는 의제의무를 지고 있거나 관계기업을 대신하여 지급하여야 하는 경우에만 인식합니다.

취득일 현재 관계기업의 식별가능한 자산, 부채 그리고 우발부채의 공정가치순액 중 연결실체의 지분을 초과하는 매수원가는 영업권으로 인식하였습니다. 영업권은 투자자산의 장부금액에 포함되며 투자자산의 일부로서 손상여부를 검토합니다. 매수원가를 초과하는 식별가능한 자산, 부채 그리고 우발부채의 순공정가치에 대한 연결실체의 지분해당액이 재검토 후에도 존재하는 경우에는 당기손익으로 인식됩니다.

연결실체는 관계기업투자에 대한 손상차손 인식여부를 기업회계기준서 제1039호 '금융상품: 인식과 측정' 규정에 따라 판단하고 있습니다. 손상징후가 있는 경우, 관계기업투자의 전체 장부금액(영업권 포함)을 기업회계기준서 제1036호 '자산손상'에 따라 단일 자산으로서 회수가능액(순공정가치와 사용가치 중 큰 금액)과 비교하여 손상검사를 하고 있습니다. 인식된 손상차손은 관계기업투자의 장부금액의 일부를 구성하는 어떠한 자산(영업권 포함)에도 배분하지 않습니다. 그리고 손상차손의 환입은기업회계기준서 제1036호에 따라 이러한 투자자산의 회수가능액이 후속적으로 증가하는 만큼 인식하고 있습니다.

연결실체가 관계기업과 거래를 하는 경우, 관계기업과의 거래에서 발생한 손익은 연결실체와 관련이 없는 관계기업에 대한 지분에 해당하는 부분만을 연결실체의 연결재무제표에 인식하고 있습니다.

(8) 영업권

사업결합에서 발생하는 영업권은 지배력을 획득하는 시점(취득일)에 원가에서 누적손상차손을 차감하여 인식하고 있습니다. 손상검사를 위하여 영업권은 사업결합으로인한 시너지효과가 예상되는 연결실체의 현금창출단위(또는 현금창출단위집단)에 배분됩니다.

영업권이 배분된 현금창출단위에 대해서는 매년 그리고 손상을 시사하는 징후가 있을 때마다 손상검사를 수행합니다. 현금창출단위의 회수가능액이 장부금액에 미달할경우, 손상차손은 먼저 현금창출단위에 배분된 영업권의 장부금액을 감소시키고 잔여손상차손은 현금창출단위를 구성하는 다른 자산들의 장부금액에 비례하여 배분하고 있습니다. 영업권의 손상차손은 연결당기손익으로 직접 인식되어 있습니다. 영업권에 대해 인식한 손상차손은 추후에 환입할 수 없습니다. 관련 현금창출단위를 처분할 경우 관련 영업권 금액은 처분손익에 포함됩니다.

(9) 유형자산

유형자산은 원가로 측정하고 있으며 최초 인식 후에 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다. 유형자산의 원가는당해 자산의 매입 또는 건설과 직접적으로 관련되어 발생한 지출로서 경영진이 의도하는 방식으로 자산을 가동하는데 필요한 장소와 상태에 이르게 하는 데 직접 관련되는 원가와 자산을 해체, 제거하거나 부지를 복구하는 데 소요될 것으로 최초에 추정되는 원가를 포함하고 있습니다.

후속원가는 자산으로부터 발생하는 미래경제적효익이 유입될 가능성이 높으며, 그 원가를 신뢰성 있게 측정할 수 있는 경우에 한하여 자산의 장부금액에 포함하거나 적절한 경우 별도의 자산으로 인식하고 있으며, 대체된 부분의 장부금액은 제거하고 있습니다. 한편, 일상적인 수선ㆍ유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

유형자산 중 토지에 대해서는 감가상각을 하지 않으며, 이를 제외한 유형자산은 아래에 제시된 개별 자산별로 추정된 경제적 내용연수 동안 정액법으로 감가상각하고 있습니다.

| 계 정 과 목 | 추정내용연수 | 계 정 과 목 | 추정내용연수 |

|---|---|---|---|

| 건 물 | 20 ~ 40년 | 차량운반구 | 4 ~ 10년 |

| 구 축 물 | 20 ~ 40년 | 비 품 | 4 ~ 10년 |

| 기 계 장 치 | 4 ~ 20년 | 공 기 구 | 3 ~ 20년 |

유형자산의 감가상각방법, 잔존가치 및 내용연수는 매 보고기간 종료일에 재검토하고 있으며, 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

유형자산을 처분하거나 사용이나 처분을 통한 미래경제적효익이 기대되지 않을 때 해당 유형자산의 장부금액을 연결재무상태표에서 제거하고 있습니다. 유형자산의 제거로 인하여 발생하는 손익은 순매각금액과 장부금액의 차이로 결정하고 있으며, 해당 유형자산이 제거되는 시점에 당기손익으로 인식하고 있습니다.

(10) 무형자산

내용연수가 유한한 개별 취득하는 무형자산은 취득원가에서 상각누계액과 손상차손누계액을 차감한 금액으로 인식하며, 추정내용연수에 걸쳐 정액법으로 상각비를 계상하고 있습니다. 무형자산의 내용연수 및 상각방법은 매 보고기간 종료일에 재검토하고 있으며, 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리 하고 있습니다. 내용연수가 비한정인 개별 취득하는 무형자산은 취득원가에서 손상차손누계액을 차감한 금액으로 인식합니다.

개발활동과 관련된 지출 중 일정요건을 충족하는 경우에 개발비의 과목으로 무형자산으로 처리하고 있습니다. 연결실체는 업무지원용 소프트웨어 자체개발에 소요된 비용을 개발비로 처리하고 있습니다.

무형자산을 처분하거나 사용이나 처분을 통한 미래경제적효익이 기대되지 않을 때 해당 무형자산의 장부금액을 연결재무상태표에서 제거하고 있습니다. 무형자산의 제거로 인하여 발생하는 손익은 순매각금액과 장부금액의 차이로 결정하고 있으며, 해당 무형자산이 제거되는 시점에 당기손익으로 인식하고 있습니다.

(11) 영업권을 제외한 유ㆍ무형자산의 손상

유ㆍ무형자산은 자산손상을 시사하는 징후가 있는지를 매 보고기간말마다 검토하고 있으며, 자산손상을 시사하는 징후가 있는 경우에는 손상차손금액을 결정하기 위하여 자산의 회수가능액을 추정하고 있습니다. 연결실체는 개별 자산별로 회수가능액을 추정하고 있으며, 개별자산의 회수가능액을 추정할 수 없는 경우에는 그 자산이 속하는 현금창출단위의 회수가능액을 추정하고 있습니다. 공동자산은 합리적이고 일관된 배분기준에 따라 개별 현금창출단위에 배분하며, 개별 현금창출단위로 배분할 수 없는 경우에는 합리적이고 일관된 배분기준에 따라 배분될 수 있는 최소 현금창출단위집단에 배분하고 있습니다.

비한정내용연수를 가진 무형자산 또는 아직 사용할 수 없는 무형자산은 자산손상을 시사하는 징후와 관계없이 매년 손상검사를 실시하고 있습니다.

회수가능액은 개별 자산 또는 현금창출단위의 순공정가치와 사용가치 중 큰 금액으로 측정하며, 자산(또는 현금창출단위)의 회수가능액이 장부금액에 미달하는 경우에는 자산(또는 현금창출단위)의 장부금액을 회수가능액으로 감소시키고 감소된 금액은 당기손익으로 인식하고 있습니다.

과거기간에 인식한 손상차손을 환입하는 경우 개별자산(또는 현금창출단위)의 장부금액은 수정된 회수가능액과 과거기간에 손상차손을 인식하지 않았다면 현재 기록되어 있을 장부금액 중 작은 금액으로 결정하고 있으며, 해당 손상차손환입은 즉시 당기손익으로 인식하고 있습니다.

(12) 지분상품 및 금융부채

1) 부채ㆍ자본 분류

연결실체가 발행한 채무상품과 지분상품은 계약의 실질에 따라 금융부채 또는 자본으로 분류하고 있습니다.

2) 지분상품

지분상품은 기업의 자산에서 모든 부채를 차감한 후의 잔여지분을 나타내는 모든 계약입니다. 연결실체가 발행한 지분상품은 발행금액에서 직접발행원가를 차감한 순액으로 인식하고 있습니다.

자기지분상품을 재취득하는 경우, 이러한 지분상품은 자본에서 직접 차감하고 있습니다. 자기지분상품을 매입 또는 매도하거나 발행 또는 소각하는 경우의 손익은 당기손익으로 인식하지 않습니다.

3) 금융부채

금융부채는 '당기손익인식금융부채' 또는 '기타부채'로 분류하고 있습니다.

① 당기손익인식금융부채

금융부채는 단기매매항목이거나 당기손익인식금융부채로 지정할 경우 당기손익인식금융부채로 분류하고 있습니다.

다음의 경우 금융부채를 단기매매금융부채로 분류하고 있습니다.

| - | 주로 단기간 내에 재매입할 목적으로 취득한 경우 |

| - | 최초 인식시점에, 연결실체가 공동으로 관리하고 단기적 이익획득을 목적으로 최근 실제 운용하고 있는 특정 금융상품 포트폴리오의 일부인 경우 |

| - | 위험회피수단으로 지정되고 위험회피에 효과적인 파생상품이 아닌 파생상품 |

다음의 경우 단기매매항목이 아닌 금융부채는 최초 인식시점에 당기손익인식금융부채로 지정할 수 있습니다.

| - |

당기손익인식항목으로 지정함으로써, 지정하지 않았더라면 발생할 수 있는 측정이나 인식상의 불일치를 제거하거나 상당히 감소시킬 수 있는 경우 |

| - |

금융부채가 연결실체의 문서화된 위험관리나 투자전략에 따라 금융상품집합(금융자산, 금융부채 또는 금융자산과 금융부채의 조합으로 구성된 집합)의 일부를 구성하고, 공정가치 기준으로 관리하고 그 성과를 평가하며, 그 정보를 내부적으로 제공하는 경우 |

| - |

금융부채가 하나 이상의 내재파생상품을 포함하는 계약의 일부를 구성하고 기업회계기준서 제1039호 '금융상품: 인식과 측정'에 따라 합성계약 전체(자산 또는 부채)를 당기손익인식부채로 지정할 수 있는 경우 |

당기손익인식금융부채는 공정가치로 측정하며 재측정으로 인해 발생하는 평가손익은 당기손익으로 인식하여 포괄손익계산서상 '기타차익 및 차손' 항목에 포함하고 있습니다. 그리고 당기손익으로 인식된 동 평가손익에는 당기손익인식금융부채와 관련하여 지급된 이자비용이 포함되어 있습니다.

② 기타금융부채

기타금융부채는 최초 인식시 거래원가를 차감한 공정가치로 측정하고 있습니다. 기타금융부채는 유효이자율법을 사용하여 측정된 상각후원가로 후속측정되며, 이자비용은 유효이자율법을 사용하여 인식하고 있습니다.

유효이자율법은 금융부채의 상각후원가를 계산하고 관련 기간에 걸쳐 이자비용을 배분하는 방법입니다. 유효이자율은 금융부채의 기대존속기간이나 (적절하다면) 더 짧은 기간에 예상되는 미래현금지급액의 현재가치를 최초 인식시 순장부금액과 정확히일치시키는 이자율입니다.

③ 금융보증부채

연결실체가 발행한 금융보증부채는 채무상품의 최초 계약조건이나 변경된 계약조건에 따라 지급일에 특정 채무자의 지급불능에 따라 채권자가 입은 손실을 보상하기 위해 연결실체가 특정금액을 지급하여야 하는 의무로서 그 발행과 직접 관련된 거래비용을 차감한 공정가치로 최초 인식하고 있습니다. 최초 인식 후 금융보증부채는 기업회계기준서 제1037호(충당부채, 우발부채 및 우발자산)에 따라 결정된 금액과 최초 인식금액에서 기업회계기준서 제1018호(수익)에 따라 인식한 상각누계액을 차감한 금액 중 큰 금액으로 측정됩니다.

④ 금융부채의 제거

금융부채는 계약상 의무가 이행되거나 취소되거나 만료된 경우에만 제거합니다. 지급한 대가와 제거되는 금융부채의 장부금액과의 차이는 당기손익으로 인식하고 있습니다.

(13) 차입원가

적격자산의 취득, 건설 또는 제조와 직접 관련된 차입원가는 당해 자산원가의 일부로서 자본화하고 있는데, 적격자산이란 의도된 용도로 사용하거나 판매될 수 있는 상태가 될 때까지 상당한 기간을 필요로 하는 자산을 말합니다. 적격자산에 대한 지출이 이루어지는 동안에 특정차입금의 일시적 운용에서 생긴 수익은 자본화가능차입원가에서 차감합니다. 변동이자율부 차입금이 적격자산의 자금조달에 사용되었고 이자율위험에 대한 효과적인 현금흐름위험회피가 이루어진 경우에 파생상품의 평가손익 중효과적인 부분은 자본으로 이연되고, 당해적격자산이 당기손익에 영향을 미칠 때에 당기손익으로 반영합니다. 고정이자율부 차입금이 적격자산의 자금조달에 사용되었고 이자율위험에 대한 효과적인 공정가치위험회피가 이루어진 경우, 자본화되는 차입원가는 위험회피이자율을 반영합니다. 기타 차입원가는 발생기간에 손익으로 인식하고 있습니다.

(14) 파생금융상품

연결실체는 외화위험을 관리하기 위하여 통화선도계약을 체결하고 있습니다.

파생상품은 최초 인식시 계약일의 공정가치로 측정하고 있으며, 후속적으로 매 보고기간말의 공정가치로 재측정하고 있습니다. 파생상품을 위험회피수단으로 지정하였으나 위험회피에 효과적이지 않다면 파생상품의 공정가치변동으로 인한 평가손익은 즉시 당기손익으로 인식하고 있습니다. 파생상품을 위험회피수단으로 지정하고 위험회피에 효과적이라면 당기손익의 인식시점은 위험회피관계의 특성에 따라 좌우됩니다.

공정가치가 정(+)의 값을 갖는 파생상품은 금융자산으로 인식하며, 부(-)의 값을 값는파생상품을 금융부채로 인식하고 있습니다. 파생상품은 파생상품의 잔여만기가 12개월을 초과하고 12개월 이내에 실현되거나 결제되지 않을 것으로 예상되는 경우에는 비유동자산 또는 비유동부채로 분류하고 있습니다. 기타 파생상품은 유동자산 또는 유동부채로 표시하고 있습니다.

특정위험으로 인해 인식된 자산이나 부채 또는 미인식된 확정계약의 공정가치 변동에 대한 위험회피는 공정가치위험회피를 적용하며, 특정위험으로 인해 인식된 자산이나 부채 또는 발생가능성이 높은 예상거래의 현금흐름 변동에 대한 위험회피는 현금흐름위험회피를 적용하고 있습니다.

위험회피의 개시시점에 위험회피관계, 위험관리목적 및 위험회피전략을 공식적으로 지정하며, 위험회피수단, 위험회피대상항목, 회피대상위험의 성격 및 회피대상위험을 위험회피수단이 상쇄하는 효과를 평가하는 방법 등을 문서화하고 있습니다. 또한,위험회피로 지정된 재무보고기간 전체에 걸쳐 위험회피효과를 계속적으로 평가하고 있습니다.

최초 인식 후 파생금융상품은 공정가치로 측정하며, 공정가치 변동에 따른 손익은 다음과 같이 인식하고 있습니다.

1) 공정가치위험회피

연결실체는 위험회피수단으로 지정되고 공정가치위험회피회계의 적용요건을 충족한 파생상품의 공정가치변동을 즉시 당기손익으로 인식하고 있으며, 회피대상위험으로 인한 위험회피대상항목의 공정가치변동도 즉시 당기손익으로 인식하고 있습니다.위험회피수단의 공정가치변동과 회피대상위험으로 인한 위험회피대상항목의 공정가치변동은 포괄손익계산서상 위험회피대상항목과 관련된 항목에 인식하고 있습니다.

공정가치위험회피회계는 연결실체가 위험회피관계의 지정을 철회하는 경우, 위험회피수단이 소멸, 매각, 청산 또는 행사되는 경우, 또는 공정가치위험회피회계의 적용요건을 더 이상 충족하지 않는 경우에 중단됩니다. 회피대상위험으로 인한 위험회피대상항목의 장부금액 조정액은 위험회피회계가 중단된 날부터 상각하여 당기손익으로 인식하고 있습니다.

2) 현금흐름위험회피

연결실체는 위험회피수단으로 지정되고 현금흐름위험회피회계의 적용요건을 충족한 파생상품의 공정가치변동분 중 위험회피에 효과적인 부분은 기타포괄손익으로 인식하고 현금흐름위험회피적립금에 누계하고 있습니다. 위험회피에 비효과적인 부분과 관련된 손익은 당기손익으로 인식하고, 포괄손익계산서상 '기타차익 및 차손' 항목으로 처리하고 있습니다.

이전에 기타포괄손익으로 인식하고 자본항목에 누계한 위험회피수단 평가손익은 위험회피대상항목이 당기손익으로 인식되는 회계기간에 당기손익으로 재분류하고 있으며, 재분류된 금액은 포괄손익계산서상 위험회피대상항목과 관련된 항목에 인식하고 있습니다. 그러나 위험회피대상 예상거래에 따라 향후 비금융자산이나 비금융부채를 인식하는 경우에는 이전에 기타포괄손익으로 인식하고 자본항목에 누계한 위험회피수단 평가손익은 자본에서 제거하여 비금융자산 또는 비금융부채의 최초 원가에포함하고 있습니다.

현금흐름위험회피회계는 연결실체가 위험회피관계의 지정을 철회하는 경우, 위험회피수단이 소멸, 매각, 청산, 행사되는 경우, 또는 현금흐름위험회피회계의 적용요건을 더 이상 충족하지 않는 경우에 중단됩니다. 현금흐름위험회피회계 중단시점에서 기타포괄손익으로 인식하고 자본항목에 누계한 위험회피수단의 평가손익은 계속하여 자본으로 인식하고 예상거래가 궁극적으로 당기손익으로 인식될 때 당기손익으로재분류하고 있습니다. 그러나 예상거래가 더 이상 발생하지 않을 것으로 예상되는 경우에는 자본으로 인식한 위험회피수단의 누적평가손익은 즉시 당기손익으로 재분류하고 있습니다.

위험회피수단이 소멸, 매각, 청산, 행사되거나, 위험회피회계의 적용요건을 더 이상 충족하지 못하거나, 위험회피수단의 지정이 철회되면 현금흐름위험회피회계는 전진적으로 적용이 중지됩니다. 기타포괄손익으로 인식한 위험회피수단의 누적손익은 예상거래가 발생하는 시점에 상기와 동일하게 처리되나, 예상거래가 더 이상 발생하지 않을 것으로 예상되는 경우에는 즉시 당기손익으로 재분류하고 있습니다.

위험회피회계의 조건을 충족하지 않거나 위험회피수단으로 지정되지 아니한 파생상품의 공정가치 변동액은 발생시점에 당기손익으로 인식하고 있습니다.

(15) 종업원급여

확정기여형퇴직급여제도에 대한 부담금은 종업원이 이에 대하여 지급받을 자격이 있는 용역을 제공한 때 비용으로 인식하고 있습니다.

확정급여형퇴직급여제도의 경우, 확정급여채무는 독립된 보험계리법인에 의해 예측단위적립방식을 이용하여 매 보고기간 말에 보험수리적 평가를 수행하여 계산하고 있습니다. 확정급여채무의 현재가치는 관련 퇴직급여채무의 지급시점과 만기가 유사한 우량회사채의 시장수익률로 기대미래현금유출액을 할인하여 산정하고 있습니다. 그러나 그러한 회사채에 대해 거래층이 두터운 시장이 없는 경우에는 보고기간말 현재 국공채의 시장수익률을 사용합니다. 보험수리적가정의 변경 및 보험수리적가정과실제로 발생한 결과의 차이에서 발생하는 보험수리적손익은 발생한 기간의 포괄손익계산서에 기타포괄손익으로 인식하고 있습니다. 기타포괄손익으로 인식한 보험수리적손익은 즉시 이익잉여금으로 인식하며, 그 후의 기간에 당기손익으로 재분류하지 않습니다. 과거근무원가는 이미 가득된 급여액을 한도로 즉시 인식되고, 그렇지 않을경우 관련 급여액이 가득될 때까지의 평균기간 동안 정액기준으로 상각하고 있습니다.

재무상태표상 퇴직급여채무는 미인식과거근무원가를 반영한 확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감하여 인식하고 있습니다. 이러한 계산으로산출된 순액이 자산일 경우, 이는 미인식과거근무원가에 환급가능금액과 미래 기여금감소액의 현재가치를 가산한 금액을 한도로 자산으로 인식하고 있습니다.

(16) 충당부채와 우발부채

충당부채는 과거의 사건으로 인한 현재의무(법적의무 또는 의제의무)로서, 당해 의무를 이행할 가능성이 높으며 그 의무의 이행에 소요될 금액을 신뢰성 있게 추정할 수 있을 경우에 인식하고 있습니다.

충당부채로 인식하는 금액은 관련된 사건과 상황에 대한 불가피한 위험과 불확실성을 고려하여 현재 의무의 이행에 소요되는 지출에 대한 각 보고기간말 현재 최선의 추정치입니다. 화폐의 시간가치 효과가 중요한 경우 충당부채는 의무를 이행하기 위하여 예상되는 지출액의 현재가치로 평가하고 있습니다. 할인율은 부채의 고유한 위험과 화폐의 시간가치에 대한 현행 시장의 평가를 반영한 세전 이자율입니다. 시간경과에 따른 충당부채의 증가는 발생시 금융원가로 당기손익에 인식하고 있습니다.

충당부채를 결제하기 위해 필요한 지출액의 일부 또는 전부를 제 3 자가 변제할 것이예상되는 경우 연결실체가가 의무를 이행한다면 변제를 받을 것이 거의 확실하고 그 금액을 신뢰성 있게 측정할 수 있는 경우에는 당해 변제금액을 자산으로 인식하고 있습니다.

매 보고기간말마다 충당부채의 잔액을 검토하고, 보고기간말 현재 최선의 추정치를 반영하여 조정하고 있습니다. 의무이행을 위하여 경제적효익이 내재된 자원이 유출될 가능성이 더 이상 높지 아니한 경우에는 관련 충당부채를 환입하고 있습니다.

(17) 수익인식

연결실체는 고객으로부터 받았거나 받을 대가의 공정가치에서 부가가치세, 반품, 리베이트 및 할인액을 차감한 금액을 수익으로 측정하고 있습니다. 연결실체는 수익금액을 신뢰성 있게 측정할 수 있고, 미래의 경제적 효익이 연결실체에 유입될 가능성이 높으며, 다음에서 설명하고 있는 연결실체의 활동별 수익인식요건을 충족하는 경우에 수익을 인식하고 있습니다

1) 재화의 판매

연결실체는 재화의 소유에 따른 중요한 위험과 보상이 이전된 시점에 재화의 판매에 따른수익을 인식하고 있습니다.

2) 용역의 제공

용역의 제공으로 인한 수익은 진행기준에 따라 인식하고 있습니다. 연결실체는 수행된 용역을 신뢰성 있게 측정할 수 있는 방법을 사용하기 위하여 거래의 성격에 따라 작업수행정도의 조사, 총예상용역량 대비 현재까지 수행한 누적용역량의 비율, 총추정원가 대비 현재까지 발생한 누적원가의 비율 등의 제공한 용역을 신뢰성있게 측정할 수 있는 방법을 사용하여 진행률을 결정하고 있습니다.

3) 배당금과 이자수익

투자로부터 발생하는 배당금수익은 배당금을 받을 권리가 확정되는 시점에 인식하고있습니다.

이자수익은 시간의 경과에 따라 유효이자율법으로 인식하고 있습니다. 유효이자율은금융자산의 예상만기에 걸쳐 수취할 미래현금의 현재가치를 순장부금액과 일치시키는 이자율입니다.

(18) 건설계약

연결실체는 건설계약의 결과를 신뢰성 있게 추정할 수 있는 경우, 계약수익과 계약원가를 보고기간 말 현재 계약활동의 진행률을 기준으로 하여 각각 수익과 비용으로 인식하고 있습니다. 계약활동의 진행률은 진행단계를 반영하지 못하는 계약원가를 제외하고 수행한 공사에 대하여 발생한 누적계약원가를 추정 총계약원가로 나눈 비율로 측정하고 있습니다. 공사변경, 보상금 및 장려금은 금액을 신뢰성 있게 측정할 수 있으며 대금회수의 가능성이 높은 경우에 수익에 포함하고 있습니다.

한편 건설계약의 결과를 신뢰성 있게 추정할 수 없는 경우에 연결실체는 회수가능성이 매우 높은 발생한 계약원가의 범위 내에서만 수익을 인식하고 있습니다.

총계약원가가 총계약수익을 초과할 가능성이 높은 경우에 예상되는 손실은 즉시 당기비용으로 인식하고 있습니다.

누적발생원가에 인식한 이익을 가산(인식한 손실을 차감)한 금액이 진행청구액을 초과하는 금액은 미청구공사로 표시하고 있으며, 진행청구액이 누적발생원가에 인식한이익을 가산(인식한 손실을 차감)한 금액을 초과한 금액은 초과청구공사로 표시하고 있습니다. 관련 공사가 수행되기 전에 수취한 금액은 연결재무상태표상 선수금으로 인식하고 있습니다. 수행한 공사에 대하여 발주자에게 청구하였지만 아직 수취하지 못한 금액은 연결재무상태표상 매출채권및기타채권에 포함되어 있습니다.

(19) 법인세비용 및 이연법인세

법인세비용은 당기법인세와 이연법인세로 구성되어 있습니다.

1) 당기법인세

당기법인세부담액은 당기의 과세소득을 기초로 산정됩니다. 과세소득은 손익계산서상의 당기순이익에서 다른 과세기간에 가산되거나 차감될 손익 및 비과세항목이나 손금불인정항목을 제외하므로 과세소득과 손익계산서상 손익은 차이가 발생합니다. 연결실체의 당기법인세와 관련된 부채는 제정되었거나 실질적으로 제정된 세율 및 세법에 근거하여 계산됩니다.

2) 이연법인세

이연법인세는 재무상태표상 자산과 부채의 장부금액과 과세소득 산출시 사용되는 세무기준액과의 차이를 바탕으로 인식되며, 자산부채법을 사용하여 회계처리합니다. 이연법인세부채는 모든 가산할 일시적차이에 대하여 인식하며, 이연법인세자산은 차감할 일시적차이가 사용될 수 있는 과세소득의 발생가능성이 높은 경우에 모든 차감할 일시적차이에 대하여 인식합니다. 그러나 가산할 일시적차이가 영업권을 최초로 인식할 때 발생하거나, 자산 또는 부채가 회계이익 또는 과세소득(세무상결손금)에 영향을 미치지 아니하는 거래에서 발생(사업결합 제외)하는 경우 이연법인세부채는 인식하지 아니하며, 차감할 일시적차이가 거래 당시 회계이익과 과세소득(세무상 결손금)에 영향을 미치지 않는 거래에서 발생하는 경우 이연법인세자산은 인식하지 않습니다. 이연법인세자산의 장부금액은 매 보고기간 종료일에 검토하고, 이연법인세자산으로 인한 혜택이 사용되기에 충분한 과세소득이 발생할 가능성이 더 이상 높지 않은 경우 이연법인세자산의 장부금액을 감소시킵니다.

이연법인세자산과 부채는 보고기간 종료일 현재 제정되었거나 실질적으로 제정된 세율 및 세법에 근거하여 당해 자산이 실현되었거나 부채가 지급될 회계기간에 적용될 것으로 기대되는 세율을 사용하여 측정합니다. 이연법인세자산과 이연법인세부채를 측정할 때에는 보고기간종료일 현재 연결실체가 관련 자산과 부채의 장부금액을 회수하거나 결제할 것으로 예상되는 방식에 따라 법인세효과를 반영합니다.

이연법인세자산과 부채는 기업이 당기법인세자산과 당기법인세부채를 상계할 수 있는 법적으로 집행가능한 권리를 가지고 있으며, 동일한 과세당국에 의해서 부과되는 법인세와 관련하여 과세대상기업은 다르지만 당기법인세 부채와 자산을 순액으로 결제할 의도가 있거나, 중요한 금액의 이연법인세부채가 결제되거나 이연법인세자산이회수될 미래에 각 회계기간 마다 자산을 실현하는 동시에 부채를 결제할 의도가 있는경우에만 상계합니다.

3) 당기법인세 및 이연법인세의 인식

당기법인세 및 이연법인세는 동일 회계기간 또는 다른 회계기간에 기타포괄손익이나자본으로 직접 인식되는 거래나 사건 또는 사업결합으로 영업권을 최초 인식하는 경우에서 발생하는 경우를 제외하고는 수익이나 비용으로 인식하여 당기손익에 포함합니다. 사업결합의 경우에는 영업권을 계산하거나 피취득자의 식별가능한 자산ㆍ부채및 우발부채의 공정가치순액에 대한 연결실체의 지분이 사업결합원가를 초과하는 금액을 결정하는 과정에서 법인세효과를 고려합니다.

당기법인세비용은 연결실체나 관계기업이 영업을 영위하고 세무상 이익을 창출하는 국가에서 보고기간 종료일 현재 제정되었거나 실질적으로 제정된 세율이나 세법에 기초하여 계산됩니다. 경영진은 적용가능한 세법 규정이 해석에 의존하는 경우 당사가 세무보고시 취한 입장을 주기적으로 평가하고 과세당국에 지급할 것으로 예상되는 금액은 부채로 계상하고 있습니다.

마. 한국채택국제회계기준으로의 전환

개시 한국채택국제회계기준 연결재무상태표의 작성과 관련하여 연결실체가 적용한 회계정책과 과거회계기준에서 한국채택국제회계기준으로의 전환이 재무상태, 경영성과와 현금흐름에 미친 영향은 다음과 같습니다.

(1) 기업회계기준서 제1101호의 면제조항 선택 적용

한국채택국제회계기준에 따르면 개시 한국채택국제회계기준 재무상태표의 작성과 관련하여 기업회계기준서 제1101호의 다른 한국채택국제회계기준서에 대한 면제조항 중 하나 이상을 선택하여 적용할 수 있도록 하고 있는 바, 연결실체가 선택한 면제조항은 다음과 같습니다.

1) 사업결합

한국채택국제회계기준 전환일 이전에 발생한 사업결합에 대하여 소급하여 재작성하지 아니하였습니다.

2) 차입원가

차입원가의 자본화와 관련하여 자본화 개시일이 과거특정일(2003년 1월 1일) 이후인적격자산과 관련된 차입원가에 대해서 적용하였습니다.

(2) 한국채택국제회계기준으로의 전환으로 인한 재무상태의 조정내역

1) 연결범위 변동

전환일 현재 한국채택국제회계기준의 도입으로 인한 연결대상 종속기업 범위의 변동은 다음과 같습니다.

| 구 분 | 내 역 | 기업명 |

|---|---|---|

| 종속기업에 추가 | 종전 주식회사의외부감사에관한법률(이하 "외감법") 시행령 제1조의3 제2항 1호에 의거 직전사업연도말의 자산총액이 100억원에 미달하여 연결재무제표 작성대상 종속회사에서 제외되었으나, 한국채택국제회계기준에서는 연결대상기업에 포함됨 | Ssangyong Resources Pty Ltd. Ssangyong Singapore Pte Ltd. GS Global Trading (Shanghi) Co.,Ltd. GS Global Guangzhou Co.,Ltd. SSY-SWISS GMBH (주)피엘에스 Dairyu Cement MILL-PRO PTY LIMITED |

| 종속기업에서 제외 |

종전 외감법 시행령 제1조의3 제1항 2호에 의거의결권있는 주식을 30%초과 소유하면서 최다출자자로 연결대상기업에 포함되었으나, 한국채택국제회계기준에서는 지배력이 없다고 판단되어 연결대상기업에서 제외됨 | 쌍용기초소재(주) |

2) 한국채택국제회계기준 전환일인 2010년 1월 1일 현재의 자본의 차이조정은 다음과 같습니다.

| (단위:천원) |

| 구분 | 자산총계 | 부채총계 | 자본총계 |

|---|---|---|---|

| 과거회계기준 | 263,799,791 | 175,900,270 | 87,899,521 |

| 조정액: | |||

| 연결범위변동(*1) | (36,658,235) | (28,870,724) | (7,787,511) |

| 금융자산의 제거(*2) | 25,100,193 | 25,100,193 | - |

| 확정급여채무(*3) | - | (428,644) | 428,644 |

| 기타 | 454 | 454 | - |

| 조정액합계 | (11,557,588) | (4,198,721) | (7,358,867) |

| 한국채택국제회계기준 | 252,242,203 | 171,701,549 | 80,540,654 |

| (*1) | 한국채택국제회계기준에 따른 연결대상회사 변동효과 |

| (*2) | 과거회계기준에 따라 매각거래로 처리하였던 일부 매출채권에 대하여 한국채택국제기준의 금융자산 제거요건을 충족하지 않아 차입거래로 처리 |

| (*3) | 보험수리적 가정을 사용하여 계산된 예측퇴직금의 현재가치를 확정급여채무로 계상함 |

3) 과거회계기준에 따른 최근 연차재무제표에 표시된 최종기간의 종료일인 2010년 12월 31일 현재의 자본의 차이조정은 다음과 같습니다.

| (단위:천원) |

| 구분 | 자산총계 | 부채총계 | 자본총계 |

|---|---|---|---|

| 과거회계기준(*1) | 591,095,382 | 479,894,553 | 111,200,829 |

| 조정액: | |||

| 연결범위변동(*2) | 21,398,041 | 20,828,335 | 569,706 |

| 금융자산의 제거(*3) | 38,735,221 | 38,735,221 | - |

| 확정급여채무(*4) | (161,805) | (642,632) | 480,827 |

| 관계기업투자주식(*5) | (204,167) | - | (204,167) |

| 영업권 상각제거효과 등(*6) | 853,024 | 410,273 | 442,751 |

| 유동성이연법인세자산 비유동 분류(*7) | (1,560,308) | (1,560,308) | - |

| 미청구공사미수금 조정(*8) | (12,059,300) | (12,059,300) | - |

| 기타 | 24,414 | 256,224 | (231,810) |

| 조정액합계 | 47,025,120 | 45,967,813 | 1,057,307 |

| 한국채택국제회계기준 | 638,120,502 | 525,862,366 | 112,258,136 |

| (*1) | (주)디케이티의 전기 재무제표 재작성 효과(자산 2,982,668천원 감소, 부채 2,680,426천원 증가, 자본 5,663,094천원 감소) 고려후 금액 |

| (*2) | 한국채택국제회계기준에 따른 연결대상회사 변동효과 |

| (*3) | 과거회계기준에 따라 매각거래로 처리하였던 일부 매출채권에 대하여 한국채택국제기준의 금융자산 제거요건을 충족하지 않아 차입거래로 처리 |

| (*4) | 보험수리적 가정을 사용하여 계산된 예측퇴직금의 현재가치를 확정급여채무로 계상함 |

| (*5) | 관계기업투자주식 범위 변동효과 |

| (*6) | 관계기업의 한국채택국제회계기준적용에 따른 전환효과 및 영업권 상각제거효과 |

| (*7) | 유동성이연법인세자산의 비유동 분류에 따른 효과 |

| (*8) | 매출채권의 미청구공사미수금 재분류 및 공사손실충당부채의 미청구공사미수금 상계조정 등에 따른 효과 |

4) 최근 연차재무제표의 최종기간인 2010년의 총포괄손익의 차이조정은 다음과 같습니다.

| (단위:천원) |

| 구분 | 당기순이익 | 총포괄이익 |

|---|---|---|

| 과거회계기준 | 18,607,627 | 19,552,274 |

| 조정액 | ||

| 연결범위변동(*1) | 752,136 | 225,213 |

| 해외사업장순투자환산이익(*2) | 377,541 | - |

| 확정급여채무(*3) | 335,282 | 62,431 |

| 관계기업투자주식(*4) | (204,167) | (204,167) |

| 기타 | (145,012) | (145,012) |

| 조정액합계 | 1,115,780 | (61,535) |

| 한국채택국제회계기준 | 19,723,407 | 19,490,739 |

| (*1) | 한국채택국제회계기준에 따른 연결대상회사 변동효과 |

| (*2) | 해외사업장에 대한 순투자의 일부인 화폐성항목에서 생기는 외환차이 |

| (*3) | 보험수리적 가정을 사용하여 계산된 예측퇴직금의 현재가치를 확정급여채무로 계상함 |

| (*4) | 관계기업투자주식 범위 변동효과 |

5) 한국채택국제회계기준으로의 전환으로 인한 현금흐름표의 차이조정

한국채택국제회계기준에 따라 과거 회계기준에 따르면 별도 표시되지 않았던 배당금수취, 이자수취, 이자지급 및 법인세지급액을 현금흐름표상에 별도로 표시하기 위하여 관련 수익(비용) 및 관련 자산(부채)에 대한 현금흐름내역을 조정하였습니다.

또한 외화환산금액을 총액으로 표시하고 현금성자산의 환산손익을 차감하는 형식으로 표시하였습니다. 한국채택국제회계기준에 따라 표시한 현금흐름표와 과거회계기준에 따라 표시한 현금흐름표 사이에 그 밖의 중요한 차이는 없습니다.

6) 직전 회계연도의 비교대상 중간기간에 대한 차이조정

당사는 직전 회계연도의 비교대상 중간기간에 대해 과거회계기준에 따른 분기연결재무제표를 작성한 적이 없습니다. 분기연결재무제표의 비교정보와 관련하여 과거회계기준에 따른 재무제표가 작성된 적이 없기 때문에 분기연결재무제표의 한국채택국제회계기준으로의 전환으로 인한 차이조정에는 직전 회계연도의 비교대상 중간기간인 2010년 9월 30일의 자본의 차이조정과 2010년 7월 1일~2010년 9월 30일 및 2010년 1월 1일 ~ 2010년 9월 30일의 포괄손익의 조정에 대한 사항이 기재되어 있지 않습니다.

2. 별도재무제표(K-IFRS)에 관한 사항

가. 요약재무정보

(단위 : 백만원)

| 과 목 | 제61기 3분기말 | 제60기말 |

|---|---|---|

| [유동자산] | 457,241 | 252,810 |

| 현금 및 현금성자산 | 112,500 | 23,347 |

| 유동금융자산 | 9,270 | 1,202 |

| 매출채권 및 기타채권 | 257,750 | 174,042 |

| 유동비금융자산 | 6,782 | 10,517 |

| 당기법인세자산 | 228 | 90 |

| 재고자산 | 70,711 | 43,612 |

| [비유동자산] | 163,190 | 144,094 |

| 비유동금융자산 | 7,381 | 5,410 |

| 관계기업투자주식 | 117,861 | 105,896 |

| 투자부동산 | - | 500 |

| 유형자산 | 2,521 | 2,068 |

| 무형자산 | 8,585 | 6,217 |

| 장기성매출채권및기타채권 | 11,745 | 8,906 |

| 이연법인세자산 | 15,097 | 15,097 |

| 자산총계 | 620,431 | 396,904 |

| [유동부채] | 378,931 | 300,461 |

| 매입채무 및 기타채무 | 218,665 | 119,862 |

| 단기차입금 | 140,524 | 165,620 |

| 기타유동금융부채 | 9,585 | 761 |

| 유동비금융부채 | 10,157 | 14,218 |

| [비유동부채] | 5,023 | 4,873 |

| 장기매입채무및기타채무 | 10 | 13 |

| 퇴직급여채무 | 5,013 | 4,860 |

| 부채총계 | 383,954 | 305,334 |

| [자본금] | 56,334 | 28,167 |

| [기타불입자본] | 126,146 | 15,715 |

| [기타자본구성요소] | △4,589 | △377 |

| [이익잉여금] | 58,586 | 48,065 |

| 자본총계 | 236,477 | 91,570 |

| 과 목 | 제61기 3분기 | 제60기 3분기 |

| 매출 | 1,630,946 | 940,268 |

| 영업이익 | 17,163 | 10,967 |

| 법인세차감전순이익 | 16,136 | 14,765 |

| 분기순이익 | 16,136 | 14,765 |

| 분기포괄손익 | 11,924 | 14,387 |

| 기본주당분기순이익 | 793 | 1,315 |

[Δ는 부(-)의 수치임]

※ 비교표시 된 제60기 재무정보는 K-IFRS를 적용하여 작성된 것이며, 외부감사인의 감사(검토)를 받지 아니하였습니다.

나. 재무정보 이용상의 유의점

당사는 2011년 1월 1일 이후에 개시하는 연차 보고기간부터 한국채택국제회계기준을 도입하였으며 기업회계기준서 제1101호 (한국채택국제회계기준의 최초 채택)에 따라 한국채택국제회계기준으로의 전환일은 2010년 1월 1일입니다. 한국채택국제회계기준으로의 전환에 따른 조정사항은 분기재무제표에 대한 주석 3에서 설명하고 있습니다.

당사의 분기재무제표는 한국채택국제회계기준에 따라 최초로 작성되는 연차재무제표가 속하는 기간의 일부에 대해 기업회계기준서 제1034호(중간재무보고)를 적용하여 작성하는 중간재무제표 입니다.

한국채택국제회계기준으로의 전환 이후의 재무제표 작성에 적용된 중요한 회계정책은 아래에 기술되어 있으며, 당분기 및 비교표시된 전기의 재무제표는 동일한 회계정책을 적용하여 작성되었습니다.

(1) 재무제표 작성기준

당사의 분기재무제표는 보고기간 종료일인 2011년 9월 30일 현재 유효하거나 조기도입한 한국채택국제회계기준서 및 해석서에 따라 작성되었습니다. 당사의 한국채택국제회계기준에 따라 최초로 작성되는 연차재무제표는 중간재무제표를 작성하는데 적용한 회계정책과는 다른 회계정책을 적용하여 작성될 수도 있습니다. 현재 한국채택국제회계기준의 제ㆍ개정이 지속적으로 이루어지고 있으며, 이에 따라 중간재무제표에 보고된 재무정보가 변경될 수도 있습니다.

1) 측정기준

재무제표는 금융상품 등 아래 회계정책에서 별도로 언급하고 있는 사항을 제외하고는 역사적 원가를 기준으로 작성되었습니다.

2) 기능통화와 표시통화

당사는 재무제표에 포함되는 항목들을 영업활동이 이루어지는 주된 경제환경에서의 통화(기능통화)를 이용하여 측정하고 있으며, 당사의 기능통화와 표시통화는 원화(KRW)입니다.

(2) 외화환산

당사의 재무제표 작성에 있어서 기능통화 외의 통화(외화)로 이루어진 거래는 거래일의 환율로 기록됩니다. 매 보고기간 종료일에 외화로 표시된 화폐성항목은 보고기간종료일의 환율로 재환산됩니다. 한편, 공정가치로 표시되는 비화폐성항목은 공정가치가 결정된 날의 환율로 재환산되지만, 역사적 원가로 측정되는 비화폐성항목은 재환산되지 않습니다.

외환차이는 다음을 제외하고는 발생하는 기간의 손익으로 인식합니다.

1) 미래 생산에 사용하기 위하여 건설중인 자산과 관련되고, 외화차입금에 대한 이자비용 조정으로 간주되는 자산의 원가에 포함되는 외환차이

2) 특정외화위험을 회피하기 위한 거래에서 발생하는 외환차이

(3) 현금및현금성자산

당사의 현금및현금성자산은 보유중인 현금, 은행예금, 기타 취득 당시 만기일이 3개월 이내에 도래하는 매우 유동적인 단기 투자자산을 포함하고 있습니다.

(4) 금융자산

금융자산은 일반적으로 계약당사자가 되는 때에 인식하며, 정형화된 금융자산의 매입은 매입하기로 약정한 매매일에 인식합니다. 금융자산은 최초인식시 공정가치로 측정하고 있습니다. 다만, 당기손익인식금융자산이 아닌 경우 당해 금융자산의 취득과 직접 관련되는 거래원가는 최초 인식하는 공정가치에 가산하여 측정하고 있습니다.

금융자산은 당기손익인식금융자산, 만기보유금융자산, 매도가능금융자산, 대여금 및수취채권으로 분류됩니다. 이러한 분류는 금융자산의 성격과 보유목적에 따라 결정되며 최초인식시점에 결정됩니다.

1) 당기손익인식금융자산

당기손익인식금융자산은 단기매매금융자산과 최초 인식시 당기손익금융자산으로 지정한 금융자산을 포함하고 있습니다. 단기간내 매각을 목적으로 취득한 금융자산은 단기매매금융자산으로 분류하고 있으며 주계약과 분리하여 회계처리하는 내재파생상품을 포함한 모든 파생상품은 해당 파생상품이 유효한 위험회피수단으로 지정되지 않는 한 단기매매금융자산으로 분류하고 있습니다. 당기손익인식금융자산은 공정가치로 측정하며 평가손익은 당기손익으로 인식하고 있습니다. 한편, 최초 인식시점에 취득과 관련하여 발생한 거래비용은 발생 즉시 당기 비용으로 인식하고 있습니다.

금융자산을 단기매매목적으로 보유하고 있거나 당기손익인식금융자산으로 지정하는 경우 당기손익인식금융자산으로 분류하고 있습니다.

다음의 경우 금융자산을 단기매매금융자산으로 분류하고 있습니다.

| - | 단기간 내 매도할 목적으로 취득한 경우 |

| - |

최초 인식시점에, 연결실체가 공동으로 관리하고 단기적 이익획득을 목적으로 최근 실제 운용하고 있는 특정 금융상품 포트폴리오의 일부인 경우 |

| - | 위험회피수단으로 지정되고 위험회피에 효과적인 파생상품이 아닌 파생상품 |

다음의 경우에 단기매매금융자산이 아닌 금융자산은 최초 인식시점에 당기손익인식금융자산으로 지정할 수 있습니다.

| - |

당기손익인식항목으로 지정함으로써, 지정하지 않았더라면 발생하였을 인식과 측정상의불일치를 제거하거나 상당히 감소시킬 수 있는 경우 |

| - |

금융자산이 연결실체의 문서화된 위험관리나 투자전략에 따라 금융상품집합(금융자산, 금융부채 또는 금융자산과 금융부채의 조합으로 구성된 집합)의 일부를 구성하고, 공정가치 기준으로 관리하고 그 성과를 평가하며, 그 정보를 내부적으로 제공하는 경우 |

| - |

금융자산에 하나 또는 그 이상의 내재파생상품을 포함하고 있고, 기업회계기준서 제1039호 '금융상품: 인식과 측정'에 따라 합성계약 전체(자산 또는 부채)를 당기손익인식금융자산으로 지정할 수 있는 경우 |

당기손익인식금융자산은 공정가치로 측정하며 재측정으로 인해 발생하는 평가손익을 당기손익으로 인식하고 있습니다. 당기손익으로 인식된 평가손익에는 금융자산으로부터 획득한 배당금과 이자수익이 포함되어 있으며, 포괄손익계산서상 '기타차익 및 차손' 항목으로 계상하고 있습니다. 그리고 최초 인식시점에 취득과 관련하여 발생한 거래비용은 발생 즉시 당기 비용으로 인식하고 있습니다.

2) 만기보유금융자산

상환금액이 확정 또는 확정가능하고, 확정만기일이 있으며 당사가 만기까지 보유하고자 하는 적극적인 의도와 능력이 있는 금융자산은 만기보유금융자산으로 분류합니다. 만기보유금융자산은 유효이자율을 사용하여 측정된 상각후원가에서 손상차손누계액을 차감한 금액으로 표시되며 이자수익은 유효이자율법을 사용하여 인식합니다.

3) 매도가능금융자산

매도가능금융자산은 매도가능항목으로 지정되거나 당기손익인식금융자산, 만기보유금융자산, 또는 대여금및수취채권으로 분류되지 않은 비파생금융자산으로서 공정가치로 측정하며 손상차손과 외환손익을 제외한 공정가치의 변동에 따른 손익은 기타포괄손익으로 인식하고 있습니다. 다만, 활성시장에서 공시되는 시장가격이 없고 공정가치를 신뢰성 있게 측정할 수 없는 지분상품 등은 원가로 측정하고 있습니다. 기타포괄손익누계액은 관련된 금융자산이 제거되거나 손상차손을 인식하는 시점에자본에서 당기손익으로 재분류하며, 매도가능금융자산에서 발생한 배당금은 지급액을 받을 권리가 확정되는 시점에 당기손익으로 인식하고 있습니다.

활성시장에서 가격이 공시되지 않으며, 공정가치를 신뢰성 있게 측정할 수 없는 매도가능지분상품과, 공시가격이 없는 이러한 지분상품과 연계되어 있으며 그 지분상품의 인도로 결제되어야 하는 파생상품은 매 보고기간 말에 취득원가에서 식별된 손상차손을 차감한 금액으로 측정하고 있습니다.

4) 대여금및수취채권

대여금및수취채권은 지급금액이 확정되었거나 결정가능하고 활성시장에서 가격이 공시되지 않는 매출채권, 대여금 및 기타미수금으로서 상각후원가로 측정하며, 이자수익의 인식이 중요하지 않은 단기채권을 제외하고는 유효이자율법을 사용하여 이자수익을 인식하고 있습니다.

5) 금융자산의 손상

당기손익인식금융자산을 제외한 나머지 금융자산은 매 보고기간 말에 손상에 대한 징후를 평가합니다. 최초 인식 후에 하나 이상의 사건이 발생한 결과, 금융자산의 추정미래현금흐름에 영향을 미쳤다는 객관적인 증거가 있는 경우 당해 금융자산은 손상된 것으로 간주합니다.

매도가능금융자산으로 분류된 지분상품에 대하여는, 동 지분상품의 공정가치가 원가이하로 중요하게 하락하거나 지속적으로 하락하는 경우 손상이 발생하였다는 객관적인 증거로 간주하고 있습니다.

그 밖의 모든 금융자산에 대하여, 다음 중 하나에 해당하는 경우에 손상의 객관적인 증거로 간주하고 있습니다.

| - | 발행자 또는 거래상대방이 중요한 재무적 어려움에 처하는 경우 |

| - | 이자지급이나 원금상환의 불이행이나 연체 |

| - | 차입자가 파산하거나 재무구조조정이 있을 가능성이 높아지는 경우 |

| - | 재무적 어려움으로 당해 금융자산에 대한 활성시장이 소멸되는 경우 |

매출채권과 같은 특정 분류의 금융자산의 경우, 개별적으로 손상되지 않았다고 평가된 자산은 추가로 집합적으로 손상여부를 검토하고 있습니다. 수취채권 포트폴리오가 손상되었다는 객관적인 증거에는 수취채권의 채무불이행과 관련이 있는 국가 또는 지역의 경제상황에 있어서 주목할 만한 변화뿐만 아니라 대금회수에 관한 과거 경험, 연체지급 횟수의 증가도 포함하고 있습니다.

상각후원가로 측정되는 금융자산의 경우, 당해 자산의 장부금액과 최초 유효이자율로 할인한 추정미래현금흐름의 현재가치와의 차이를 손상차손으로 인식하고 있습니다.