|

|

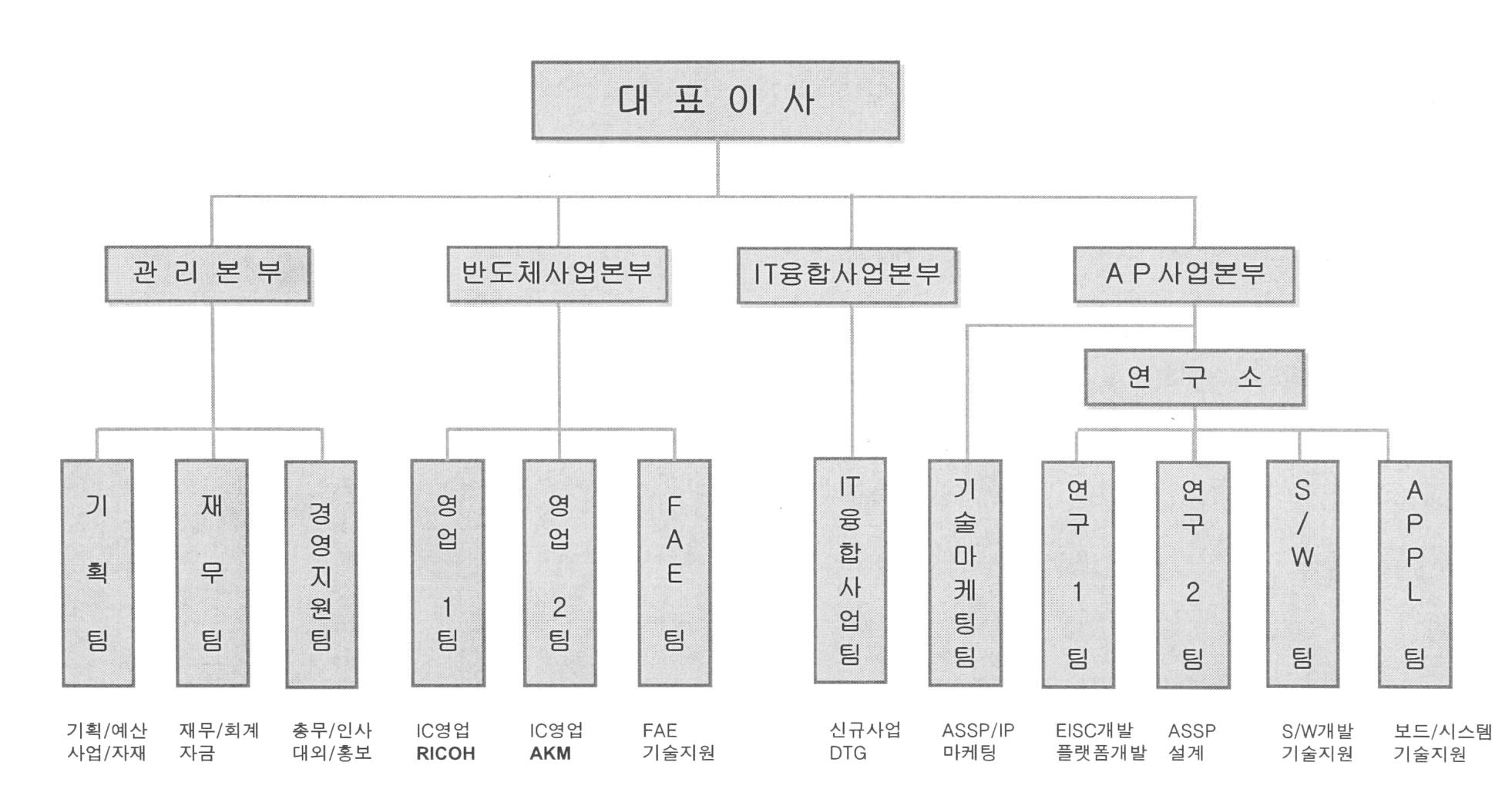

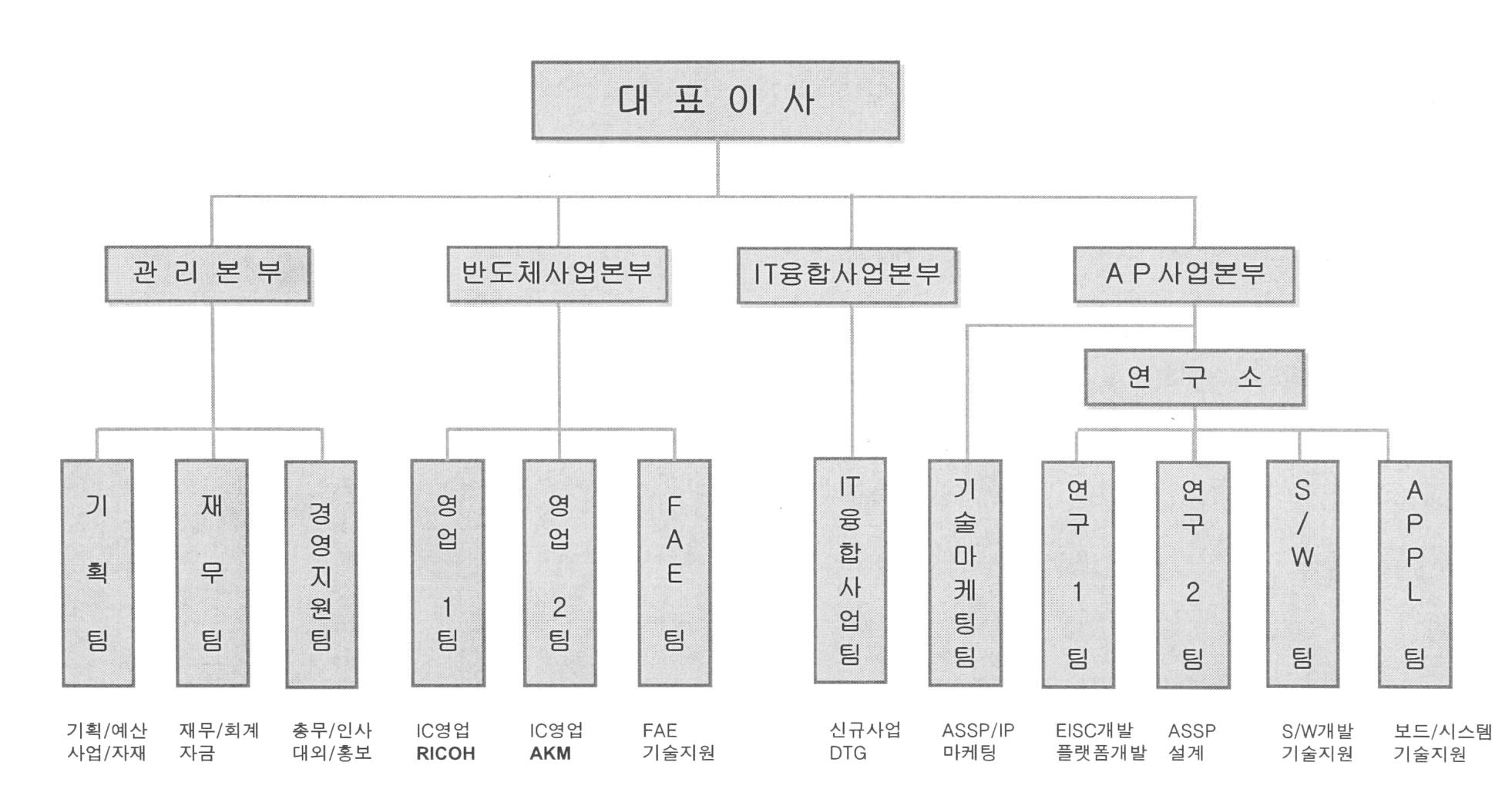

조직도 |

주주총회소집공고

| 2015 년 3 월 4 일 | ||

| 회 사 명 : | (주)에이디칩스 | |

| 대 표 이 사 : | 권기홍 | |

| 본 점 소 재 지 : | 경기도 안양시 동안구 학의로 282, A동 22층 (관양동, 금강펜테리움 IT타워) |

|

| (전 화)031-463-7500 | ||

| (홈페이지)http://www.adc.co.kr | ||

| 작 성 책 임 자 : | (직 책) 전무 | (성 명) 이흥규 |

| (전 화) 031-463-7512 | ||

주주총회 소집공고

| (제19기 정기) |

제 19 기 정기주주총회 소집 통지

주주님의 건승과 댁내의 평안을 기원합니다.

우리회사는 정관 제19조에 의하여 제19기 정기주주총회를 아래와 같이 소집하오니 부디 참석하여 주시기 바랍니다.

- 아 래 -

1. 일 시 : 2015년 3월 20일 (금) 오전 10 : 00 ~

2. 장 소 : 경기도 안양시 동안구 학의로 282, A동 3층 대회의실

(관양동, 금강펜테리움 IT타워) (전화 : 031)463-7500)

3. 회의목적사항

가. 보고 안건

1) 감사보고

2) 영업보고

나. 부의 안건

제1호의안 : 제19기(2014.1.1. ~ 2014.12.31.) 재무제표(연결재무제표 포함)

승인의 건(상법 제449조2 및 회사정관 43조에 따라 외부감사인의 감사의견 이 적정이고 감사 전원의 동의가 있을 경우 이사회에서 재무제표를 승인하 고 주주총회에서 보고 할 예정입니다.)

제2호의안 : 사내이사 선임의 건(사내이사 1명)

2-1호 : 사내이사 김성기 선임의 건

| 성명 | 생년월일 | 주요약력 | 추천인 | 회사와의 거래내역 | 최대주주와의 관계 |

| 김성기 | 1960년 2월 1일 |

- 부경대학교 컴퓨터공학 박사 - ㈜제이미인터미디어테크 대표이사 - 현, 에이디칩스 부사장 |

이사회 | 없음 | 없음 |

제3호의안 : 이사보수한도액 승인의 건

제4호의안 : 감사보수한도액 승인의 건

제5호의안 : 임원퇴직금 지급 규정 폐지 승인의 건

4. 경영참고사항의 비치

상법 제542조의4에 의거 경영참고사항을 우리 회사의 본점, 금융위원회, 한국거래소 및 한국예탁결제원 증권대행팀에 비치하오니 참조하시기 바랍니다.

5. 실질주주의 의결권 행사에 관한 사항

가. 증권회사 계좌를 통하여 주식을 소유하고 있는 실질주주께서는 아래의 ‘의사표시 통지서’에 의해 우편 또는 팩스의 방법으로 주주총회일 5일전(2015년 3월 12일)까지 통지하여 주시기 바랍니다.

나. 의사표시 통지서를 송부하지 않은 주식에 대해서는 자본시장과금융투자업에관한법률 부칙(법률 제11845호, 2013.5.28.) 따라 동법의 종전 규정 제314조제5항에 의거하여 한국예탁결제원에 의결권 행사를 요청할 예정입니다. 이 경우 한국예탁결제원은 동법 시행령 제317조 제1항에 의거하여 한국예탁결제원을 제외한 참석주식수의 찬반 비율에 따라 그림자투표방식으로 의결권을 행사하게 됩니다.

다. ‘의사표시 통지서’ 수신처

서울 영등포구 여의도동 34-6 한국예탁결제원 실질주주 의사표시 담당자앞,

팩시밀리 (02)3774-3244~5

|

의사표시 통지서 한국예탁결제원 귀중 본인은 2015년 3월 20일 개최하는 주식회사 에이디칩스의 제19기 주주총회 및 속회 또는 연회에 대하여 자본시장과금융투자업에관한법률 제314조 제5항의 규정에 의거 본인 소유주식의 의결권행사에 관하여 다음과 같이 의사표시를 합니다.

년 월 일 실질주주 성명 (인 또는 서명) |

|||||||||||||||

6. 전자투표 및 전자위임장권유에 관한 사항

우리회사는 「상법」 제368조의4에 따른 전자투표제도와「자본시장과 금융투자업에 관한 법률 시행령」 제160조제5호에 따른 전자위임장권유제도를 이번 주주총회에서 활용하기로 결의하였고, 이 두 제도의 관리업무를 한국예탁결제원에 위탁하였습니다. 주주님들께서는 아래에서 정한 방법에 따라 주주총회에 참석하지 아니하고 전자투표방식으로 의결권을 행사하시거나, 전자위임장을 수여하실 수 있습니다.

가. 전자투표·전자위임장권유관리시스템 인터넷 주소 : 「http://evote.ksd.or.kr」

나. 전자투표 행사·전자위임장 수여기간 : 2015년 3월 10일∼ 2015년 3월 19일

- 기간 중 오전 9시부터 오후 10시까지 시스템 접속 가능

(단, 마지막 날은 오후 5시까지만 가능)

다. 시스템에 공인인증을 통해 주주본인을 확인 후 의안별 의결권 행사 또는 전자위임장 수여

- 주주확인용 공인인증서의 종류 : 증권거래전용 공인인증서 또는 은행·증권 범용 공인인증서

7. 주주총회 참석시 준비물

- 직접행사 : 주주총회 참석장, 신분증

- 대리행사 : 주주총회 참석장, 위임장(주주와 대리인의 인적사항 기재, 인감날인)

대리인의 신분증

8. 기타사항

- 주주총회 기념품은 지급하지 않사오니 이점 양지하여 주시기 바랍니다.

- 소액주주에 대한 소집통지는 상법 제542조의 4에 의거하여 별도로 서면 발송하지 않고, 이 공고로 갈음하오니 1%미만의 소액 주주께서는 양지하여 주시기 바랍니다.

2015년 3월 4일

주식회사 에이디칩스

대표이사 권 기 홍 (직인생략)

I. 사외이사 등의 활동내역과 보수에 관한 사항

1. 사외이사 등의 활동내역

가. 이사회 출석률 및 이사회 의안에 대한 찬반여부

| 회차 | 개최일자 | 의안내용 | 사외이사 등의 성명 |

|---|---|---|---|

| 박신종 (출석률: 0%) |

|||

| 찬 반 여 부 | |||

| 1 | 2014.02.06. | 제18기 결산이사회 | 불참(-) |

| 2 | 2014.02.07. | 내부회계관리제도 운영실태 평가보고 | 불참(-) |

| 3 | 2014.02.13. | 주주총회소집결의 | 불참(-) |

| 4 | 2014.03.12. | 제18기 재무제표 승인의 건 | 불참(-) |

| 5 | 2014.04.07. | ADCUS 해산의 건 | 불참(-) |

| 6 | 2014.05.09. | - 외화지급보증의건(하나은행 북경지점, 미화이십만불) - 기채에 관한 건(하나은행 평촌역지점, 미화이십만불) |

불참(-) |

| 7 | 2014.10.02. | - 외화지급보증의건(하나은행 북경지점, 미화십만불) - 기채에 관한 건(하나은행 평촌역지점, 미화십만불) |

불참(-) |

| 8 | 2014.10.02. | 관계회사 추가 출자의 건($300,000) | 불참(-) |

| 9 | 2014.10.16. | 주식매수선택권취소의 건(이광호) | 불참(-) |

나. 이사회내 위원회에서의 사외이사 등의 활동내역

| 위원회명 | 구성원 | 활 동 내 역 | ||

|---|---|---|---|---|

| 개최일자 | 의안내용 | 가결여부 | ||

| - | - | - | - | - |

2. 사외이사 등의 보수현황

| (단위 : 천원) |

| 구 분 | 인원수 | 주총승인금액 | 지급총액 | 1인당 평균 지급액 |

비 고 |

|---|---|---|---|---|---|

| 사외이사 | 1 | 2,000,000 | 24,766 | 24,766 | - |

II. 최대주주등과의 거래내역에 관한 사항

1. 단일 거래규모가 일정규모이상인 거래

| (단위 : 억원) |

| 거래종류 | 거래상대방 (회사와의 관계) |

거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| 채무보증 | 심수전자 (BEIJING PEAK MICROTECH., LTD)(계열회사) |

2013.07.26 ~ 2014.07.25 | 2.2 | 1.42 |

| 2014.05.29 ~ 2015.05.28 | 2.2 | 1.42 | ||

| 2013.10.25 ~ 2014.10.25 | 1.1 | 0.71 | ||

| 2014.10.15 ~ 2015.10.24 | 1.1 | 0.71 |

※ 상기 채무보증은 2014년 12월중 모두 계약 해지되었음.

비율은 2014년도 별도재무제표 매출액(155억원) 총액대비 비율임

2014년 12월 31일 최초고시 매매 기준율(1,099.2원/$임)

2. 해당 사업연도중에 특정인과 해당 거래를 포함한 거래총액이 일정규모이상인 거래

| (단위 : 억원) |

| 거래상대방 (회사와의 관계) |

거래종류 | 거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| 심수전자 (BEIJING PEAK MICROTECH., LTD)(계열회사) |

채무보증 | 2013.07.26 ~ 2014.07.25 | 2.2 | 1.96 |

| 2014.05.29 ~ 2015.05.28 | 2.2 | 1.96 | ||

| 2013.10.25 ~ 2014.10.25 | 1.1 | 0.98 | ||

| 2014.10.15 ~ 2015.10.24 | 1.1 | 0.98 |

※ 상기 채무보증은 2014년 12월중 모두 계약 해지되었음.

비율은 2014년도 별도재무제표 자산총액(112억원) 총액대비 비율임

2014년 12월 31일 최초고시 매매 기준율(1,099.2원/$임)

III. 경영참고사항

1. 사업의 개요

가. 업계의 현황

1) 지배회사(에이디칩스)

가) SOC 사업부문

(1) EISC MCU Core IP 사업

* EISC : 확장명령어세트컴퓨터(Extendable Instruction Set Computer)

* MCU : 마이크로 컨트롤러(Micro Controller Unit; 초소형제어장치)

* Core : 반도체 칩의 주변 블록을 통제하는 핵심 블록

* SoC : 시스템온칩(system on a Chip ; 전체 시스템을 칩 하나에 담은 반도체를 뜻한다. 즉 연산 기억 데이터 전환 소자 등 주요 반도체 소자가 하나의 칩에 구현되는 기술을 의미한다.)

* 반도체IP(Intellectual Property ; 지적재산권)

* 라이센싱(지적재산권을 사용할 수 있도록 허가를 받는 것)

(가) 산업의 특성

반도체(IC; Integrated Circuit; 집적회로)의 다양화, 고난이도로 인하여 회사내부에서 100% 소화해 내기가 어려워졌습니다. 이에 반도체 회사는 반도체 설계를 디자인하우스에 용역을 의뢰하고 있으며, 이에 디자인하우스는 단 시간 내에 반도체 설계 용역을 완료하기 위해 외부 전문설계기술을 라이센싱하게 되면서 반도체 기술 IP시장이 자연스럽게 형성되었습니다. 이에 ARM Holdings사, MIPS사, Rambus사와 같은 반도체 기술 IP 전문업체가 생겨나게 되었으며, 이들 IP 전문업체는 재사용이 가능한 반도체 주변블록(기능이 다른 블록)을 개발하여 기술만 이전(대부분 S/W양식)하면서 사용대금을 초기 계약금과 런닝로열티(매출실적에 따른 기술료)로를 받는 IP 사업을 시작했습니다. 이와 같이 반도체 개발기술이 전문화, 상품화되면서 각 IP 전문회사의 마이크로프로세서 핵심 기술을 이용한 내장형 칩(embedded chip) 시장이 성장하게 되었습니다.

그러나 국내 반도체 개발업체의 경우 아직까지 직접 개발한 반도체 IP를 보유하고 있는 국내회사는 한 곳도 없으며, 위와 같은 외국 회사들의 MCU Core IP를 전량 수입하여 지적재산권 사용 허가료(License fee) 및 런닝로열티(매출실적에 따른 기술료)를 부담하여 칩을 개발하고 있어 원가 부담 가중으로 가격경쟁력이 부실하게 되는 등 반도체 IP 산업에 대해서는 기술의 해외 의존도가 상당히 높은 상태입니다.

(나) 산업의 성장성

아날로그제품의 디지털화 및 이동전화, 디지털TV등 디지털제품의 생산 증가등으로 SoC제품에 대한 수요증가는 물론 SoC제품의 관심 증대로 MCU IP시장은 연평균 약 4.8%의 꾸준한 성장을 보일것으로 예상됩니다.

< 세계 MCU시장 >

(단위 : $M)

| 구 분 | 2012년 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 |

| 금 액 | 15,168 | 15,518 | 16,281 | 17,451 | 18,790 | 19,208 |

(출처 : IC Insights)

현재 반도체의 수요처가 PC 중심에서 멀티미디어, 개인통신 및 네트워크 통신쪽으로 다변화하고 있어 CPU(Central Processing Unit; 중앙처리장치) 중심의 PC/Workstation(반도체설계전문용 고성능 컴퓨터)에서 벗어나 MCU 중심의 소형단말기 형태로 변하고 있습니다. 따라서 IP 로열티가 상대적으로 많은 소형 단말기중심의 반도체 수요처가 늘어남에 따라 반도체 IP 시장의 규모도 꾸준히 성장하고 있습니다.

그리고, 디지털 제품의 수명 주기가 극도로 짧아지면서 반도체 시스템 하우스(응용제품 제조업체)로서는 더욱 반도체 아웃소싱(Outsourcing, 외부업체에 위탁함) 의존도가 높아졌습니다. 반도체 시장 자체도 기능이 다른 여러 개의 칩으로 구성되는 시스템보드의 형태에서 모든 칩들을 통합하여 한 개의 칩에 여러 기능을 구현시키는 SoC형태로 급속히 발전하고 있는 상황입니다.

또한, 내장형 반도체 시장을 MCU의 bit별로 구분해 보면 현재로는 8bit이 관련 시장의 60% 이상을 차지하고 있지만 점차 16bit와 32bit로 그 시장의 수요가 바뀌고 있습니다.

(다) 경기변동의 특성 및 계절성

당사의 EISC MCU Core는 모든 전자제품에 사용되는 실장 제어용 마이크로프로세서로서 그 사용 범위가 넓은 장점이 있습니다. 따라서 당사의 EISC MCU CORE제품은 전자제품 시장의 경기변동과 어느 정도 연동을 하겠지만, 특정시장의 경기영향이 IP시장 전체까지는 변동을 주지 않으며, 계절적인 수요 변동도 크지 않기 때문에 상당한 성장성을 내포하고 있습니다. 하지만 전반적인 경기침체일 경우에는 경기 전체에 영향을 미치기 때문에 어느 정도 영향을 받을 수는 있을 것으로 사료됩니다.

(라) 국내외 시장여건

내장형 칩의 보편화와 내장형 칩이 탑재된 제품들의 보편화가 가속화 되면서 기술력은 점차 표준화 되어가고 있으며 IP의 가격경쟁력이 이 시장 진입의 성패를 좌우할 것으로 보여집니다.

해외 내장형 MCU시장의 경우에 ARM, MIPS 등 수십 개의 업체들이 있지만 이들 중 ARM, MIPS 등의 선발 업체들이 관련 세계시장의 선점하고 있습니다. 기존 선발 업체들의 시장 선점도가 높기 때문에 동일 조건 하에서의 경쟁은 후발 업체로서 거의 불가능한 실정이므로 품질 및 성능, 가격 등에서 선발 업체들과의 차별화는 필수적입니다.

(마) 회사의 경쟁우위요소

당사의 MCU Core는 기존 시장에 진출해 있는 CISC(Complex Instruction Set Computer; 복합 명령어 세트 컴퓨터)나 RISC(Reduced Instruction Set Computer;축약 명령어 세트 컴퓨터) Core보다 프로그램 code 크기가 작아 칩 크기가 작고 속도가 빠르며, 명령어 구조가 간단하여 프로그램 작성이 용이할 뿐 아니라 반도체설계작업을 수행하면서 발생하는 오류에 대해서도 그의 수정이 용이한 장점이 있으며, 내장형으로도 적당하고, 지적재산권 사용허가를 할 때 Core Source 등이 공개된 VHDL(반도체설계전용 기술언어의 일종) 언어로 공급 되기 때문에 사용자 측면에서 제품개발시 수월하게 이용할 수 있어 상당히 유리한 조건이 될 수 있습니다. 이는 선발업체들보다 IP의 사용료(계약금) 및 그에 따르는 running Royalty(매출실적에따른 기술료) 등의 가격을 경쟁사 대비 파격적으로 저렴하게 공급하는 등 차별화 된 마케팅 전략을 통하여 선발업체와의 경쟁력에서 상당히 유리하다고 볼 수 있습니다.

(2) ASSP 사업

(가) 산업의 특성

*ASSP(Application Specific Standard Product; 특정용도 표준형 반도체)

ASSP는 특별한 분야에 적용되는 표준형 제품을 위해 제작된 반도체입니다. ASSP칩은 특정용도의 응용제품에 적합하도록 칩을 설계하고, 제작회사에서 그 기능을 표준화하여 별도로 제작되며, 소품목으로 다양한 분야의 전자시장을 제작사의 자체상표로 공략할 수 있는 장점을 가지고 있습니다. ASSP 제작회사는 새로운 디지털 상품에 대하여 기존의 시장 개발 방식과는 별도의 방법으로 공략함으로써 표준화된 칩 제작에 있어서 새로운 선두주자로 부상하고 있습니다. ASSP제품과 그 시장은 주로 칩 제작자들에 의해 주도되므로 이들 제작자들의 칩 제작 능력과 마케팅 능력이 매우 중요하다고 할 수 있으며, 무선 통신과 멀티미디어 분야의 발전은 ASSP제작자들에게는 더 할 수 없는 좋은 성장의 기회를 제공하였습니다.

(나) 산업의 성장성

비메모리반도체 분야는 차세대 통신, 가전/단말, 데이터 처리 및 자동차 산업 등에 지속적인 성장을 보일것으로 예상됩니다.

최근 칩 개발업체들의 시스템 사업 진입, SoC비중의 확대, 신생 벤처기업의 SoC 시장 진입 증가, 이동용전화기, 디지털카메라, DVD플레이어, 디지털 셋톱박스, 비디오게임기등의 차세대 디지털 SoC의 수요가 확대되어 나타날 것으로 전망됩니다.

또한, 디지털 관련 주문형반도체 시장이 점차 성숙되면서 보다 높은 집적도를 통해 원가절감 효과를 얻을 수 있는 ASSP 시장으로 비중이 훨씬 높아지는 것으로 발표되었습니다.

상기와 같이 규모의 경제와 시스템 솔루션은 반도체 산업에서 점점 더 중요한 역할을 할 것이며, 범용 IC와 ASIC/ASSP 설계의 공급자와 소비자 모두 SoC을 기반으로 미래의 제품 및 기술 개발 일정을 추진하고 있는 추세입니다.

아울러 SoC는 유비쿼터스(Ubiquitous;컴퓨터, 가전, PDA 등 모든 전자제품들을 아무 장비나 아무장소나 아무시간에나 인터넷 같은 공중망에 들어가서 사용하는 환경), 텔레매틱스(Telematics;차량, 항공, 선박 등 운송 장비 내에서 이동하는 중에 제공되는 무선 데이터 서비스), 디지털TV, 로봇 등 차세대 신성장 동력산업의 성패를 좌우하는 핵심 인프라의 위치를 차지하게 될 것입니다.

(다) 경기변동의 특성 및 계절성

ASSP 칩 시장은 그 용도가 전자제품에 소요되는 관계로 전자제품 경기와 연동할 수 밖에 없으며, 칩 자체만으로는 경기변동을 유발하기 어렵습니다. 품목에 따라 전자제품 수요량의 계절적 변동이 크지만 전체 전자제품의 견지에서 볼 때 변동정도가 심하다고 보기는 어려울 것입니다.

(라) 국내외 시장여건

현재 반도체 분야에서 내장형 기술은 곧 시스템온칩(SoC; System on Chip) 기술을 의미하며, 이는 최근 관심을 모으고 있는 인터넷 응용제품 등과 같은 휴대형 내장형 기기의 크기를 최대한 줄여야 하므로 하나의 칩에 CPU, 메모리, 기타 주변 기능을 가진 블록 등을 집적 시킨 시스템온칩이 필수적으로 요구되어지고 있습니다. 게임, 유무선 통신 및 멀티미디어기기용 내장형 칩 등이 완성되기 위해서는 다양한 분야의 기술과 노하우가 집약되어야 하며, 이러한 이유로 현재 세계 각국의 ASIC/ASSP사업자들은 SoC 구현을 위해 동종업체 혹은 타분야 업체들과의 전략적 제휴를 활발히 진행 중이고 이러한 방법을 통하여 디지털 가전제품의 핵심 반도체 부품 시장 진입을 시도하고 있습니다. 국내의 ASSP사업자들은 지금까지 ARM, MIPS사 등의 MCU Core를 수입하여 사용하는 데에 많은 돈을 투자해 왔으며, 이는 곧 원가 부담을 많이 안고 있는 것을 의미합니다.

(마) 회사의 경쟁우위요소

당사는 자체 개발한 코어로 ASSP 사업에 활용함으로써 더 많은 EISC 응용 기술을 만들어 낼 수 있을 뿐 아니라 그로 인해 자체 상표의 ASSP 제품 인지도도 상승시킬 수 있습니다.

나) 반도체 유통 사업

(가) 산업의 특성

현재 반도체 유통사업을 영위하는 업체는 국내외에 수백 개에 이르고 있습니다. 반도체 유통사업의 환경은 전자산업의 발전에 따라 매년 꾸준한 성장세 보이고 있습니다. 반도체 유통시장은 관련 칩을 수요로 하는 응용제품의 시장환경에 영향을 많이 받게 되며, 정보통신 및 멀티미디어, 가전 등 관련 분야의 성장에 따라 그 수요 및 성장도 함께하고 있지만 그 경쟁상황도 갈수록 심화되고 있습니다.

(나) 산업의 성장성

세계의 반도체 시장은 지속적으로 성장하여 시장규모가 2012년 304,144백만달러에서 2016년 374,389백만달러로 연평균성장률 5.3%의 꾸준한 성장세를 이어갈것으로 예측이 됩니다.

< 세계 반도체 시장 전망 >

(단위 : $M)

| 구 분 | 2012년 | 2013년 | 2014년 | 2015년 | 2016년 |

| 시장규모 | 304,144 | 321,139 | 341,918 | 364,130 | 374,389 |

(자료 : iSuppli(2013.4))

(다) 경기변동의 특성 및 계절성

비메모리의 경기 변동은 비메모리가 사용되어지는 응용제품 산업의 경기와 밀접한 연동을 보입니다. 특히 당사에서 취급한 AKM, RICOH사 등의 칩은 멀티미디어 및 통신기기관련 제품에 주로 사용되기 때문에 멀티미디어 및 통신기기 관련 제품의 경기변동과 연동하여 시장상황이 변동됩니다.

(라) 국내외시장여건

당사가 취급하고 있는 AKM, RICOH사 등의 비메모리 칩은 국내 공급권을 가지고 있습니다. 국내의 멀티미디어기기 및 통신기기 등을 제조하는 여러 업체들이 당사로 부터 AKM, RICOH사 등의 칩을 공급받아 사용하고 있습니다. 현재 이와 유사기능을 가진 타사의 칩도 있지만 AKM, RICOH사 등의 칩 제품에 대해 관련 업계에서 성능을 인정받고 있으며, 단순한 칩 판매자가 아닌 기술지원 및 응용제품 구성에 필요한 부품 공급에 대한 기술 자문 등을 통하여 제품 판매 향상에 주력하고 있습니다.

(마) 회사의 경쟁우위요소

반도체 유통사업은 유통사업이라 매출규모가 아주 크기 때문에 자금조달이 무엇보다도 중요하며, 당사의 경우 자금 부담을 줄이기 위해 중개판매(Commission)를 겸하고 있어 자금 부담을 보다 적게 받을 수 있습니다. 이 중개판매의 경우 매출 규모는 작지만 매출액 자체가 이익이 되기 때문에 손익 뿐만 아니라 운용자금 조달에 아주 유용한 사업입니다.

다) IT융합사업부문

IT융합사업은 첨단기술간 상승적 결합을 통해 경제와 사회에 혁명적 변화를 추구하는 기술(IT융합)과 관련된 사업을 추진하는 사업부분 입니다.사업의 일환으로 2013년부터 2014년 추진한 차량운행기록계(DTG)사업은 2013년을 정점으로하여 2014년 6월 정부 의무가입기간 경과후 매출 부진 현상이 발생되고 있습니다.현재 부진한 사업 활성화를 도모하기 위하여 SI사업 업체와 협력을 통한 관련 기자재/설비 등에 대한 판매 사업등 다각적으로 사업 증진에 노력하고 있으며, SI사업의 기반을 다지고 있습니다.

2) 자회사

(1)Amerix

(가) 산업의 특성

현재 미국의 반도체 유통사업의 환경은 유통업체의 대형화 및 다국적 기업화 추세입니다. 이는 세계적으로는 전자산업의 발전에 따라 반도체 유통사업도 매년 꾸준한 성장세 보이고 있으나 미국내의 전자 제조업은 점차 감소하는 추세와 연관이 있습니다.

반도체 유통시장은 관련 칩을 수요로 하는 응용제품의 시장환경에 영향을 많이 받게 되며, 정보통신 및 멀티미디어, 가전 등 관련 분야의 성장에 따라 그 수요 및 성장도 함께하고 있으며 반도체 유통 업체 간의 경쟁상황도 갈수록 심화되고 있습니다.

(나) 산업의 성장성

세계의 반도체 시장은 지속적으로 성장하여 시장규모가 2013년 321,139백만달러에서 2016년 374,389백만달러 정도로 커질 전망이며, 이 가운데 당사의 주력 분야인 아나로그 반도체 시장도 동반 성장이 전망됩니다.

(다) 경기변동의 특성 및 계절성

비메모리의 경기 변동은 비메모리가 사용되어지는 응용제품 산업의 경기와 밀접한 연동을 보입니다. 특히 당사에서 주로 취급하는 Maxim 의 칩은 멀티미디어 및 통신기기관련 제품에 주로 사용되기 때문에 한국의 멀티미디어 및 통신기기 관련 제품의 경기변동과 연동하여 시장상황이 변동됩니다.

(라) 국내외시장여건

당사는 Maxim 등의 비메모리 칩의 한국내 공급권을 가지고 있습니다. 즉 한국내의 멀티미디어기기 및 통신기기 등을 제조하는 여러 업체들이 당사로부터 Maxim 등의 칩을 공급받아 사용하고 있습니다. 아나로그 제품군 중 하이엔드 제품은 현재 이와 유사기능을 가진 타사의 칩도 있지만 Maxim 제품에 대해 관련 업계에서 성능을 인정받고 있으며, 단순한 칩 판매자가 아닌 기술지원 및 응용제품 구성에 필요한 부품 공급에 대한 기술 자문 등을 통하여 제품 판매 향상에 주력하고 있습니다.

그러나 중저가 아나로그 제품군은 기존 경쟁사의 공격적 가격 정책 및 최근 급부상하고 있는 대만 및 중국 등의 신규업체 제품 때문에 점점 경쟁력을 잃고 있으면 시장 점유율이 하락 추세에 있습니다. 아울러 한국의 반도체 유통시장을 보면 최근 유통업체의 인수 합병에 따른 대형화 추세가 두드러지고 있습니다. 특히 미국, 대만, 싱가포르, 중국의 글로벌 유통업체가 대형 자본을 앞세워 기존 유통업체를 인수합병하여 한국 시장을 공략하고 있습니다. 이에 따라 당사의 영업 파트너인 길라닉스도 국내 소규모 유통업체로서 대형 유통업체와의 경쟁에 어려움을 겪고 있습니다.

(마) 회사의 경쟁우위요소

반도체 유통사업은 유통사업 특성 상 매출규모가 아주 크기 때문에 자금 운용이 무엇보다도 중요하며, 당사의 경우 고객의 결제조건을 신용장(LOC) 또는 전신환 송금으로 제한하여 자금 부담을 줄이고 있으며, 또한 단순 반도체 공급이 아니라 부가가치를 창출하기 위해 경쟁사보다 양적, 질적으로 우월한 기술지원팀을 운용하여 고객사에 양질의 기술 지원 및 자문을 제공하고 있습니다.

(2) 심수전자(Peak Microtech)

(가) 산업의 특성

중국은 세계 제조 중심입니다. 2001년-2011년 사이 중국의 반도체 산업 연 평균 성장율은 24%에 도달 했습니다. 12차 5개년 계획에 따르면 2015년에 반도체 생산 510억불에 도달하여 세계 시장의 15% 점하고 30% 자급에 도달하겠다고 합니다. 그만큼 아직까지 반도체 대부분을 외부에 의뢰하고 있다고 보면 됩니다.

현재 전세계 유수의 반도체 탑 메이커들이 중국시장에서 활발하게 활동하고 있으며 중국의 로컬 반도체 업체도 기술력 향상에 따라 위로 부단히 올라오고 있습니다. 여기에 중국정부가 반도체 업체를 대폭 지원하고 있습니다. 최근에 부상한 PAD 및 스마트폰의 AP 개발 업체들이 그 결과라고 보고 있습니다.

(나) 산업의 성장성

세계의 반도체 시장은 지속적으로 성장하여 시장규모가 2013년 321,139백만달러에서 2016년 374,389백만달러 정도로 커질 전망이며, 앞에서 언급했듯이 중국의 반도체 수요 및 제조도 동반 성장 할 것입니다.

(다) 경기변동의 특성 및 계절성

비메모리의 경기 변동은 비메모리가 사용되어지는 응용제품 산업의 경기와 밀접한 연동을 보입니다. 특히 당사에서 주로 취급하는 에이디칩스의 칩은 가전 및 산업관련 제품에 주로 사용되기 때문에 중국의 가전 및 산업관련 제품의 경기변동과 연동하여 시장상황이 변동됩니다.

(라) 국내외시장여건

당사는 에이디칩스 SoC의 중국내 공급권을 가지고 있습니다. 동시에 자체 브랜드 이글 칩도 판매하고 있습니다. 아직까지 본,지사 칩의 응용범위가 작고 성능이 니치마켓 위주로 되어 있다보니 시장규모가 작아 매출이 크지 않습니다. 그리고 중국은 지역이 넓어 심수전자가 전국을 커버하기는 무리입니다. 따라서 중국내 대리점의 힘을 빌어 시장을 개척하고 심수전자는 시장관리와 기술지원을 주로 진행하고 있습니다. 현재 에이디칩스의 adstar칩과 심수전자에서 개발코자 하는 가전용 칩은 기존 제품과 시장규모에서 엄청난 차이를 가지고 있는바 기존 대리점 1개로서는 시장개척에 한계가 있다고 보고 기타 대리점을 추가할 계획입니다.

(마) 회사의 경쟁우위요소

심수전자는 중국현지에서 중국시장에 맞는 반도체 칩을 발굴,설계 및 판매하고 있어, 현지시장의 요구 및 접근이 용이합니다.

나. 회사의 현황

1) 영업개황 및 사업부문의 구분

가) 영업개황

당사는 비메모리 반도체 설계 및 판매(EISC MCU Core IP 개발/기술허여, ASSP 개발/판매/보드/시스템 개발), 반도체 유통을 하고 있는 벤처기업입니다.

그리고, 계열회사인 Amerix Group Inc.는 미국에 본사를 두고 있으며, 국내의 영업지사를 통하여 비메모리반도체 유통사업을 주업으로 하고 있으며, 당사로 부터 2002년 3월 당사의 EISC MCU기술 사용권을 획득하여 미국시장에서의 MCU IP사업의 계기를 마련하였습니다. 회사는 주로 멀티미디어기기 및 통신기기 등에 사용되는 칩을 맥심달라스사 등으로 부터 수입하여 국내에 공급하고 있습니다.

그리고 2006년 2월에 설립된 중국현지법인 심수전자(Beijing Peak Micortech Co., Ltd.)는 비메모리반도체설계 및 판매/유통을 목적으로 설립되어 본사제품의 중국시장 대리점기능 뿐만 아니라 자체개발을 통하여 중국시장 매출에 전력하고 한국시장에서 수요가 예상되는 중국제품의 국내 공급자 역할도 병행하고 있습니다.

국내외 반도체 시장 경쟁 심화 및 환율 하락에 따른 반도체 칩 유통부문 매출 감소와 신규사업부문의 판매부진으로 매출감소에 따른 이익이 감소하였습니다. 이에 반해 고정비 감소액이 적어 손실증가 하였습니다. 이에 따라 당해년도의 영업상황은 부진한 상태입니다.

나) 사업부문

| 회사 | 구 분 | 주요재화 및 용역 |

주요고객 | 사업내용 | |

|---|---|---|---|---|---|

| 에이디칩스 | 반도체유통 | 유통사업부 | 반도체 칩 | 현대오트론, 튜너웍스코리아, DAEHO Electronics, 뉴모텍, 서진, 에스씨디, ASAHI KASEI MICROSYSTEMS CO.,LTD | 멀티미디어 및 통신기기용 칩 부품 외 |

| SOC사업 | SOC사업부 | ASSP 및 IP | 데카시스템, Shanghai Admiral E.T, 삼성전기, 아이닉스, 세미닉스, 제노스전자, 투지에이아, 와트로직 | 그래픽칩, 멀티미디어용 칩,범용 마이크로컨트롤러 외 | |

| IT융합사업 | IT융합사업부 | 디지털차량운행기록계 | 광주자동차공업사, 북항자동차정비소, 인천카종합상사, 영신유통, 혜민종합정비, 부산정비 | 차량용 디지털운행기록계의 설치 및 판매 | |

| Amerix | 반도체유통 | 유통사업부 | 반도체칩 및 통신장비부품 |

삼성메디슨, DIGEN 등 중소규모 전자제품 제조업체 | 통신장비부품 |

| 심수전자 (Beijing Peak Microtech co.,Ltd) |

반도체유통 | 유통사업부 | 반도체 칩 | ADMIRAL ELECTRONICS등 | 멀티미디어 칩 |

다) 사업부문별 요약 재무현황

(1) 에이디칩스

(가) 제19기 (단위 : 천원)

| 구 분 | 반도체유통 | SOC사업 | IT융합사업 | 금액합계 | |||

|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 매출액 | 10,889,687 | 70.4% | 4,303,989 | 27.8% | 267,135 | 1.7% | 15,460,811 |

| 영업이익(손실) | (1,340,583) | - | (353,965) | - | (1,597,248) | - | (3,291,796) |

| 고정자산 | 2,262,638 | 54.2% | 1,454,394 | 34.8% | 457,901 | 11.0% | 4,174,933 |

| 감가상각비 등 | 74,111 | 40.2% | 95,652 | 51.9% | 14,551 | 7.9% | 184,314 |

(나) 제18기 (단위 : 천원)

| 구 분 | 반도체유통 | SOC사업 | IT융합사업 | 금액합계 | |||

|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 매출액 | 11,827,399 | 53.9% | 4,384,863 | 20.0% | 5,739,088 | 26.1% | 21,951,350 |

| 영업이익(손실) | (954,273) | - | (1,276,106) | - | 263,666 | - | (1,966,713) |

| 고정자산 | 2,303,117 | 53.1% | 1,561,469 | 36.0% | 472,452 | 10.9% | 4,337,038 |

| 감가상각비 등 | 68,711 | 36.2% | 108,283 | 57.1% | 12,697 | 6.7% | 189,691 |

※ 요약재무현황 작성기준

- 공통판매비와 관리비 : 각 사업부문별 직접비는 해당사업본부로 배부하였으며, 공통비는 각 사업부문별 직접비 사용비율과 부서별 인원 등을 기준으로 배부하였습니다.- 고정자산 : 자산은 해당 사업부문이 사용하고 있는 건물 및 토지와 상각대상 고정자산으로서 차량운반구, 집기비품, 구축물등의 유형자산과 특허권, 개발비, 소프트웨어등의 무형자산을 대상으로 작성되었으며, 해당 사업부에 직접 귀속되는 자산을 제외한 공통부문의 자산은 반도체유통부문으로 귀속시켰습니다.(해당 사업부문으로 직접 귀속되지 않은 자산은 대부분이 반도체 유통부문을 위하여 사용되었으며, 감가상각누계액과 국고보조금을 차감한 순액입니다).

(2) 자회사

(가)Amerix

(단위 : 천원)

| 구 분 | 반도체유통 | |||

|---|---|---|---|---|

| 제24기 | 제23기 | |||

| 금액 | 비중 | 금액 | 비중 | |

| 매출액 | 10,655,248 | 100.0% | 20,891,416 | 100.0% |

| 영업이익(손실) | (71,313) | 100.0% | 242,900 | 100.0% |

| 유형 및 무형자산 | 185 | 100.0% | 533 | 100.0% |

| 감가상각비 등 | 354 | 100.0% | 832 | 100.0% |

(나) 심수전자(Beijing Peak Microtech co.,Ltd)

(단위 : 천원)

| 구 분 | 반도체유통 | |||

|---|---|---|---|---|

| 제9기 | 제8기 | |||

| 금액 | 비중 | 금액 | 비중 | |

| 매출액 | 211,206 | 100.0% | 325,572 | 100.0% |

| 영업이익(손실) | (69,809) | 100.0% | (270,219) | 100.0% |

| 유형 및 무형자산 | 1,294 | 100.0% | 2,949 | 100.0% |

| 감가상각비 등 | 1,176 | 100.0% | 2,306 | 100.0% |

2) 시장점유율

가) 상품매출

당사의 상품매출은 일본의 AKM, RICOH사등의 비메모리 반도체를 수입하여 국내의 전자관련 제조회사등에 납품하는 바, 국내 전체의 비메모리 반도체 연간 수입량에 비하여 그 비율이 극히 작으며, 취급품목의 종류가 다양하여 시장점유율을 나타내기가 어렵습니다.

또한 디지털차량운행기록계의 경우 국내 생산업체어서 상품을 구입하여 설치지정점에 판매 및 직접설치를 병행하고 있으며, 시장점유율의 경우 현재 시장규모가 크지않은 관계로 산정하기는 어렵습니다.

나) ASSP제품 매출

당사의 ASSP 제품군은 비디오/그래픽 처리전용 칩 등이 대부분의 매출을 차지하고 있습니다. 당사의 제품군을 국내 ASIC 설계업체의 ASIC 매출과 비교하는 것은 제품 자체가 틀리기 때문에 의미가 없습니다. 또한 당사에서 개발한 ASSP 제품이 수종이 있으나 그 매출액의 규모가 작아 시장점유율이 낮은 상태입니다.

다) IP 매출

당사에서는 자체 기술로서 개발한 EISC MCU Core를 1999년 11월에 (주)LG전자, 아남반도체, 삼성테크윈, 한국전자통신연구원, 아이닉스 등에 기술이전을 하여 그 기술력을 검증할 수 있게 되었습니다. 이로 인하여 당사의 제품 뿐만 아니라 국내 기업들의 칩 제조에 필요한 Core의 수입을 대체할 수 있는 계기를 마련했습니다. 또한 MCU Core를 칩으로 제작하여 범용화 하기 위한 범용칩 개발도 병행하고 있어 MCU Core의 범용화에 전력하고 있습니다. 이 처럼 당사IP의 장점을 계속 시장에 소개하고, 또한 당사에서EISC IP를 내장한ASSP 제품을 지속적으로 개발, 상품화시켜 산업의 표준으로 자리잡게 하는 노력을 계속한다면 상당한 성장을 할 것으로 기대됩니다.

라) 보드 및 완제품 매출

당사가 자체개발한 MCU 및 ASSP 제품을 사용하여 완제품용 보드 또는 완제품을 개발 판매하는 부분으로 아직은 시장진입 초기단계이기 때문에 시장점유율은 미약합니다.

마) 디지털 차량운행기록계

매출규모가 미미하여 산정하기는 어렵습니다.

3) 시장의 특성

당사가 취급하는 MCU 및 비메모리반도체는 일반 완제품의 판매와는 그 특성이 다릅니다. 당사의 제품은 그 특성이 전자기기 생산을 위해 필수적인 부분품이기 때문에 그 수요자가 일반 대중이 아닌 전자기기 제조업체나 반도체 칩 제작업체 또는 반도체 설계업체등이 주요 고객이며 목표시장이라고 할 수 있습니다.

당사 자체에서 개발한 MCU Core 및 ASSP 품목은 내수 뿐만 아니라 해외시장에도 판로를 개척해 나가고 있지만, 반도체 유통 부문은 단지 수입하여 국내 공급권한만 가지고 있기 때문에 내수시장을 목표시장으로 하고 있습니다.

당사의 제품은 제품 자체로서의 수요의 변동에는 영향을 덜 받는 반면, 당사 제품을 사용하는 완제품과 관련된 시장의 수요변동에 영향을 많이 받고 있지만, 당사 제품의 활용 분야가 광범위하기 때문에 특정 시장의 수요가 당사의 제품 전체에 영향을 모두 미치지는 않는다고 볼 수 있습니다.

당사 취급 품목은 그 용도가 정보통신, 멀티미디어, 기타 가전 제품 등으로서 기능이 점차로 고급화 또는 고성능화, 소형화 되어지고 있는 추세입니다. 이에 따라 완제품의 성능을 고급화 시키기 위해 완제품을 구성하고 있는 부분품의 성능도 같이 고급화되어 가고 있습니다. 따라서 시장의 성장에 따라 반도체 칩의 수요가 증가해 가고 있으며, 반도체 칩의 성능에 대한 수요자의 욕구도 여러 가지 기능을 모두 구현하면서 그 크기는 더 작게 하는 등의 기능을 갖는 칩을 원하고 있습니다. 당사는 이러한 시장의 욕구에 대응하기 위하여 기본적으로 필요로 하는 칩 설계 원천 기술인 MCU Core를 자체 개발하여 보유하고 있기 때문에 시장 경쟁에서 우위를 선점할 수 있는 좋은 여건을 가지고 있습니다.

4) 신규사업 등의 내용 및 전망

가) SDRAM 내장 마이크로 컨트롤러 (adStar)

adStar는 저전력 고성능 32비트 CPU를 기반으로, 하버드 캐쉬 구조, 8MB/16MB SDRAM과 Serial Flash(24bit ECC지원), 32KB SRAM 내장으로 LCD display 및 MP3 오디오 재생이 가능하고, USB(Host/Device지원), 타이머, 시리얼 인터페이스, 모터제어,인터럽트 컨트롤러, 10비트 ADC와 같은 아날로그 와 디지털 주변장치가 모두 통합 되어 있습니다. 또한 User code보호를 위한 Security기능을 내장하고 있습니다.

adStar 마이크로 컨트롤러는 기존 8비트 MCU 대신 당사가 자체 개발한 ARM9급 32비트 프로세서인 EISC(Lucida) CPU와 SDRAM를 내장 하여 LCD 디스플레이를 요구하는 응용제품, 모터 제어, 사인패드, 프린터, 로봇, 디지털 가전, 텔레매틱스, 경보시스템, 의료기기, 속도감지기, GPS 등에 적합한 제품으로 기존의 8비트/32비트 범용 마이크로 컨트롤러 시장에 적용 또는 대체 가능한 시스템-온-칩 입니다.

2014년 현재 LCD 그래픽 모듈 생산 업체 위주로 전기밥솥, 세탁기, 냉장고 등 스마트 가전제품에 적용되어 개발 및 판매가 진행되고 있으며, 그래픽 성능을 향상시키고 저전력용 차기 adstar 제품을 개발 중에 있습니다.

나) 오디오용 마이크로 컨트롤러 (CANTUS)

CANTUS는 저전력 32비트 프로세서를 기반으로 한 범용 마이크로 컨트롤러로서 128KB/512KB 플래시 메모리, 80KB SRAM, 14비트 내장 보이스 코덱, 8채널 UART,SPI, TWI, Timer를 비롯 USB, DMA 채널을 포함하여 MP3(MPEG Audio Layer-3;고음질 오디오 압축기술의 하나)를 재생할 수 있는 오디오용 뿐만 아니라 범용 마이크로 컨트롤러 시장을 타겟으로 한 범용 마이크로 컨트롤러 칩입니다.

CANTUS는 기존 8비트 마이크로 컨트롤러 대신 당사가 자체 개발한 ARM9급 32비트 프로세서인 EISC(Lucida)를 내장 하여 MP3 재생 기능을 요구하는 토이 로봇, 디지털 가전, 텔레매틱스, 경보시스템, 의료기기, 속도감지기, GPS, 위성라디오 등에 적합한 제품이며, 고객이 원하는 음성관련 시스템을 쉽고 간편하게 개발할 수 있도록설계되어 있습니다.

그리고 CANTUS는 고성능이면서 저전력이 가능하여 캐릭터 인형, 토이용 완구, 로봇시스템을 위한 최적의 솔루션을 제공할 뿐만 아니라, 기존의 8비트 범용 마이크로 컨트롤러 시장에 적용 또는 대체 가능한 시스템-온-칩입니다.

MP3 학습기, 하이패스 단말기, 택시 카드 단말기, 스마트 전력계, 홈오토메이션, GPS 등에 적용 가능하며, 현재 꾸준히 판매 중입니다.

다) 무선랜 칩

미국 마이크로칩사의 무선랜 SoC를 도입하여 제품 단독 또는 당사의 다양한 SoC와 결합하여 무선랜 기능을 수행할 수 있는 장치들을 공급하고 있습니다.

다양한 무선 통신 방식이 꾸준히 개발되고 발표되고 있지만 보편적인 방법으로 가장 많이 사용하고 있는 것이 무선랜입니다. 최근 급속히 보급된 스마트폰으로 인하여 무선랜 접속 환경이 많이 개선되었고, 보다 친숙한 무선 통신 방식으로 널리 사용중입니다. 사용자 가까이 쉽게 활용할 수 있는 무선랜 환경에 맞추어 여러 전자장치들 역시 무선랜의 기능을 필수 주요 기능으로 다양한 요구들이 생겨나리라 예상됩니다.

당사가 공급하고 있는 무선랜 제품은 고사양의 호스트 프로세서가 별도의 OS 환경에서 구동해야 하는 기존 저가 무선랜 모듈이 아니라 자체만으로도 무선랜 환경을 바로 사용할 수 있는 SoC 형태입니다. 이로 인하여 전원 연결만으로 손쉽게 무선센서 네트워크 시스템을 운용할 수 있게 합니다. 제품에 온도 센서만 부착하여 베터리를 연결하고 원하는 무선랜 환경에 가져다 놓으면 온도에 대한 무선 모니터링이 가능해지고, 화재감시 시스템이나 냉동 물류 관리 등에도 응용이 가능합니다. 화재 센서 부착으로 문화재 등 주요 장소에 베터리 만으로 동작하는 무선랜 센서 네트워크를 설치함으로써 고귀한 유산인 문화재를 보호할 수 있는 획기적인 기술적 대안을 제시할 수 있습니다.

뿐만 아니라 OS 또는 무선랜 관련 개발이 부담스러운 대다수의 개발자에게 최소한의 수정으로 간단히 무선랜 부가 기능을 구현할 수 있게 하는 획기적인 방식입니다. 당사가 판매하는 다양한 범용 프로세서 또한 그 자체로는 무선랜 기능을 수행하지 못하지만, 해당 무선랜 모듈과 결합하여 무선기능을 갖춘 범용 프로세서로 그 부가가치를 획기적으로 올릴 수 있게 됩니다.

급속도로 커져가는 무선랜 시장에서 모듈 자체에 대한 판매 기대와 자사 제품과 통합된 시스템 응용 확대에 대한 기대를 동시에 할 수 있게 함으로써 당사의 매출 신장에 기여할 것입니다.

대기업과 중소기업등 무선 네트워크 기능이 없는 기존제품에 무선Solution을 제공하여 개발을 활발하게 진행 중에 있습니다.

라) 고성능 32비트 코어(Empress)를 활용한 마이크로 컨트롤러개발

Empress는 333Mhz (0.13㎛공정) 이상의 동작 속도를 지니는 고성능 멀티미디어 마이크로 프로세서로써, 9단의 파이프 라인 구조로 저전력, 코드 밀도가 높고, 하드웨어가 간단 하며, 수행효율(IPC)이 높은 마이크로프로세서 입니다. DSP가속능력, 향상된 전력관리 기능, MMU 지원 등 고성능 운영체계 등에 적용될 수 있는 효과적인 멀티미디어 처리기능을 지원합니다.

본 마이크로프로세서 코어 기술은 주로 멀티미디어 제품에 탑재 될 수 있는 MCU코어 기술로 MCU 코어의 IP 비즈니스 및 칩 개발에 활용 되고 있습니다.

당사에서는 본 코어를 탑재하여 멀티미디어 SoC 2종을 개발 완료하여 test진행 완료했으며 2014년 초부터 양산을 진행하고 있습니다.

개발된 SoC는 Multimedia용 제품으로서 Graphic Engine과 MIDI를 지원하는 Sound Engine을 탑재하여 고품질 음원 출력이 가능하도록 하였으며 각종 주변기능블록을 내장하고 있습니다.

또 하나의 제품은 Amazon의 Upgrade제품(Amazon-II)으로서 Graphic Engine의 성능과 해상도를 HD급으로 향상시키고 메모리를 mDDR과 DDR2를 지원하도록 하는 등, 그래픽 이미지 처리에 적합하도록 Bandwidth를 향상시킨 제품입니다.

마) Touch Sensor 및 Voice play용 IC

AD1008은 자동보정기능을 가진 고감도의 8채널의 정전용량 Touch Switch로서 AD1000시리즈의 첫번째 제품이며, 고성능 Analog회로와 Digital 알고리즘을 적용하여 외부 noise에 강한 제품입니다. 기존 Touch Sensor와 달리 PCB 특성에 따른 복잡한 파라메터 설정이 요구되지 않으므로 시스템 개발자로 하여금 쉽게 하드웨어 개발과 프로그래밍이 가능하도록 하여 개발기간을 단축하고 생산성을 올릴 수 있도록 지원하고 있습니다

AD1000 시리즈 제품은 대부분의 전자제품의 추세가 Button이 사라지고 Touch Switch로 변화를 하고 있으므로 제품응용처가 다양하다고 볼 수 있습니다. Mobile 응용제품, 오디오시스템, 도어락, 평면TV, 프린터, 의료기기 등 모든 전자제품에 적용이 가능합니다.

AD3000은 ADPCM Decoder를 내장한 Voice용 chip으로서 Digital앰프를 내장하여 외부에 별도의 앰프소자가 필요 없고 키입력을 받아 독립적으로 동작이 가능하며, 외부의 마이컴을 연결하여 사용할 수 있는 모드도 지원을 하고 있습니다. 이 제품은 장난감, GPS, 네비게이션, 오디오북, 자동응답기, 가전제품 등 음성 안내가 필요한 모든 전자제품에 사용이 가능합니다.

상기 제품은 CPU가 내장되지 않는 IC군으로 제품 프로모션을 진행중입니다

바) Module 개발사업

- Cantus Trip Board는 개발자들이 Cantus를 사용하여 쉽게 테스트 해 볼 수 있도록 한 저가형 모듈로 현재 개발을 완료하여 판매를 진행 중입니다. 가장 큰 특징은 별도의 download module이 없이 사용이 가능하도록 설계 되었습니다.

- ADC-171 은 마이크로칩사의 RN-171 Module에 Pattern Antenna와 커넥터를 부가하고 개발자가 손쉽게 장착하여 사용할 수 있도록 개발하여 판매 중입니다. 모듈상에 IEEE802.11b/g TCP/IP Stack이 내장되어 사용자가 별도의 네트워크 프로토콜에 대한 부담 없이 데이터 무선 송수신을 가능하게 하는 저전력 Wi-Fi Module 입니다.

- CanFly Development Kit는 Cantus와 ADC-171 Wi-Fi Module에 LCD 패널까지 장착을 하여 무선Application System을 개발하는데 쉽고 빠른 솔루션을 제공하기 위한 목적으로 개발되어 시판중입니다. 개발자는 CanFly DK에 함께 제공하는 SDK를 이용하여 수월하게 무선 접속 및 데이터 처리, TFT LCD를 통한 그래픽 출력 Programming이 가능하여 System 개발 시간을 단축 시킬 수 있습니다. 이러한 솔루션 개발을 통해 당사는 Cantus 및 RN-171 module의 어플리케이션 영역을 확대하고 매출 향상에 도움이 될 것으로 기대하고 있습니다.

- adStar Trip Board는 개발자들이 adStar SoC를 사용하여 쉽게 테스트하고 개발에 적용 해 볼 수 있도록 한 저가형 모듈로 별도의 download module이 없이 사용이 가능하도록 현재 개발을 완료하여 2012년 초부터 판매를 진행을 하고 있습니다.

- adStar Starter Kit은 고해상도LCD 패널을 장착하여 개발자들이 adStar 솔루션을 빠르게 이해하고 개발할 수 있도록 우선 개발하여 시판 중입니다. 그래픽 라이브러리를 통한 그래픽 유저 인터페이스를 구현하고 JPEG, MP3 파일을 실행할 수 있으며, 음성 녹음, ADC-171 Wi-Fi Module을 통한 무선 접속 등 다양한 응용이 가능하며, OS 없이도 GUI 환경에서 무리 없이 동작되는 시연 프로그램을 통해 시스템 개발자가 adStar SoC 채택에 도움을 주고 있습니다. 또한 adStar에 내장된 Flash Memory에 프로그램을 다운로드하여 대량생산을 하기 위해서는 전용 Gang 장비가 필요함에 따라, 동시에 8개까지 다운로드가 가능한 EISC Gang Writer-2를 개발하여 시판중입니다.

- Amazon-II Starter Kit은 HD급 LCD 패널을 장착하여 개발자들이 Amazon-II 솔루션을 빠르게 이해하고 개발할 수 있도록 우선 개발하여 시판 중입니다. STK는 Header Board, Base Board, LCD Board의 3종류로 구성되어 있으며 Amazon-II 에 내장된Graphic엔진을 통해 손쉽게 그래픽 유저 인터페이스(GUI)어플리케이션 개발이 용이합니다. 그리고 JPEG, MP3 파일을 실행할 수 있으며, 음성 녹음, ADC-171 Wi-Fi Module을 통한 무선 접속, Ethernet, CAN 등 다양한 응용이 가능하고, Video출력으로Analog/Digital RGB, CVBS, YPbPr, HDMI인터페이스를 지원합니다. 비디오 입력을 받아 표현이 가능하며 및Touch pad, Touch 버튼을 사용할 수 있습니다. 각종 예제 프로그램과 시연 프로그램을 통해 시스템 개발자가 Amazon-II SoC 응용 시스템 개발에 도움을 주고 있습니다.

- AMAZONES는 Amazon-II를 이용하여 제품을 제작하는 업체의 제품 개발 기간을 단축하고 제품의 단가를 낮추기 위해 설계 되었습니다. AMAZONES 모듈은 Amazon-II, DDR2, NAND flash 및 Power IC, Connector로 최소의 부품으로 구성되어, PCB 제작 시 민감한 DDR2 메모리 타이밍을 맞추기 위한 시행착오를 줄일 수 있으며 사용자가 쉽게 AMAZON-II의 모든 기능을 활용 할 수 있습니다.

5) 조직도

|

|

조직도 |

2. 주주총회 목적사항별 기재사항

□ 재무제표의 승인

1. 당사는 상법 제449조2 및 회사정관 43조에 따라 외부감사인의 감사의견이 적정이고 감사 전 원의 동의가 있을 경우 이사회에서 재무제표를 승인하고 주주총회에서 보고 할 예정입 니다. 주주님들께서는 이 점 유의하시기 바랍니다.

2. 하기 재무제표는 외부감사인의 감사가 종료되기 이전의 자료로 추후 외부감사인의 감사의 결과에 따라 변동 될 수 있습니다. 이 공시 후 제출 될 감사보고서 공시 내용을 참고하시기 바랍니다.

가. 해당 사업연도의 영업상황의 개요

국내외 반도체 시장 경쟁 심화 및 환율 하락에 따른 반도체 칩 유통부문 매출 감소와 신규사업부문의 판매부진으로 매출감소에 따른 이익이 감소하였습니다. 이에 반해 고정비 감소액이 적어 손실증가 하였습니다. 신규사업 활성화 및 적극적인 영업활동과 고정비 절감을 위해 인력의 최적화 및 판관비 절감노력을 강화 할 것입니다.

나. 해당 사업연도의 대차대조표(재무상태표)ㆍ손익계산서(포괄손익계산서)ㆍ자본변동표ㆍ이익잉여금처분계산서(안) 또는 결손금처리계산서(안)ㆍ현금흐름표

1. 연결재무제표

1) 연결재무상태표

| 제 19 기 2014년 12월 31일 현재 | |

| 제 18 기 2013년 12월 31일 현재 | |

| 주식회사 에이디칩스와 그 종속기업 | (단위 : 원) |

| 과 목 | 제 19(당) 기 | 제 18(전) 기 | ||

|---|---|---|---|---|

| 자산 | ||||

| 유동자산 | 8,618,048,686 | 12,088,584,510 | ||

| 현금및현금성자산 (주4) | 2,587,751,143 | 3,673,770,792 | ||

| 기타유동금융자산 (주5,28) | 10,000,000 | 325,823,875 | ||

| 기타유동비금융자산 (주6) | 0 | 30,089,557 | ||

| 매출채권 및 기타유동채권 (주7,28) | 2,790,416,346 | 3,597,587,985 | ||

| 당기법인세자산 | 705,170 | 5,054,120 | ||

| 재고자산 (주8) | 3,229,176,027 | 4,456,258,181 | ||

| 비유동자산 | 4,417,290,985 | 5,089,285,871 | ||

| 이연법인세자산 (주23) | 0 | 291,565,228 | ||

| 장기매출채권 및 기타비유동채권 (주7) | 12,066,410 | 7,066,410 | ||

| 지분법적용 투자지분 | 97,825,465 | 215,340,044 | ||

| 유형자산 (주10) | 3,935,317,475 | 4,062,778,681 | ||

| 영업권 이외의 무형자산 (주11) | 241,094,655 | 280,405,806 | ||

| 기타비유동자산(주12) | 130,986,980 | 232,129,702 | ||

| 자산총계 | 13,035,339,671 | 17,177,870,381 | ||

| 부채 | ||||

| 유동부채 | 3,768,416,409 | 4,262,089,761 | ||

| 매입채무 및 기타유동채무 (주13,28) | 1,417,268,432 | 3,154,350,086 | ||

| 단기차입금 (주14) | 2,351,147,977 | 1,107,739,675 | ||

| 비유동부채 | 3,280,620,687 | 3,435,944,305 | ||

| 장기매입채무 및 기타비유동채무 (주13) | 153,814,960 | 96,366,776 | ||

| 장기차입금 (주14) | 2,730,000,000 | 2,730,000,000 | ||

| 퇴직급여채무 (주15) | 396,805,727 | 609,577,529 | ||

| 부채총계 | 7,049,037,096 | 7,698,034,066 | ||

| 자본 | ||||

| 지배기업의 소유주에게 귀속되는 자본 | 3,828,757,054 | 7,182,333,528 | ||

| 납입자본 (주16) | 21,911,146,890 | 21,911,146,890 | ||

| 자본금 | 4,248,360,000 | 4,248,360,000 | ||

| 주식발행초과금 | 17,662,786,890 | 17,662,786,890 | ||

| 기타자본구성요소 (주17) | 857,254,265 | 684,309,410 | ||

| 이익잉여금(결손금) (주18) | (18,939,644,101) | (15,413,122,772) | ||

| 비지배지분 | 2,157,545,521 | 2,297,502,787 | ||

| 자본총계 | 5,986,302,575 | 9,479,836,315 | ||

| 자본과부채총계 | 13,035,339,671 | 17,177,870,381 | ||

2) 연결포괄손익계산서

| 제 19 기 2014년 01월 01일부터 2014년 12월 31일까지 | |

| 제 18 기 2013년 01월 01일부터 2013년 12월 31일까지 | |

| 주식회사 에이디칩스와 그 종속기업 | (단위 : 원) |

| 과 목 | 제 19(당) 기 | 제 18(전) 기 | ||

|---|---|---|---|---|

| 수익 (주19) | 26,185,289,769 | 43,041,905,802 | ||

| 매출원가 (주19) | 21,180,757,094 | 33,928,700,096 | ||

| 매출총이익 | 5,004,532,675 | 9,113,205,706 | ||

| 판매비와관리비 (주20) | 8,457,544,770 | 11,087,960,090 | ||

| 영업이익(손실) | (3,453,012,095) | (1,974,754,384) | ||

| 기타이익 (주21) | 157,021,384 | 49,053,517 | ||

| 기타손실 (주21) | 140,732,657 | 86,926,803 | ||

| 금융수익 (주22) | 53,682,821 | 82,045,848 | ||

| 금융원가 (주22) | 263,634,468 | 244,041,937 | ||

| 지분법 적용대상인 관계기업과 조인트벤처의 당기순손익에 대한 지분 | (117,514,579) | (149,488,806) | ||

| 법인세비용차감전순이익(손실) | (3,764,189,594) | (2,324,112,565) | ||

| 법인세비용 (주23) | 294,957,092 | 2,126,364,707 | ||

| 당기순이익(손실) | (4,059,146,686) | (4,450,477,272) | ||

| 기타포괄손익 (주24) | 468,512,480 | (48,175,729) | ||

| 당기손익으로 재분류되지 않는 세후기타포괄손익 | 375,262,752 | (23,519,976) | ||

| 확정급여제도의 보험수리적손익의 세후기타포괄손익 | 375,262,752 | (23,519,976) | ||

| 당기손익으로 재분류되는 세후기타포괄손익 | 93,249,728 | (24,655,753) | ||

| 외화환산외환차이 | 93,249,728 | (24,655,753) | ||

| 총포괄손익 | (3,590,634,206) | (4,498,653,001) | ||

| 당기순이익(손실)의 귀속 | ||||

| 지배기업의 소유주에게 귀속되는 당기순이익(손실) | (3,901,784,081) | (3,528,338,514) | ||

| 비지배지분에 귀속되는 당기순이익(손실) | (157,362,605) | (922,138,758) | ||

| 포괄손익의 귀속 | ||||

| 포괄손익, 지배기업의 소유주에게 귀속되는 지분 | (3,507,355,618) | (3,565,587,140) | ||

| 포괄손익, 비지배지분 | (83,278,588) | (933,065,861) | ||

| 주당이익 (주25) | ||||

| 기본주당이익(손실) | ||||

| 계속영업기본주당이익(손실) | (459) | (415) | ||

3) 연결자본변동표

| 제 19 기 2014년 01월 01일부터 2014년 12월 31일까지 | |

| 제 18 기 2013년 01월 01일부터 2013년 12월 31일까지 | |

| 주식회사 에이디칩스와 그 종속기업 | (단위 : 원) |

| 과 목 | 자본금 | 연결 자본잉여금 |

연결 자본조정 |

연결기타포괄 손익누계액 |

연결 이익잉여금 |

소수주주 지분 |

총 계 |

|---|---|---|---|---|---|---|---|

| 2013.01.01 (전기초) | 4,248,360,000 | 17,662,786,890 | 486,663,571 | (11,861,264,282) | 10,536,546,179 | 3,230,568,648 | 13,767,114,827 |

| 당기순이익(손실) | (3,528,338,514) | (3,528,338,514) | (922,138,758) | (4,450,477,272) | |||

| 기타포괄손익 | (13,728,650) | (23,519,976) | (37,248,626) | (10,927,103) | (48,175,729) | ||

| 주식선택권 | 211,374,489 | 211,374,489 | 211,374,489 | ||||

| 대체와 기타 변동에 따른 증가(감소), 자본 | |||||||

| 2013.12.31 (전기말) | 4,248,360,000 | 17,662,786,890 | 684,309,410 | (15,413,122,772) | 7,182,333,528 | 2,297,502,787 | 9,479,836,315 |

| 2014.01.01 (당기초) | 4,248,360,000 | 17,662,786,890 | 684,309,410 | (15,413,122,772) | 7,182,333,528 | 2,297,502,787 | 9,479,836,315 |

| 당기순이익(손실) | (3,901,784,081) | (3,901,784,081) | (157,362,605) | (4,059,146,686) | |||

| 기타포괄손익 | 37,533,586 | 375,262,752 | 412,796,338 | 75,050,747 | 487,847,085 | ||

| 주식선택권 | 153,779,144 | 153,779,144 | 153,779,144 | ||||

| 대체와 기타 변동에 따른 증가(감소), 자본 | (18,367,875) | (18,367,875) | (57,645,408) | (76,013,283) | |||

| 2014.12.31 (당기말) | 4,248,360,000 | 17,662,786,890 | 857,254,265 | (18,939,644,101) | 3,828,757,054 | 2,157,545,521 | 5,986,302,575 |

4) 연결현금흐름표

| 제 19 기 2014년 01월 01일부터 2014년 12월 31일까지 | |

| 제 18 기 2013년 01월 01일부터 2013년 12월 31일까지 | |

| 주식회사 에이디칩스와 그 종속기업 | (단위 : 원) |

| 과 목 | 제 19(당) 기 | 제 18(전) 기 | ||

|---|---|---|---|---|

| 영업활동현금흐름 | (2,703,650,245) | (1,407,599,700) | ||

| 당기순이익(손실) | (4,059,146,686) | (4,450,477,272) | ||

| 당기순이익조정을 위한 가감 | 1,460,712,632 | 3,169,063,653 | ||

| 퇴직급여 | 471,346,485 | 492,976,113 | ||

| 감가상각비 | 140,171,662 | 144,217,377 | ||

| 대손상각비 | 217,284,088 | 30,265,931 | ||

| 재고자산감액 | 734,899,800 | 105,470,300 | ||

| 외화환산손실 | 1,236,421 | 14,124,198 | ||

| 무형자산상각비 | 46,381,003 | 48,612,350 | ||

| 무형자산감액 | 1,951,251 | 4,945,784 | ||

| 주식기준보상 | 153,779,144 | 211,374,489 | ||

| 유형자산처분손실 | 3,757,705 | 3,541,737 | ||

| 외화환산이익 | (1,889,745) | (19,676,054) | ||

| 지분법손실 | 117,514,579 | 149,488,806 | ||

| 지분법이익 | 0 | (62,421,171) | ||

| 투자자산처분손실 | 0 | 62,421,171 | ||

| 투자자산처분이익 | (42,639,523) | 0 | ||

| 기타유동비금융자산의 감소(증가) | 30,089,555 | 178,556,501 | ||

| 매출채권의 감소(증가) | 1,195,138,355 | 182,682,863 | ||

| 미수금의 감소(증가) | (553,661,997) | 6,921,073 | ||

| 미수수익의 감소(증가) | 0 | (748,440) | ||

| 선급금의 감소(증가) | (12,917,273) | 301,874,262 | ||

| 선급비용의 감소(증가) | (81,422,892) | (19,297,618) | ||

| 재고자산의 감소(증가) | 578,670,031 | (241,772,091) | ||

| 이연법인세자산의 감소(증가) | 290,990,552 | 2,112,394,698 | ||

| 매입채무의 증가(감소) | (1,315,370,354) | 195,106,063 | ||

| 미지급금의 증가(감소) | (392,456,160) | (456,826,292) | ||

| 단기미지급비용의 증가(감소) | (47,999,942) | 26,273,722 | ||

| 선수금의 증가(감소) | (78,936,685) | (453,557,429) | ||

| 예수금의 증가(감소) | (17,865,600) | 4,842,252 | ||

| 확정급여채무의현재가치의 증가(감소) | (791,863,460) | (58,094,390) | ||

| 사외적립자산의공정가치의 증가(감소) | 481,667,053 | (201,905,610) | ||

| 장기예수금의 증가(감소) | 157,448,184 | 236,006,500 | ||

| 당기순이익조정을 위한 기타 가감 | 175,410,395 | 171,266,558 | ||

| 이자지급 | (185,485,744) | (148,616,233) | ||

| 이자수취 | 11,049,794 | 32,033,285 | ||

| 법인세납부(환급) | 382,410 | (7,132,899) | ||

| 현금의기타유입(유출) | 68,837,349 | (2,470,234) | ||

| 투자활동현금흐름 | 988,103,556 | 1,696,092,251 | ||

| 기타유동금융자산의 처분 | 633,180,000 | 3,627,084,740 | ||

| 기타비유동금융자산의 처분 | 180,000,000 | 1,335,040,000 | ||

| 종속기업에 대한 투자자산의 처분 | 634,101,440 | 0 | ||

| 지분법적용 투자지분의 처분 | 0 | 50,000,000 | ||

| 대여금의 감소 | 9,215,675 | 0 | ||

| 차량운반구의 처분 | 0 | 17,272,727 | ||

| 유형자산의 처분 | 1,317,100 | 0 | ||

| 기타유동금융자산의 취득 | (326,590,000) | (2,828,561,660) | ||

| 기타비유동금융자산의 취득 | (78,747,528) | (128,735,252) | ||

| 지분법적용 투자지분의 취득 | 0 | 0 | ||

| 보증금의 증가 | (5,000,000) | (170,000) | ||

| 집기의 취득 | (36,908,763) | (189,216,664) | ||

| 차량운반구의 취득 | 0 | (48,138,566) | ||

| 기타무형자산의 취득 | (22,464,368) | (138,483,074) | ||

| 재무활동현금흐름 | 555,585,508 | 777,400,866 | ||

| 단기차입금의 증가 | 1,536,147,977 | 284,050,000 | ||

| 단기차입금의 상환 | (287,543,709) | (6,649,134) | ||

| 장기차입금의 증가 | 0 | 2,130,000,000 | ||

| 장기차입금의 상환 | 0 | (1,630,000,000) | ||

| 종속기업에 대한 소유지분의 변동으로 인한 처분 | (693,018,760) | 0 | ||

| 환율변동효과 반영전 현금및현금성자산의 순증가(감소) | (1,159,961,181) | 1,065,893,417 | ||

| 현금및현금성자산에 대한 환율변동효과 | 73,941,532 | (74,804,552) | ||

| 현금및현금성자산의순증가(감소) | (1,086,019,649) | 991,088,865 | ||

| 기초현금및현금성자산 | 3,673,770,792 | 2,682,681,927 | ||

| 기말현금및현금성자산 | 2,587,751,143 | 3,673,770,792 | ||

5) 연결재무제표에 대한 주석

1. 일반적 사항 :

한국채택국제회계기준 제1110호에 의한 지배기업인 주식회사 에이디칩스(이하 "회사")와 그 종속기업(이하 주식회사 에이디칩스와 그 종속기업을 포괄하여 "연결회사")의 일반적인 사항은 다음과 같습니다.

(1) 지배회사의 개요

회사는 1996년 4월 16일에 설립되어 반도체 설계용역을 영업목적으로 하고 있습니다. 회사의 설립시 자본금은 385,000천원이었으며, 수차의 유상증자를 통하여 2014년 12월 31일 현재 자본금은 4,248,360천원입니다. 회사는 2001년 11월 13일자로 협회중개시장에 등록되었으며, 주요 주주로는 대표이사 권기홍(10.59%) 등이 있습니다.

(2) 연결대상 종속기업의 현황

(가) 회사는 사실상 지배력을 행사하는 모든 종속기업을 연결대상에 포함하여 연결재무제표를 작성하고 있으며, 보고기간종료일 현재 종속기업의 현황은 다음과 같습니다(단위:천원).

| 상호 | 소재지 | 주요사업 | 결산일 | 지분율 |

|---|---|---|---|---|

| Amerix Group,Inc. | 미국 | 반도체 및 IT시스템 유통과 반도체설계 | 12.31 | 51% |

| Beijing Peak Microtech co.,Ltd | 중국 | 비메모리반도체설계 및 판매/유통 | 12.31 | 100% |

(나) 연결대상 종속기업의 당기 및 전기의 요약 재무정보는 다음과 같습니다(단위:천원)

| 구 분 | 당 기 | 전 기 | ||

|---|---|---|---|---|

| AMERIX GROUP | Beijing Peak Microtech co.,Ltd |

AMERIX GROUP | Beijing Peak Microtech co.,Ltd |

|

| 자 산 | 4,647,293 | 48,707 | 5,342,529 | 145,784 |

| 부 채 | 642,557 | 74,271 | 2,231,729 | 390,917 |

| 자 본 | 4,004,736 | (25,564) | 3,110,800 | (245,133) |

| 매출액 | 10,655,248 | 211,206 | 20,891,415 | 325,572 |

| 당기순이익(손실) | (320,672) | (97,999) | 149,907 | (231,010) |

| 총포괄이익(손실) | (320,672) | (97,999) | 149,907 | (231,010) |

(다) 연결대상범위의 변동

당기 중 연결재무제표의 작성대상 범위에서 제외된 종속기업의 현황은 다음과 같습니다.

| 상호 | 소재지 | 주요사업 | 사유 |

|---|---|---|---|

| ADCUS,INC | 미국 | 반도체설계 및 판매 | 청산으로 인한 연결대상 제외 |

(라) 당기 중 지배력 상실 관련 손익(단위:천원)

| 종속기업 | 사유 | 지배지분율 | 장부금액 | 처분이익(손실) | 손익 인식 계정과목 |

|---|---|---|---|---|---|

| ADCUS,INC | 청산 | 95% | 742,154 | (108,052) | 기타영업외수익 |

2. 재무제표 작성기준

2.1. 연결재무제표 작성기준

연결회사의 재무제표는 한국채택국제회계기준에 따라 작성되었습니다. 한국채택국제회계기준은 국제회계기준위원회(“IASB”)가 발표한 기준서, 개정서, 해석서를 대한민국이 채택한 내용을 의미합니다. 한국채택국제회계기준은 재무제표 작성시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 요구되는 부분이나 중요한 가정 및 추정이 요구되는부분은 '주석3'에서 설명하고 있습니다.

2.2. 추정과 판단

한국채택국제회계기준에 따라 연결재무제표를 작성함에 있어서 경영진은 회계정책의 적용과 보고기간 종료일 현재 보고된 자산 및 부채와 수익 및 비용의 금액에 영향을 미치는 판단, 추정 및 가정을 사용하고 있습니다. 보고기간 종료일 현재 경영진의 최선의 판단에 근거한 추정치는 이에 사용된 가정이 실제와 상이할 수 있어 실제 결과치와는 다를 수 있습니다. 연결재무제표를 작성함에 있어 경영진이 연결실체의 회계정책을 적용하기 위해 적용한 중요한 판단 및 불확실성의 추정을 위한 가정은 2013년 12월 31일로 종료된 회계기간의 연결연차재무제표에 적용한 것과 동일합니다. 연결실체가 적용한 판단 및 불확실성의 추정을 위한 가정을 도입한 것 중 중요한 내용은 다음과 같습니다.

(1) 대여금 및 수취채권에 대한 대손충당금 설정

대여금 및 수취채권에 대한 손상차손금액을 산정하기 위해 현재 채권의 연령, 과거 대손경험 및 기타 경제ㆍ산업환경요인들을 고려하여 대손발생액을 추정하고 있습니다.

(2) 비금융자산의 손상

당사는 매 보고기간말에 모든 비금융자산에 대하여 손상징후의 존재여부를 평가합니다. 비한정내용연수의 무형자산에 대해서는 매년 또는 손상징후가 있는 경우에 손상검사를 수행합니다. 기타 비금융자산에 대해서는 장부금액이 회수가능하지 않을 것이라는 징후가 있을 때 손상검사를 수행합니다. 사용가치를 계산하기 위하여 경영자는 해당 자산이나 현금창출단위로부터 발생하는 미래기대현금흐름을 추정하고 동 미래기대현금흐름의 현재가치를 계산하기 위한 적절한 할인율을 선택하여야 합니다.

(3) 이연법인세

이연법인세자산ㆍ부채의 인식과 측정은 경영진의 판단을 필요로 합니다. 특히, 이연법인세자산의 인식여부와 인식범위는 미래상황에 대한 가정과 경영진의 판단에 의해 영향을 받게 됩니다.

(4) 확정급여형 퇴직급여제도

확정급여채무는 매 보고기간말에 보험수리적 평가를 수행하여 계산되며, 이러한 보험수리적 평가방법을 적용하기 위해서는 할인율, 미래 임금상승률, 사외적립자산의 기대수익률 등에 대한 가정을 추정하는 것이 필요합니다. 퇴직급여제도는 장기간이라는 성격으로 인하여 이러한 추정에 중요한 불확실성을 포함하고 있습니다.

3. 주요 회계정책

연결재무제표의 작성에 적용된 주요한 회계정책은 아래에 제시되어 있습니다. 이러한 정책은 별도의 언급이 없는 경우 당기 및 비교표시된 전기의 연결재무제표에 동일하게 적용

되었습니다. 다만, 비교표시된 전기 재무제표의 일부 계정과목은 당기 재무제표와의 비교를 보다 용이하게 하기 위하여 당기 재무제표의 표시방법에 따라 재분류되었습니다. 이러한 재분류는 전기에 보고된 순손익이나 순자산가액에 영향을 미치지 아니합니다.

3.1. 연결회사가 채택한 제ㆍ개정 기준서

- 기업회계기준서 제1110호, 1112호 및 1027호 - 투자기업 관련 기준서(개정)

동 개정사항은 기업은 자신이 지배하고 있는 모든 종속기업을 연결하여야 한다는 기업회계기준서 제1110호 '연결재무제표'의 일반원칙에 대한 예외규정이며, 지배기업이 투자기업의 정의를 충족하는 경우 종속기업을 연결하지 않고 공정가치로 측정하여 당기손익에 반영하도록 요구하는 것을 주요 내용으로 하고 있습니다. 그리고 투자기업과 관련된 새로운 공시규정들이 기업회계기준서 제1112호 '타 기업에 대한 지분의 공시'와 제1027호 '별도재무제표'에 도입되었습니다. 한편 동 개정사항이 연결실체의 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1032호 '금융상품 : 표시'(개정)

동 개정사항은 금융자산과 금융부채의 상계 표시와 관련된 규정의 의미를 명확히 하여 상계의 권리는 미래사건에 따른 조건부여서는 안되며 약정기간 중 언제나 행사 가능하여야 하고 기업 자신과 거래상대방이 정상적인 사업과정인 경우뿐만 아니라 채무불이행, 지급불능 등인 경우에도 집행 가능하여야 한다는 것 등을 주요 내용으로 하고 있습니다. 한편 동 개정사항이 연결실체의 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1036호 '자산손상'(개정)

개정된 기준서는 기업회계기준서 제1036호에서 요구되는 공시사항에 대한 기업회계기준서 제1113호 제정으로 인한 의도하지 않은 결과를 제거하여 공시 범위를 명확히하였습니다. 또한 동 기준서에서는 기중 손상차손이나 손상차손환입을 인식한 개별 자산이나 현금창출단위의 회수가능액에 대한 추가공시를 요구하고 있습니다.

- 기업회계기준서 제1039호 '금융상품 : 인식과 측정'(개정)

동 개정사항은 법령이나 규정의 도입으로 파생상품의 원래 계약상대방을 중앙청산소또는 중앙청산소와의 청산효과를 내기 위한 거래상대방의 역할을 하는 기업으로 교체하고 일정요건을 충족하는 경우에 위험회피회계를 계속 적용하는 것을 허용하는 것을 주요 내용으로 하고 있습니다. 한편 동 개정사항이 연결실체의 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준해석서 제2121호 '부담금'(제정)

동 해석서에서는 법규에 명시된 부담금 납부를 유발하는 활동이 발생하였을 때 기업이 부담금부채를 인식하도록 명확히 하였습니다. 최소 임계치에 이르렀을 때 부담금을 납부해야 하는 의무가 유발되는 부담금의 경우 특정 최소 임계치에 도달하기 전까지 부채는 인식하지 않습니다. 동 해석서가 연결기업에 미치는 영향은 중요하지 않을 것으로 예상하고 있습니다.

위 기준서의 적용이 연결기업의 재무상태나 경영성과에 미치는 중대한 영향은 없습니다. 한편, 공표되었으나 아직 시행일이 도래하지 않아 적용되지 않은 제 개정된 기준서 및 해석서 중 연결기업이 조기 적용한 기준서 또는 해석서는 다음과 같습니다.

- 기업회계기준기준서 제1019호 종업원급여(개정)

근무연수의 경과와 무관한 기여금을 근무기간에 배분하지 않고 근무용역이 제공되는기간에 근무원가에서 차감하는 것을 허용하는 것을 주요 내용으로 하고 있습니다. 동 개정사항은 2014년 7월 1일 이후 개시하는 회계연도부터 적용될 예정입니다.

3.2. 연결

연결회사는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(가) 종속기업

종속기업은 지배회사가 재무 및 영업정책을 결정할 수 있는 능력이 있는 모든 기업(특수목적기업을 포함)이며, 일반적으로는 과반수 의결권을 보유하고 있는 경우가 해당됩니다.보고기간말 현재 행사 또는 전환가능한 잠재적 의결권의 존재 여부 및 그 영향은 지배회사가 다른 기업을 지배하고 있는지의 여부를 평가하는데 고려됩니다. 종속기업은 지배회사가 지배하게 되는 시점부터 연결에 포함되며, 지배력을 상실하는 시점부터 연결에서 제외됩니다.

연결회사의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득과 관련하여 취득일에 제공한 자산, 발행한 지분증권, 인수하거나 발생시킨 부채의 공정가치의 합으로 측정하고 있습니다. 이전대가는 조건부 대가 지급 약정으로부터 발생하는 자산 및 부채의 공정가치를 포함하고 있습니다. 사업결합으로 취득한 식별가능자산ㆍ부채및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결회사는 청산시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적지분 또는 공정가치으로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로측정합니다. 취득관련원가는 발생시 당기비용으로 인식됩니다.

이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액은 영업권으로 인식합니다. 또한, 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식합니다.

연결회사 내의 기업간에 발생하는 거래와 잔액, 수익과 비용 및 미실현이익은 제거됩니다.미실현손실은 이전된 자산의 손상 여부를 우선 고려하고 제거됩니다. 종속기업의 회계정책은 연결회사에서 채택한 회계정책을 일관성있게 적용하기 위해 차이가 나는 경우 수정되었습니다.

(나) 비지배지분

당기순손익과 기타포괄손익의 각 구성요소는 지배기업의 소유주와 비지배지분에 귀속되며, 비지배지분이 부(-)의 잔액이 되더라도 총포괄손익은 지배기업의 소유주와 비지배지분에 귀속시키고 있습니다. 또한 지배력을 상실하지 않는 종속기업에 대한 지배기업의 소유지분 변동은 자본거래로 회계처리하고 있습니다.

(다) 관계기업

관계기업은 연결회사가 유의적 영향력을 행사할 수는 있으나 지배력은 없는 모든 기업으로, 일반적으로 회사가 의결권 있는 주식의 20% 내지 50%를 소유하고 있는 피투자기업입니다. 관계기업 투자지분은 최초에 취득원가로 인식하며 지분법을 적용하여 회계처리합니다. 연결회사의 관계기업 투자금액은 취득시 식별된 영업권을 포함하며, 손상차손누계액 차감 후 금액으로 표시합니다.

관계기업 투자의 취득 이후 발생하는 관계기업의 손익에 대한 연결회사의 지분에 해당하는 금액은 당기손익으로 인식하고, 관계기업의 기타포괄손익 변동액 중 연결회사의 지분에 해당하는 금액은 기타포괄손익으로 인식합니다. 취득 후 누적변동액은 투자금액의 장부금액에서 조정합니다. 관계기업의 손실에 대한 연결회사의 지분이 기타 무담보 채권을 포함한 관계기업 투자금액과 동일하거나 이를 초과하게 되면 연결회사는 관계기업을 위해대납하였거나 의무를 부담하게 된 경우를 제외하고는 더 이상의 손실을 인식하지 않습니다.

연결회사는 매보고기간마다 관계기업 투자에 대한 객관적인 손상의 징후가 있는지를 결정하여야 합니다. 만약 객관적인 손상의 징후가 있다면 연결회사는 관계기업 투자의 회수가능액과 장부금액과의 차이를 손상차손으로 인식합니다. 동 손상차손 금액은 손익계산서 상 '관계기업에 대한 손상차손'으로 하여 별도로 표시됩니다.

연결회사와 관계기업 간의 거래에서 발생한 미실현이익은 연결회사의 관계기업에 대한 지분에 해당하는 부분을 제거하고 있습니다. 미실현손실도 그 거래가 이전된 자산이 손상되었다는 증거를 제시하지 않는 경우 동일하게 제거되고 있습니다. 관계기업의 회계정책은 연결회사의 회계정책과의 일관성을 위해 필요한 경우 변경하여 적용하고 있습니다. 연결회사의 지분율이 감소하였으나 유의적 영향력이 계속 유지되는 경우의 지분감소액은 당기손익으로 인식하고 있습니다.

3.3. 외화환산

(가) 기능통화와 보고통화

연결회사는 연결회사 내 개별기업의 재무제표에 포함되는 항목들을 각각의 영업활동이 이루어지는 주된 경제환경하에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 지배회사의 기능통화와 표시통화는 대한민국의 원화이며, 연결재무제표는 대한민국 원화로 표시되고 있습니다.

(나) 외화거래와 보고기간 말의 외화환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식하고 있습니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식합니다. 현금및현금성자산 및 차입금과 관련된 외환차이는 포괄손익계산서상 '금융수익(원가)'으로 표시됩니다. 다른 외환차이는 포괄손익계산서상 '기타이익(손실)'으로 표시됩니다.

매도가능금융상품으로 분류하는 외화표시 화폐성 유가증권의 공정가치 변동은 상각후원가의 변동으로 인한 부분과 기타 유가증권의 장부금액 변동으로 구분하며, 상각후원가의 변동부분은 당기손익으로, 기타 장부금액의 변동에서 발생한 외환차이는 기타포괄손익으로 인식하고 있습니다.

당기손익인식금융상품으로 분류하는 비화폐성 금융자산ㆍ부채의 외화환산차이는 공정가치 변동손익의 일부로 보아 당기손익으로, 매도가능지분상품의 외환차이는 공정가치 변동에 대한 기타포괄손익에 포함하여 인식하고 있습니다.

(다) 표시통화로의 환산

연결회사의 표시통화와 다른 기능통화를 가진 모든 연결회사 내 개별기업의 경영성과와 재무상태는 다음과 같은 방법으로 연결회사의 표시통화로 환산하고 있습니다.

1) 자산과 부채는 보고기간말의 마감환율로 환산하고 있습니다.

2) 수익과 비용은 해당기간 평균환율로 환산하고 있습니다. 다만, 이러한 평균환율이 거

래일의 전반적인 누적환율효과에 대한 합리적인 근사치가 아닐 경우에는 해당 거래일

의 환율로 환산하고 있습니다.

3) 위 1),2)의 환산에서 발생하는 외환차이는 기타포괄손익으로 인식하고 있습니다.

종속기업에 대한 지배력을 상실하는 경우, 자본항목으로 인식한 외환차이의 누계액은 처분손익을 인식하는 시점에 당기손익으로 재분류하고 있습니다. 해외기업의 취득에서 발생하는 영업권과 공정가치 조정액은 취득하는 회사의 자산ㆍ부채로 간주하며, 마감환율로 환산하고 있습니다.

3.4. 현금및현금성자산

현금및현금성자산은 보유중인 현금, 은행예금, 기타 취득일 현재 만기일이 3개월 이내에 도래하는 매우 유동적인 단기 투자자산을 포함하고 있습니다. 현금흐름표상의 현금은 이러한 현금및현금성자산을 의미합니다.

3.5. 금융자산

(1) 분류

연결회사는 금융자산을 그 취득목적과 성격에 따라 당기손익인식금융자산과 대여금 및 수취채권, 매도가능금융자산, 만기보유금융자산으로 분류하고 있습니다. 경영진은 최초 인식시점에서 이러한 금융상품의 분류를 결정하고 있습니다.

(가) 당기손익인식금융자산

당기손익인식금융자산은 단기매매목적의 금융상품입니다. 주로 단기간 내에 매각할 목적으로 취득한 금융상품을 당기손익인식금융자산으로 분류합니다. 또한, 위험회피회계의 대상이 아닌 파생상품이나 내재파생상품도 당기손익인식금융자산으로 분류합니다. 당기손익인식금융자산은 유동자산으로 분류하고 있습니다.

한편, 연결회사는 단기매매금융자산 외의 금융자산에 대하여 최초인식시점에 다음 중 하나 이상을 충족하는 경우 당기손익인식금융자산으로 지정할 수 있습니다.

- 그러한 지정이 서로 다른 기준에 따라 자산이나 부채를 측정하거나, 그에 따른 평가손익 등을 인식함으로써 발생할 수 있는 인식과 측정상의 불일치를 제거하거나 상당히 감소 시킬 수 있는 경우

- 금융자산이 연결회사의 문서화된 위험관리나 투자전략에 따라, 금융상품집합 (금융자산 , 금융부채 또는 금융자산과 금융부채의 조합으로 구성된 집합)의 일부를 구성하고 그 정보를 내부적으로 제공하는 경우

- 금융자산에 하나 또는 그 이상의 내재파생금융상품을 포함하고 있고, 기업회계기준서 제1039호 '금융상품: 인식과 측정'에 따라 당기손익인식금융자산 지정이 허용되는 복합 계약인 경우

(나) 대여금 및 수취채권

대여금 및 수취채권은 지급금액이 확정되었거나 결정가능하며 활성시장에서 거래되지 않는 비파생금융자산입니다. 보고기간말 기준으로 만기가 12개월을 초과하는 경우에는 비유동자산으로 분류하며 이외의 경우 유동자산으로 분류하고 있습니다. 연결회사의 대여금및 수취채권은 재무상태표에 '현금및현금성자산', '단기금융상품', '매출채권', '기타수취채권' 및 '기타금융자산'으로 분류되어 있습니다.

(다) 만기보유금융자산

만기보유금융자산은 만기가 고정되었고 지급금액이 확정되었거나 결정가능한 비파생금융자산으로서, 연결회사가 만기까지 보유할 적극적인 의도와 능력이 있는 경우의 금융자산이며, 재무상태표에 '기타금융자산'으로 분류되어 있습니다. 만약 연결회사가 중요하지 아니한 금액 이상의 만기보유금융자산을 매각하는 경우 전체 분류는 훼손되어 매도가능금융자산으로 분류변경됩니다. 만기보유금융자산은 보고기간말 현재 12개월 이내에 만기가 도래하는 경우는 유동자산으로, 이외의 경우 비유동자산으로 분류됩니다.

(라) 매도가능금융자산

매도가능금융자산은 매도가능금융자산으로 지정하거나, 다른 범주에 포함되지 않은 비파생금상품입니다. 매도가능금융자산은 보고기간말 기준으로 12개월 이내에 만기가 도래하거나 경영진이 처분할 의도가 있는 경우가 아니면 비유동자산으로 분류됩니다.

(2) 인식과 측정

금융자산의 정형화된 매매거래는 매매일에 인식하고 있습니다. 당기손익인식금융자산을 제외한 모든 금융자산은 최초 인식시점의 공정가치에 거래원가를 가산하여 인식하고 있습니다. 당기손익인식금융자산의 경우에는 최초에 공정가치로 인식하고 거래원가는 포괄손익계산서에 비용처리하고 있습니다. 매도가능금융자산과 당기손익인식금융자산은 후속적으로 공정가치로 측정하고 있습니다. 대여금 및 수취채권과 만기보유금융자산은 유효이자율법을 적용하여 상각후원가로 측정하고 있습니다.

당기손익인식금융자산의 공정가치 변동에 따른 손익은 발생기간에 포괄손익계산서상 '기타이익(손실)'으로 표시됩니다. 당기손익인식금융자산의 배당수익은 연결회사의 배당에 대한 권리가 확정되는 시점에 '기타이익'으로 포괄손익계산서에 인식하고 있습니다.

매도가능금융자산으로 분류된 화폐성 및 비화폐성 증권의 공정가치 변동은 기타포괄손익에 계상하고 있습니다. 매도가능금융자산을 처분하거나 손상차손을 인식하는 때, 자본에 인식된 누적 공정가치 조정금액은 '기타이익(손실)'으로 포괄손익계산서에 표시하고 있습니다.

유효이자율법을 적용하여 계산한 매도가능금융자산 및 만기보유금융자산의 이자는 '금융수익'으로 포괄손익계산서에 인식되며, 매도가능금융자산의 배당금은 연결회사의 배당금 수취 권리가 확정되는 시점에 '기타수익'으로 인식하고 있습니다.

(3) 상계

금융자산과 금융부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계 권리를 현재 보유하고 있고 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있는 경우 상계하고 재무상태표에 순액으로 표시됩니다.

(4) 제거

금융자산은 그 현금흐름을 수취할 계약상 권리가 소멸한 경우 또는 이러한 권리를 양도하고 대부분의 위험과 보상을 이전하거나 위험과 보상의 대부분을 보유하지도 이전하지도 않으면서 해당 금융자산을 통제하고 있지 않은 경우 제거됩니다.

연결회사가 매출채권의 할인 및 팩토링 거래에서 제공한 담보(매출채권 등)는 채무자의 채무불이행시의 소구조건 등으로 대부분의 위험과 보상을 연결회사가 보유하므로 금융자산의 제거요건을 충족하지 않아 제거되지 않았습니다. 이러한 거래에서 인식된 금융부채는 재무상태표에 '차입금'으로 분류되어 있습니다.

(5) 금융자산의 손상

(가) 상각후원가로 측정하는 자산

연결회사는 금융자산 또는 금융자산집합의 손상 발생에 대한 객관적인 증거가 있는지를 매 보고기간말에 평가합니다. 금융자산 또는 금융자산 집합은 최초인식 후 하나 이상의 사건('손상사건')이 발생한 결과 손상되었다는 객관적인 증거가 있으며 손상사건이 신뢰성 있게추정할 수 있는 금융자산의 추정미래현금흐름에 영향을 미친 경우에는 손상차손을 인식하고 있습니다. 연결회사는 금융자산이 손상되었다는 객관적인 증거를 판단하는데 사용하는 기준은 다음을 포함합니다.

- 금융자산의 발행자나 지급의무자의 유의적인 재무적 어려움

- 이자지급이나 원금상환의 불이행이나 지연과 같은 계약 위반

- 차입자의 재무적 어려움에 관련된 경제적 또는 법률적 이유로 인한 당초 차입조건의 불가피한 완화

- 차입자의 파산이나 기타 재무구조조정의 가능성이 높은 상태가 됨

- 재무적 어려움으로 당해 금융자산에 대한 활성시장의 소멸

- 금융자산의 집합에 포함된 개별 금융자산의 추정미래현금흐름의 감소를 식별할 수는 없 지만, 최초 인식 후 당해 금융자산 집합의 추정미래현금흐름에 측정가능한 감소가 있다 는 것을 시사하는 다음과 같은 관측가능한 자료

① 금융자산의 집합에 포함된 차입자의 지급능력의 악화

② 금융자산의 집합에 포함된 자산에 대한 채무불이행과 상관관계가 있는 국가나 지 역의 경제상황

손상차손은 당해 자산의 장부금액과 최초의 유효이자율로 할인한 추정미래현금흐름의 현재가치의 차이로 측정합니다(아직 발생하지 아니한 미래의 대손은 제외함). 손상차손은 당해 자산의 장부금액에서 차감하고 당기손익으로 인식합니다. 금융자산이 변동이자율인 경우 손상차손을 측정하는 할인율은 계약에 따라 결정된 현재의 유효이자율입니다. 연결회사는 관측가능한 시장가격을 사용한 금융상품의 공정가치에 근거하여 손상차손을 측정할 수 있습니다. 후속기간 중 손상차손의 금액이 감소하고 그 감소가 손상을 인식한 후에 발생한 사건과 객관적으로 관련된 경우(예: 채무자의 신용등급 향상)에는 이미 인식한 손상차손을 직접 환입하여 당기손익으로 인식하고 있습니다.

(나) 매도가능금융자산

연결회사는 금융자산 또는 금융자산의 집합의 손상 발생에 대한 객관적인 증거가 있는지를 매 보고기간말에 평가합니다. 채무상품의 경우 상기 1)에서 언급한 기준에 근거한 회계처리를 합니다. 매도가능금융자산으로 분류한 지분상품의 경우, 그 공정가치가 원가 이하로 유의적 또는 지속적으로 하락하는 경우는 손상이 발생하였다는 객관적인 증거가 됩니다. 매도가능금융자산에 대해 손상발생의 객관적인 증거가 있는 경우, 취득원가와 현재 공정가치의 차이를 기타포괄손익으로 인식한 누적손실 중 이전 기간에 이미 당기손익으로인식한 손상차손을 제외한 부분을 자본에서 재분류 조정하여 당기손익으로 인식합니다. 매도가능지분상품에 대하여 당기손익으로 인식한 손상차손은 당기손익으로 환입하지 아니합니다. 매도가능채무상품의 공정가치가 증가하고 그 증가가 손상차손을 인식한 후에 발생한사건과 객관적으로 관련된 경우에는 환입하여 당기손익으로 인식합니다.

3.6. 매출채권

매출채권은 정상적인 영업과정에서 판매된 재화 및 제공된 용역과 관련하여 고객으로부터수취할 금액입니다. 매출채권의 회수가 1년 이내에 예상되는 경우 유동자산으로 분류하고그렇지 아니한 경우 비유동자산으로 분류합니다. 매출채권은 최초에 공정가치로 인식하며단기채권으로서 이자수익의 인식이 중요하지 않은 경우를 제외하고는 유효이자율을 적용한 상각후원가에 대손충당금을 차감한 금액으로 측정하고 있습니다.

3.7. 재고자산

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정하고 있습니다. 원가는 미착품을 제외하고는 평균법에 따라 결정하고 있습니다. 재고자산의 취득원가는 매입원가, 전환원가 및 재고자산을 이용가능한 상태로 준비하는데 필요한 기타 원가를 포함하고 있습니다. 순실현가능가치는 정상적인 영업과정의 예상판매가격에서 예상되는 추가완성원가와 판매비용을 차감한 금액입니다.

매출원가는 재고자산 판매에 따른 수익을 인식하는 기간에 재고자산의 장부금액으로인식하며, 재고자산을 순실현가능가치로 감액한 평가손실과 모든 감모손실은 감액이나 감모가발생한 기간의 비용으로 인식하고 있습니다. 또한 재고자산의 순실현가능가치의 상승으로인한 재고자산평가손실의 환입은 환입이 발생한 기간의 비용으로 인식된 재고자산의 매출원가에서 차감하고 있습니다.

3.8. 유형자산

유형자산은 역사적원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시하고 있습니다. 역사적원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다. 유형자산의 원가는 당해 자산의 매입 또는 건설과 직접적으로 관련되어 발생한 지출로서 경영진이 의도하는 방식으로 자산을 가동하는데 필요한 장소와 상태에 이르게 하는 데 직접 관련되는 원가와 자산을 해체, 제거하거나 부지를 복구하는 데 소요될 것으로 최초에 추정되는 원가를포함하고 있습니다.

후속원가는 자산으로부터 발생하는 미래경제적효익이 유입될 가능성이 높으며, 그 원가를신뢰성 있게 측정할 수 있는 경우에 한하여 자산의 장부금액에 포함하거나 적절한 경우 별도의 자산으로 인식하고 있으며, 대체된 부분의 장부금액은 제거하고 있습니다. 한편 일상적인 수선유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

토지는 감가상각을 하고 있지 아니하며, 그 외의 유형자산은 취득원가에서 건물의 경우 40년, 기타 유형자산의 경우 4년의 추정내용연수에 따라 정액법에 의해 산정된 감가상각누계액을 차감하여 재무상태표에 표시하고 있습니다. 유형자산을 구성하는 일부의 원가가 당해 유형자산의 전체원가에 비교하여 중요하다면, 해당 유형자산을 감가상각할 때 그 부분은 별도로 구분하여 감가상각하고 있습니다. 유형자산의 감가상각방법, 잔존가치 및 내용연수는 매 보고기간말에 재검토하고 있으며, 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

유형자산을 처분하거나 사용이나 처분을 통한 미래경제적효익이 기대되지 않을 때 해당 유형자산의 장부금액을 재무상태표에서 제거하고 있습니다. 유형자산의 제거로 인하여 발생하는 손익은 순매각금액과 장부금액의 차이로 결정하고 있으며, 해당 유형자산이 제거되는 시점에 당기손익으로 인식하고 있습니다.

3.9. 차입원가

적격자산을 취득 또는 건설하는데 발생한 차입원가는 해당 자산을 의도된 용도로 사용할 수 있도록 준비하는 기간 동안 자본화하고 있습니다. 적격자산이란 의도된 용도로 사용하거나 판매가능한 상태가 될 때까지 상당한 기간을 필요로 하는 자산을 말합니다. 적격자산을 취득하기 위한 특정 목적으로 차입한 차입금의 일시적 운용에서 방생한 투자수익은 당 회계기간 동안의 자본화 가능 차입원가에서 차감하고 있습니다. 기타 차입원가는 발생기간에 비용으로 인식하고 있습니다.

3.10. 정부보조금

정부보조금은 보조금의 수취와 정부보조금에 부가된 조건의 준수에 대한 합리적인 확신이있을 때 인식하고 있습니다.

자산관련보조금은 자산의 장부금액을 계산할 때 차감하여 표시하고 있으며, 관련 자산의 내용연수에 걸쳐 감가상각비를 감소시키는 방식으로 회계처리하고 있습니다.

수익관련보조금은 이연하여 정부보조금의 교부 목적과 관련된 비용에서 차감하여 표시하고 있으며, 이미 발생한 비용이나 손실에 대한 보전 또는 향후 관련원가의 발생 없이 연결회사에 제공되는 즉각적인 금융지원으로 수취하는 정부보조금은 수취할 권리가 발생하는 기간에 당기손익으로 인식하고 있습니다.

3.11. 무형자산

(가) 개별취득하는 무형자산

내용연수가 유한한 개별 취득하는 무형자산은 취득원가에서 상각누계액과 손상차손누계액을 차감한 금액으로 인식하며, 추정내용연수에 걸쳐 정액법으로 상각비를 계상하고 있습니다. 무형자산의 내용연수 및 상각방법은 매 보고기간종료일에 재검토하고 있으며, 이를 변경하는것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.내용연수가 비한정인 개별 취득하는 무형자산은 취득원가에서손상차손누계액을 차감한 금액으로 인식합니다.

(나) 내부적으로 창출한 무형자산 - 연구 및 개발원가

연구활동에 대한 지출은 발생한 기간에 비용으로 인식하고 있습니다. 개발활동(또는 내부프로젝트의 개발단계)과 관련된 지출은 해당 개발계획의 결과가 새로운 제품의 개발이나 실질적 기능 향상을 위한 것이며 연결회사가 그 개발계획의 기술적, 상업적 달성가능성이 높고소요되는 자원을 신뢰성있게 측정가능한 경우에만 무형자산으로 인식하고 있습니다.

내부적으로 창출한 무형자산의 취득원가는 그 무형자산이 위에서 기술한 인식조건을 최초로 충족시킨 시점 이후에 발생한 지출의 합계이며, 내부적으로 창출한 무형자산으로 인식되지 않는 개발원가는 발생시점에 비용으로 인식하고 있습니다. 내부적으로 창출한 무형자산은 최초 인식 후에 취득원가에서 상각누계액과 손상차손누계액을 차감한 금액으로 표시하고 있습니다.

(다) 사업결합으로 취득한 무형자산

사업결합으로 취득하고 영업권과 분리하여 인식한 무형자산의 취득원가는 취득일의 공정가치로 측정하고, 최초 인식 후에 사업결합으로 취득한 무형자산은 취득원가에서 상각누계액과 손상차손누계액을 차감한 금액으로 표시하고 있습니다.

(라) 무형자산의 제거

무형자산을 처분하거나 사용이나 처분을 통한 미래경제적효익이 기대되지 않을 때 해당 무형자산의 장부금액을 재무상태표에서 제거하고 있습니다. 무형자산의 제거로인하여 발생하는 손익은 순매각금액과 장부금액의 차이로 결정하고 있으며, 해당 무형자산이 제거되는 시점에 당기손익으로 인식하고 있습니다.

연결회사는 무형자산에 대해서 다음의 추정 경제적 내용연수 동안 정액법으로 상각하고 있습니다.

| 구 분 | 내용연수 |

|---|---|

| 산업재산권 | 10년 |

| 기타의무형자산 | 4년 |

3.12. 영업권을 제외한 유ㆍ무형자산의 손상

영업권을 제외한 유ㆍ무형자산은 자산손상을 시사하는 징후가 있는지를 매 보고기간말마다 검토하고 있으며, 자산손상을 시사하는 징후가 있는 경우에는 손상차손금액을 결정하기 위하여 자산의 회수가능액을 추정하고 있습니다. 연결회사는 개별 자산별로 회수가능액을 추정하고 있으며, 개별자산의 회수가능액을 추정할 수 없는 경우에는 그 자산이 속하는 현금창출단위의 회수가능액을 추정하고 있습니다. 공동자산은 합리적이고 일관된 배분기준에 따라 개별 현금창출단위에 배분하며, 개별 현금창출단위로 배분할 수 없는 경우에는 합리적이고 일관된 배분기준에 따라 배분될 수 있는 최소 현금창출단위집단에 배분하고 있습니다.

비한정내용연수를 가진 무형자산 또는 아직 사용할 수 없는 무형자산은 자산손상을 시사하는 징후와 관계없이 매년 손상검사를 실시하고 있습니다. 회수가능액은 개별 자산 또는 현금창출단위의 순공정가치와 사용가치 중 큰 금액으로 측정하며, 자산(또는 현금창출단위)의 회수가능액이 장부금액에 미달하는 경우에는 자산(또는 현금창출단위)의 장부금액을 회수가능액으로 감소시키고 감소된 금액은 당기손익으로 인식하고 있습니다.

과거기간에 인식한 손상차손을 환입하는 경우 개별자산(또는 현금창출단위)의 장부금액은 수정된 회수가능액과 과거기간에 손상차손을 인식하지 않았다면 현재 기록되어 있을 장부금액 중 작은 금액으로 결정하고 있으며, 해당 손상차손환입은 즉시 당시손익으로 인식하고 있습니다.

3.13. 비금융자산의 손상

비한정내용연수를 가진 자산은 상각하지 않고 매년 손상검사를 실시하고 있습니다. 상각하는 자산의 경우는 매 보고기간말에 장부금액이 회수가능하지 않을 수도 있음을 나타내는 환경의 변화나 사건이 있다면 손상검사를 수행하고 있습니다. 손상차손은 회수가능액을 초과하는 장부금액만큼 인식하고 있으며, 손상된 자산의 기능과 일관된 비용항목으로 계상합니다. 회수가능액은 순공정가치와 사용가치 중 큰 금액으로 결정하고 있습니다. 손상을 측정하기 위한 목적으로 자산은 별도로 식별 가능한 현금흐름을 창출하는 가장 하위 수준의 집단(현금창출단위)으로 그룹화하고 있습니다. 손상차손을 인식한 비금융자산은 매 보고기간말에 손상차손의 환입가능성을 검토하고 있습니다.

3.14. 금융부채

(가) 당기손익인식금융부채

당기손익인식금융부채는 단기매매목적의 금융상품입니다. 주로 단기간 내에 재매입할 목적으로 부담하는 금융부채를 당기손익인식금융부채로 분류합니다. 또한, 위험회피회계의 대상이 아닌 파생상품이나 내재파생상품을 포함한 금융상품으로부터 분리된 파생상품도 당기손익인식금융부채로 분류합니다.

(나) 상각후원가로 측정하는 금융부채

연결회사는 당기손익인식금융부채, 금융보증계약, 금융자산의 양도가 제거조건을 충족하지 못하는 경우에 발생하는 금융부채를 제외한 모든 비파생금융부채를 상각후원가로측정하는 금융부채로 분류하고 있으며, 재무상태표에 '매입채무', '차입금', '금융보증부채' 및 '기타지급채무'로 분류하고 있습니다. 상각후원가로 측정하는 금융부채는 보고기간말 현재 1년이내에 만기가 도래하는 부채는 유동부채로, 이외의 부채는 비유동부채로 분류됩니다.

3.15. 매입채무

매입채무는 정상적인 영업과정에서 공급자로부터 취득한 재화 및 제공받은 용역과 관련하여 지급할 의무가 있는 금액입니다. 매입채무의 지급이 1년 이내에 예상되는 경우 유동부채로 분류하고, 그렇지 아니한 경우 비유동부채로 분류합니다. 매입채무는 최초에 공정가치로 인식하며, 이자비용의 인식이 중요하지 아니한 단기채무를 제외하고는 유효이자율법을 사용한 상각후원가로 측정하고 있습니다.

3.16. 차입금

차입금은 최초에 거래비용을 차감한 순공정가치로 인식하며, 후속적으로 상각후원가로 측정하고 있습니다. 거래비용 차감 후 수취한 금액과 상환금액의 차이는 유효이자율법으로 상각하여 차입기간 동안 포괄손익계산서에 인식하고 있습니다. 차입금은 연결회사가 보고기간말 이후 12개월 이상 결제를 이연할 수 있는 무조건적인 권리를 가지고 있지 않는 한 유동부채로 분류하고 있습니다.

3.17. 금융보증부채

금융보증계약은 채무상품의 최초 계약조건이나 변경된 계약조건에 따라 지급기일에 특정 채무자가 지급하지 못하여 보유자가 입은 손실을 보상하기 위해 특정 금액을 지급하여야 하는 계약입니다. 금융보증계약은 최초 인식시 공정가치로 측정하며, 최초 인식 이후에는 다음 중 큰 금액으로 측정하고 있습니다.

- 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산'에 따라 결정된 금액

- 최초인식금액에서 기업회계기준서 제1018호 '수익'의 인식기준에 따라 인식한 상각누계 액을 차감한 금액

3.18. 당기법인세 및 이연법인세

법인세비용은 당기법인세와 이연법인세로 구성됩니다. 법인세는 기타포괄손익이나 자본에 직접 인식된 항목과 관련된 금액을 제외하고는 당기손익으로 인식합니다. 기타포괄손익이나 자본의 특정 항목과 관련된 경우에는 해당 법인세를 각각 기타포괄손익이나 자본에서 직접 부가하거나 차감하여 인식합니다.

경영진은 적용 가능한 세법 규정이 해석에 의존하는 경우 연결회사가 세무 보고를 위해 취한 입장을 주기적으로 평가하고 과세당국에 지급할 것으로 예상되는 금액은 충당부채로 계상하고 있습니다.

이연법인세는 자산과 부채의 장부금액과 세무기준액의 차이로 정의되는 일시적차이에 대하여 장부금액을 회수하거나 결제할 때의 예상 법인세효과로 인식하고 있습니다. 다만, 사업결합 이외의 거래에서 자산, 부채를 최초로 인식할 때 발생하는 이연법인세자산과 부채는 그 거래가 회계이익이나 과세소득에 영향을 미치지 않는다면 인식하지 아니하고 있습니다. 이연법인세는 관련 이연법인세자산이 실현되고 이연법인세부채가 결제될 때 적용될 것으로 예상되는 보고기간말에 제정되었거나 실질적으로제정될 세율과 세법을 적용하여 결정하고 있습니다.

이연법인세자산은 차감할 일시적차이가 사용될 수 있는 미래 과세소득의 발생가능성이 높은 경우에 인식하고 있습니다.

종속기업 및 관계기업에 대한 투자자산과 조인트벤처 투자지분과 관련된 가산할 일시적차이에 대하여 연결회사가 소멸시점을 통제할 수 있고 예측가능한 미래에 일시적차이가 소멸하지 않을 가능성이 높은 경우를 제외하고 이연법인세부채를 인식하고 있습니다. 또한 이들 자산으로부터 발생하는 차감할 일시적차이에 대하여 일시적차이가 예측가능한 미래에 소멸할 가능성이 높고 일시적차이가 사용될 수 있는 과세소득이 발생할 가능성이 높은 경우에만 이연법인세자산을 인식하고 있습니다.

이연법인세자산과 부채는 당기법인세자산과 당기법인세부채를 상계할 수 있는 법적으로 집행가능한 권리를 가지고 있고, 이연법인세자산과 부채가 동일한 과세당국에 의해서 부과되는 법인세와 관련이 있는 경우에 상계하여 인식하고 있습니다.

3.19. 퇴직급여

퇴직급여제도는 연령, 근속연수나 급여수준 등의 요소에 의해 종업원이 퇴직할 때 지급받을 퇴직금의 금액을 확정하고 있습니다. 퇴직급여제도와 관련하여 재무상태표에 계상된 '퇴직급여부채'는 보고기간말 현재 퇴직급여채무의 현재가치에 사외적립자산의 공정가치를 차감한 금액입니다. 퇴직급여채무는 예측단위적립방식에 따라 산정되며 퇴직급여채무의 현재가치는 급여가 지급될 통화로 표시되고 관련 퇴직급여채무의 지급시점과 만기가 유사한 우량회사채의 시장수익율로 기대미래현금유출액을 할인하여 산정하고 있습니다.

보험수리적 가정의 변경 및 보험수리적 가정과 실제로 발생한 결과의 차이로 인해 발생하는 보험수리적손익은 발생한 기간의 기타포괄손익으로 인식하고 있습니다.

3.20. 수익인식

수익은 연결회사의 통상적인 활동에서 발생하는 재화의 판매에 대하여 받았거나 받을 대가의 공정가치로 구성되어 있습니다. 수익은 부가가치세, 반품 및 할인액을 차감한 순액으로 표시하고 있습니다.

연결회사는 수익금액을 신뢰성 있게 측정할 수 있고, 미래의 경제적 효익이 회사에 유입될가능성이 높으며, 다음에서 설명하고 있는 회사의 활동별 특정 요건을 충족하는 경우에 수익으로 인식하고 있습니다.

(가) 재화의 판매

연결회사는 재화의 판매에 대하여 재화의 소유에 따른 유의적인 위험과 보상이 구매자에게 이전되고, 판매된 재화의 소유권과 결부된 통상적 수준의 관리상 지속적 관여를 하지 않을 뿐만 아니라 효과적인 통제를 하지도 아니하며, 수익금액 및 거래와 관련하여 발생했거나 발생할 원가를 신뢰성있게 측정할 수 있고, 거래와 관련된 경제적효익의 유입가능성이 높을 때 수익을 인식하고 있습니다.

(나) 용역의 제공

연결회사는 용역의 제공으로 인한 수익은 수익금액과 진행률을 신뢰성있게 측정할 수 있고, 경제적효익의 유입가능성이 높으며, 이미 발생한 원가 및 거래의 완료를 위한 원가를 신뢰성있게 측정할 수 있을 때 그 거래의 진행률에 따라 인식하고 있습니다. 다만, 용역제공거래의 성과를 신뢰성 있게 추정할 수 없는 경우에는 인식된 비용의 회수가능한 범위 내에서의금액만을 수익으로 인식하고 있습니다.

(다) 로열티 수입

로열티수익은 관련된 계약의 경제적실질을 반영하여 발생기준에 따라 인식하고 있습니다.

(라) 배당금수익과 이자수익

투자로부터 발생하는 배당금수익은 배당금을 받을 권리가 확정되는 시점에 인식하고 있습니다. 이자수익은 시간의 경과에 따라 유효이자율법으로 인식하고 있습니다. 유효이자율은 금융자산의 예상만기에 걸쳐 수취할 미래현금의 현재가치를 순장부금액과 일치시키는 이자율입니다.

3.21. 주식기준보상약정

종업원과 유사용역제공자에게 부여한 주식결제형주식기준보상은 부여일에 지분상품의 공정가치로 측정하고 있습니다.

부여일에 결정되는 주식결제형주식기준보상거래의 공정가치는, 가득될 지분상품에 대한 연결회사의 추정치에 근거하여 가득기간에 걸쳐 정액기준으로 비용화됩니다. 각 보고기간 말에 연결회사는 가득될 것으로 기대되는 지분상품의 수량에 대한 추정치를 수정하고 있습니다. 최초 추정에 대한 수정치의 효과는 누적비용이 수정치를 반영하도록 잔여 가득기간 동안에 걸쳐 당기 손익으로 인식하고 기타불입자본에 반영하고 있습니다.

재화의 취득시점 또는 거래상대방이 용역을 제공한 날에 부여된 지분상품의 공정가치로 측정하는 경우와 같이 공정가치를 신뢰성 있게 측정할 수 없는 경우를 제외하고는, 종업원외의 다른 당사자에게 부여한 주식결제형주식기준보상은 제공받은 재화와 용역의 공정가치로 측정하고 있습니다.

현금결제형주식기준보상의 경우 제공받은 재화나 용역의 대가에 해당하는 부채를 최초에 공정가치로 인식하고 있습니다. 부채가 결제되기전 매 보고기간 말과 결제시점에 부채의 공정가치는 재측정되고 공정가치변동액은 해당기간에 당기손익으로 인식하고 있습니다.

3.22. 중요한 회계적판단, 추정 및 가정

연결회사의 경영자는 재무제표 작성시 수익, 비용, 자산 및 부채에 대한 보고금액과 우발부채에 대한 주석 공시 사항에 영향을 미칠 수 있는 판단, 추정 및 가정을 하여야 합니다. 여기에는 유형, 무형자산의 장부가액, 매출채권, 재고자산, 이연법인세자산 및 개발비에 대한 평가 등과 확정급여부채의 현재가치 계산 등이 포함됩니다. 그러나 이러한 추정 및 가정의 불확실성은 향후 영향받은 자산 및 부채의 장부금액에 중요한 조정을 유발할 수 있습니다.

3.23. 영업부문

연결회사의 영업부문은 수익을 창출하고 비용을 발생시키는 사업활동을 영위하는 식별 가능한 구성단위로서 부문에 배분될 자원에 대한 의사결정과 성과평가를 위하여 최고 영업의사결정자가 주기적으로 검토하는 내부 보고자료에 기초하여 반도체(상품)의 유통을 담당하고 있는 반도체사업부와 당사가 자체적으로 보유하고 있는 기술이 탑재되어 있는 반도체 및 IP의 판매, 반도체설계용역을 담당하고 있는 SOC사업부, 차량디지털운행기록계(TDS-1)의 판매와 설치 및 SI사업을 담당하고 있는 IT융합사업부로 구분하고 있습니다.

4. 현금 및 현금성자산 :

보고기간종료일 현재 현금및현금성자산의 내역은 다음과 같습니다(단위:천원).

| 구 분 | 연 이자율(%) | 제19기말 | 제18기말 |

|---|---|---|---|

| 현금및현금성자산 | |||

| 현 금 | - | 500 | 742 |

| 보통예금 | 0.1 | 2,587,251 | 3,673,029 |

| 합 계 | 2,587,751 | 3,673,771 |

5. 기타유동금융자산 :

보고기간종료일 현재 기타유동금융자산으로 표시되는 금융상품의 내역은 다음과같습니다(단위:천원).

| 구분 | 계정과목 | 이자율(%) | 제19기말 | 제18기말 |

|---|---|---|---|---|

| 단기대여금 및 수취채권 |

단기대여금(*1) | 10,000 | 9,234 | |

| 소 계 | 10,000 | 9,234 | ||

| 단기금융상품 | 정기예금(*2) | 0.4~0.9% | - | 316,590 |

| 소 계 | - | 316,590 | ||

| 총 계 | 10,000 | 325,824 | ||

(*1) 연결회사의 관계회사인 ㈜케이아이웍스에 제공한 단기대여금입니다(주석 28참조).

(*2) 보고기간 종료일 현재 사용이 제한된 예적금은 없습니다. 단, 전기말에는 정기예금 3 16,590천원이 종속기업의 채무보증을 위하여 담보로 제공되어 있었습니다.

6. 기타유동비금융자산 :

보고기간종료일 현재 기타유동비금융자산으로 표시되는 자산의 내역은 다음과 같습니다(단위:천원).

| 구분 | 제19기말 | 제18기말 |

|---|---|---|

| 선급부가가치세 | - | 30,089 |

| 기타 | - | 1 |

| 합계 | - | 30,090 |

7. 매출채권 및 기타채권 :

(1) 보고기간종료일 현재 매출채권 및 기타채권으로 표시되는 채권의 내역은 다음과 같습니다(단위:천원).

| 구분 | 제19기말 | 제18기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 매출채권 | 2,049,155 | - | 3,437,898 | - |

| 미수금 | 564,871 | - | 11,990 | - |

| 미수수익 | - | - | 748 | - |

| 보증금 | - | 12,066 | - | 7,066 |

| 선급금 | 54,081 | - | 97,511 | - |

| 선급비용 | 122,310 | - | 49,441 | - |

| 합 계 | 2,790,416 | 12,066 | 3,597,588 | 7,066 |

상기 채권은 대손충당금 및 국고보조금을 차감한 순액입니다.

(2) 보고기간종료일 현재 대손충당금의 변동내역은 다음과 같습니다(단위:천원).

| 구분 | 제19기말 | 제18기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 기초 | 51,445 | - | 21,179 | - |

| 대손처리 | 100 | - | - | - |

| 대손설정(환입) | 217,284 | - | 30,266 | - |

| 기말 | 268,629 | - | 51,445 | - |

(3) 보고기간종료일 현재 연체되었으나, 손상되지 않은 매출채권의 약정회수기일 기준 연령분석은 다음과 같습니다(단위:천원).

| 구 분 | 제19기말 | 제18기말 |

|---|---|---|

| 만기미도래 | 2,002,769 | 2,314,340 |

| 만기경과 미손상금액: | ||

| 30일이내 | 4,457 | 791,475 |

| 30일 ~ 60일 | 5,746 | 170,954 |

| 60일이상 | 44,083 | 171,750 |

| 소계 | 54,285 | 1,134,179 |

| 손상채권 | 260,729 | 40,824 |

| 합계 | 2,317,783 | 3,489,343 |

상기 매출채권은 대손충당금 차감 전 총액입니다.

8. 재고자산 :

(1) 보고기간종료일 현재 연결회사의 재고자산 내역은 다음과 같습니다(단위:천원).

| 구분 | 제19기말 | 제18기말 | ||||

|---|---|---|---|---|---|---|

| 취득원가 | 평가손실 충당금 |

장부가액 | 취득원가 | 평가손실 충당금 |

장부가액 | |

| 상품 | 2,754,703 | (651,590) | 2,103,113 | 4,128,196 | (428,542) | 3,699,654 |

| 제품 | 679,079 | (88,512) | 590,567 | 520,267 | (78,751) | 441,516 |

| 원재료 | 317,097 | - | 317,097 | 180,762 | - | 180,762 |

| 재공품 | 218,400 | - | 218,400 | 134,326 | - | 134,326 |

| 합계 | 3,969,278 | (740,102) | 3,229,176 | 4,963,551 | (507,293) | 4,456,258 |

(2) 보고기간 중 매출원가에 포함된 상품, 제품, 원재료 및 재공품의 변동과 순재고자산평가손실(환입)은 다음과 같습니다(주석19참조, 단위:천원).

| 구 분 | 당기 | 전기 |

|---|---|---|

| 비용으로 인식한 재고자산(매출원가) | 20,947,948 | 33,392,842 |

| 재고자산평가손실(환입) | 232,809 | 28,518 |

| 재화의 판매로 인한 매출원가 | 21,180,757 | 33,421,359 |

9. 지분법적용 투자지분 :

(1) 보고기간종료일 현재 연결회사의 관계기업 투자내역은 다음과 같습니다(단위 : 천원).

| 회사명 | 소재지 | 결산일 | 주요사업 | 제19기말 | 제18기말 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 지분율 | 취득원가 | 순자산가액 | 장부가액 | 지분율 | 취득원가 | 순자산가액 | 장부가액 | ||||

| (주)케이아이웍스 | 대한민국 | 12월31일 | 의료기기 제조 및 도,소매업 |

35.97% | 1,000,000 | 97,825 | 97,825 | 35.97% | 1,000,000 | 215,340 | 215,340 |

| 합 계 | 1,000,000 | 97,825 | 97,825 | 1,000,000 | 215,340 | 215,340 | |||||

(2) 보고기간 중 연결회사의 관계회사 투자지분 변동내역은 다음과 같습니다(단위:천원).

| 회사명 | 당 기 | 전 기 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 기초 | 취득(처분) | 평가손익 | 기타자본변동 | 기말 | 기초 | 취득(처분) | 평가손익 | 기타자본변동 | 기말 | |

| (주)케이아이웍스 | 215,340 | - | (117,515) | - | 97,825 | 364,829 | - | (149,489) | - | 215,340 |

| (주)대신전자기술(*) | - | - | - | - | - | 50,000 | (112,421) | 62,421 | - | - |

| 합 계 | 215,340 | - | (117,515) | - | 97,825 | 414,829 | (112,421) | (87,068) | - | 215,340 |

(*) 지배회사는 전기중 (주)대신전자기술의 지분증권 전부를 매각하여, 전기말 지분법적 용 투자기업에서 제외되었습니다.

(3) 보고기간 중 지분법 평가내역은 다음과 같습니다(단위 : 천원).

| 회사명 | 당 기 | 전 기 | ||||||

|---|---|---|---|---|---|---|---|---|

| 지분법손익 | 지분법자본변동 | 기타증감액(*) | 합계 | 지분법손익 | 지분법자본변동 | 기타증감액 | 합계 | |

| (주)케이아이웍스 | (117,515) | - | - | (117,515) | (149,489) | - | - | (149,489) |

| (주)대신전자기술 | - | - | - | - | 62,421 | - | (62,421) | - |

| 합 계 | (117,515) | - | - | (117,515) | (87,068) | - | (62,421) | (149,489) |

(*) 기타증감액은 취득, 처분, 손상차손으로 인한 변동 등으로 구성되어 있습니다.

(4) 관계기업의 보고기간종료일의 요약 재무정보는 다음과 같습니다(단위 : 천원).

가) 당기말

| 기업명 | 유동자산 | 비유동자산 | 유동부채 | 비유동부채 | 수익 | 계속영업손익 | 당기순손익 | 총포괄손익 |

|---|---|---|---|---|---|---|---|---|

| (주)케이아이웍스 | 218,695 | 374,513 | 241,006 | 10,000 | 195,805 | (499,230) | (484,172) | (484,172) |

나) 전기말

| 기업명 | 유동자산 | 비유동자산 | 유동부채 | 비유동부채 | 수익 | 계속영업손익 | 당기순손익 | 총포괄손익 |

|---|---|---|---|---|---|---|---|---|

| (주)케이아이웍스 | 905,173 | 108,891 | 187,676 | - | 76,451 | (389,494) | (407,049) | (407,049) |

10. 유형자산 :

(1) 보고기간중 유형자산의 증감내역은 다음과 같습니다(단위:천원).

| 구분 | 취득원가 | 차감항목 | 장부가액 | ||||||

|---|---|---|---|---|---|---|---|---|---|

| 차량운반구 | 기타유형자산 | 구축물 | 건물 | 토지 | 감가상각 누계액 |

국고보조금 | 손상차손 | 유형자산 | |

| 전기기초(2013.01.01) | 206,593 | 1,001,519 | 226,600 | 2,704,263 | 1,205,768 | 1,017,259 | 192,490 | - | 4,134,994 |

| 취득 | 48,139 | 188,156 | - | - | - | - | 144,627 | - | 91,668 |

| 처분/폐기 | (22,202) | (575) | - | - | - | (1,963) | - | - | (20,814) |

| 감가상각 | - | - | - | - | - | 229,672 | (86,603) | - | (143,069) |

| 전기기말(2013.12.31) | 232,530 | 1,189,100 | 226,600 | 2,704,263 | 1,205,768 | 1,244,969 | 250,513 | - | 4,062,779 |

| 당기기초(2014.01.01) | 232,530 | 1,189,100 | 226,600 | 2,704,263 | 1,205,768 | 1,244,969 | 250,513 | - | 4,062,779 |

| 취득 | - | 36,909 | - | - | - | - | 19,118 | - | 17,791 |

| 처분/폐기 | - | (11,678) | - | - | - | (2,408) | - | - | (9,270) |

| 감가상각 | - | - | - | - | - | 234,437 | (98,455) | - | (135,982) |

| 당기기말(2014.12.31) | 232,530 | 1,214,331 | 226,600 | 2,704,263 | 1,205,768 | 1,476,998 | 171,176 | - | 3,935,317 |

(2) 보고기간 중 감가상각비 내역은 다음과 같습니다.(단위:천원)

| 구 분 | 당 기 | 전 기 |

|---|---|---|

| 판매비와관리비 | 83,728 | 84,546 |

| 경상개발비 | 56,435 | 59,671 |

| 합 계 | 140,163 | 144,217 |

상기 감가상각비는 국고보조금을 제외한 순액입니다.

(3) 담보제공내역

연결회사의 담보로 제공된 유형자산의 내역은 다음과 같습니다.(단위:천원)

(가) 당기

| 담보제공자산 | 장부금액 | 담보설정금액 | 관련 계정과목 | 관련금액 | 담보권자 | 근저당설정일 | |

|---|---|---|---|---|---|---|---|

| 지배회사 소유 부동산 |

토지 | 266,626 | 780,000 | 장기차입금 (주석 14,27) |

600,000 | 하나은행 평촌역 | 2011.12.28 |

| 건물 | 551,854 | ||||||

| 소계 | 818,480 | ||||||

| 토지 | 718,142 | 1,956,000 | 장기차입금 (주석 14,27) |

1,630,000 | 기업은행 평촌IT | 2013.03.04 | |

| 건물 | 1,486,521 | ||||||

| 소계 | 2,204,662 | ||||||

| 토지 | 221,000 | 600,000 | 장기차입금 (주석 14,27) |

500,000 | 기업은행 평촌IT | 2013.01.29 | |

| 건물 | 457,435 | ||||||

| 소계 | 678,435 | ||||||

| 계 | 3,701,577 | 3,336,000 | 2,730,000 | ||||

(나) 전기

| 담보제공자산 | 장부금액 | 담보설정금액 | 관련 계정과목 | 관련금액 | 담보권자 | 근저당설정일 | |

|---|---|---|---|---|---|---|---|

| 지배회사 소유 부동산 |

토지 | 266,626 | 780,000 | 장기차입금 (주석 14,27) |

600,000 | 하나은행 평촌역 | 2011.12.28 |

| 건물 | 566,802 | ||||||

| 소계 | 833,428 | ||||||

| 토지 | 718,142 | 1,956,000 | 장기차입금 (주석 14,27) |

1,630,000 | 기업은행 평촌IT | 2013.03.04 | |

| 건물 | 1,526,788 | ||||||

| 소계 | 2,244,929 | ||||||

| 토지 | 221,000 | 600,000 | 장기차입금 (주석 14,27) |

500,000 | 기업은행 평촌IT | 2013.01.29 | |

| 건물 | 469,826 | ||||||

| 소계 | 690,826 | ||||||

| 계 | 3,769,183 | 3,336,000 | 2,730,000 | ||||

11. 무형자산 :

연결회사는 영업권 이외의 무형자산을 내용연수 한정 무형자산과 내용연수 비한정 무형자산으로 구분하고 있으며 그 내역은 다음과 같습니다.

(1) 내용연수 한정 무형자산(단위:천원)

| 구분 | 취득원가 | 국고보조금 | 장부가액 | ||

|---|---|---|---|---|---|

| 특허권 | 개발비 | 기타무형자산 | 무형자산 | ||

| 전기초(2013.01.01) | 16,137 | 113,374 | 27,222 | 16,927 | 139,806 |

| 취득 | 11,917 | - | 138,483 | 109,395 | 41,005 |

| 감액/대체 | (1,080) | - | - | (379) | (701) |

| 상각 | (7,273) | (29,576) | (41,758) | (29,995) | (48,612) |

| 전기말(2013.12.31) | 19,700 | 83,798 | 123,947 | 95,948 | 131,497 |

| 당기초(2014.01.01) | 19,700 | 83,798 | 123,947 | 95,948 | 131,497 |

| 취득 | 2,859 | - | 22,464 | 16,302 | 9,021 |

| 감액/대체 | - | - | - | - | - |

| 상각 | (4,960) | (29,576) | (44,749) | (32,904) | (46,381) |

| 당기말(2014.12.31) | 17,599 | 54,223 | 101,662 | 79,346 | 94,137 |

(2) 내용연수 비한정 무형자산(단위:천원)

연결회사는 아래 자산을 내용연수 비한정 자산으로 표시하고, 주기적으로 공정시가에 의해 손상차손을 평가하여 당기손익에 반영하고 있습니다.

| 구분 | 취득원가 | 손상차손누계액 | 장부가액 | |

|---|---|---|---|---|

| 상표권 | 회원권 | 무형자산 | ||

| 전기초(2013.01.01) | 28,153 | 308,504 | 183,504 | 153,153 |

| 감액/대체 | (4,244) | - | - | (4,244) |

| 손상차손 | - | - | - | - |

| 전기말(2013.12.31) | 23,909 | 308,505 | 183,505 | 148,909 |

| 당기초(2014.01.01) | 23,909 | 308,505 | 183,505 | 148,909 |

| 감액/대체 | (1,951) | (1,951) | ||

| 손상차손 | - | - | - | - |

| 당기말(2014.12.31) | 21,957 | 308,505 | 183,505 | 146,957 |

12. 기타비유동자산 :

보고기간종료일 현재 기타비유동자산의 내역은 다음과 같습니다.

| 구 분 | 거래처 | 연 이자율 (%) |

금액(단위 : 천원) | |

|---|---|---|---|---|

| 제19기말 | 제18기말 | |||

| 특정현금과예금 | 하나은행 | - | 3,000 | 3,000 |

| 장기금융상품 | 현대해상외 | 3.80% | 127,987 | 229,130 |

| 합 계 | 130,987 | 232,130 | ||

상기 특정현금과예금은 당좌개설보증금으로서 인출이 제한되어 있습니다..

13. 매입채무 및 기타채무 :

보고기간종료일 현재 매입채무 및 기타채무로 표시되는 부채의 내역은 다음과 같습니다(단위:천원).

| 구분 | 제19기말 | 제18기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 매입채무 | 729,299 | - | 1,970,560 | - |

| 미지급금 | 378,744 | - | 734,003 | - |

| 미지급비용 | 14,480 | 153,815 | 133,291 | - |

| 예수금 | 210,276 | - | 32,131 | 96,367 |

| 선수금 | 84,469 | - | 284,365 | - |

| 합 계 | 1,417,268 | 153,815 | 3,154,350 | 96,367 |

14. 차입금 :

(1) 단기차입금

보고기간종료일 현재 연결회사의 단기차입금 내역은 다음과 같습니다(단위:천원).

| 종 별 | 차입회사 | 차입처 | 2014년 연 이자율(%) |

제19기말 | 제18기말 | 비고 | ||

|---|---|---|---|---|---|---|---|---|

| 외화 | 원화환산액 | 외화 | 원화환산액 | |||||

| 운전자금 일반대출 |

(주)에이디칩스 | SC은행 | 4.09% | - | 1,995,000 | - | 815,000 | |

| SC은행 | 3.93% | - | 295,000 | - | - | |||

| 기업은행 | 7.74% | 61,148 | ||||||

| Beijing Peak Microtech co.,Ltd(중국) | 하나은행 북경지점 | 약 4.4% | - | - | CNY 1,681,542.16 | 292,740 | 지배회사 지급보증 |

|

| 합 계 | 2,351,148 | 1,107,740 | ||||||

전기말 종속기업인 중국소재 Beijing Peak Microtech co.,Ltd는 중국 현지 하나은행으로부터 운용자금활용을 위한 대출을 받고 있었으며, 이를 위해 지배기업은 하나은행에 $300,000의 STAND BY L/C 개설을 통해 지급보증을 제공하였고, $300,000의 정기예금을 하나은행에 담보로 제공하였으나, 당기중 동 지급보증계약은 해지되었습니다.

(2) 장기차입금

보고기간종료일 현재 연결회사의 장기차입금 내역은 다음과 같습니다(단위:천원).

| 차입종류 | 차입처 | 연이자율 | 상환조건 | 만기 | 제19기말 | 제18기말 |

|---|---|---|---|---|---|---|

| 기업시설일반대출 | 기업은행 | 4.153% | 3년만기 일시상환 | 2016.03.06 | 1,630,000 | 1,630,000 |

| 기업시설일반대출 | 기업은행 | 3.585% | 3년만기 일시상환 | 2016.01.29 | 500,000 | 500,000 |

| 기업시설일반대출 | 하나은행 | 5.200% | 5년만기 일시상환 | 2016.12.28 | 600,000 | 600,000 |

| 소계 | 2,730,000 | 2,730,000 | ||||

| 차감 : 유동성대체 | - | - | ||||

| 차감잔액 | 2,730,000 | 2,730,000 | ||||

※ 보고기간 종료일 현재 상기 장기차입금과 관련하여, 당사 소유의 유형자산이 담보로 제공되어 있습니다(주석 9,27 참조).

(3) 장기차입금의 상환계획은 다음과 같습니다(단위:천원).

| 차입종류 | 차입처 | 일정별 상환금액 | |||

|---|---|---|---|---|---|

| 계 | 2014년 | 2015년 | 2016년 | ||

| 기업시설일반대출 | 기업은행 | 1,630,000 | - | - | 1,630,000 |

| 기업시설일반대출 | 기업은행 | 500,000 | - | - | 500,000 |

| 기업시설일반대출 | 하나은행 | 600,000 | - | - | 600,000 |

| 합계 | 2,730,000 | - | - | 2,730,000 | |

15. 퇴직급여채무 :

연결회사는 종업원을 위한 퇴직급여제도로 확정급여제도를 운영하고 있습니다. 확정급여제도에 따르면 종업원의 퇴직시 근속 1년당 최종 3개월 평균급여에 지급률을 곱한 금액을지급하도록 되어 있습니다. 확정급여채무의 보험수리적 평가는 적격성이 있는 독립적인 보험계리인에 의해서 예측단위적립방식을 사용하여 수행되었으며, 발생한 보험수리적 손익에 대해서는 발생한 기간의 포괄손익계산서에 즉시 인식하고 있습니다(주석 24참조).

(1) 보고기간종료일 현재 재무상태표에 인식된 확정급여부채(자산)의 내역은 다음과 같습니다(단위:천원).

| 구 분 | 제19기말 | 제18기말 |

|---|---|---|

| 확정급여채무의 현재가치 | 1,120,952 | 1,791,333 |

| 사외적립자산의 공정가치 | 724,146 | 1,181,756 |

| 순확정급여부채(자산) | 396,806 | 609,577 |

(2) 보고기간 중 퇴직급여제도와 관련하여 인식된 손익은 다음과 같습니다(단위:천원).

| 구 분 | 제19기 | 제18기 |

|---|---|---|

| 퇴직급여원가: | ||

| 당기근무원가 | 451,309 | 484,160 |

| 이자원가 | 62,299 | 43,738 |

| 사외적립자산의기대수익 | (42,261) | (34,922) |

| 기타포괄손익: | ||

| 보험수리적손실(이익) | (375,263) | 23,520 |

| 합 계 | 96,084 | 516,496 |

(3) 보고기간 중 확정급여채무의 현재가치 변동은 다음과 같습니다.(단위:천원)

| 구 분 | 제19기 | 제18기 |

|---|---|---|

| 기초금액 | 1,791,333 | 1,306,699 |

| 당기근무원가 | 451,309 | 484,160 |

| 이자원가 | 62,299 | 43,738 |

| 보험수리적손실(이익) | (393,466) | 16,159 |

| 급여지급액 | (791,863) | (58,094) |

| 외화환산차이등 | 1,341 | (1,327) |

| 기말금액 | 1,120,952 | 1,791,333 |

(4) 보고기간 중 사외적립자산의 공정가치 변동은 다음과 같습니다.(단위:천원)

| 구 분 | 제19기 | 제18기 |

|---|---|---|

| 기초금액 | 1,181,756 | 952,290 |

| 사외적립자산의 기대수익 | 42,261 | 34,922 |

| 보험수리적이익(손실) | (18,204) | (7,361) |

| 사외적립자산 납입액 | 310,000 | 260,000 |

| 급여지급액 | (791,667) | (58,094) |

| 기말금액 | 724,146 | 1,181,756 |

(5) 보고기간종료일의 사외적립자산은 다음 항목으로 구성됩니다(단위:천원)

| 구 분 | 제19기말 | 제18기말 |

|---|---|---|

| 정기예금 | 724,146 | 1,181,756 |

사외적립자산은 전액 만기가 1년이하인 제1금융권의 정기예금에 가입되어 있습니다.

(6) 보고기간종료일 현재 보험수리적평가를 위하여 사용된 주요 추정은 다음과 같습니다.

| 구 분 | 제19기말 | 제18기말 |

|---|---|---|

| 할인율 | 2.78% | 3.80% |

| 임금상승률 | 4.15% | 5.03/5.19% |

확정급여채무의 현재가치계산을 위하여 사용한 할인율은 보고기간말 현재 확정급여채무의 통화 및 예상지급시기와 일관성이 있는 우량회사채의 시장수익률을 참조하여 결정하였습니다.

(7) 보고기간종료일 현재 주요 가정의 변동에 따른 확정급여채무의 민감도 분석은 다음과 같습니다(단위: 천원).

(가) 임금상승률 변동에 따른 민감도 분석

| 구 분 | 제19기 | 제18기 | ||

|---|---|---|---|---|

| 1% 하락시 | 1% 상승시 | 1% 하락시 | 1% 상승시 | |

| 확정급여채무 현재가치 | 967,802 | 1,150,330 | 1,631,027 | 1,848,487 |

| 당기근무원가 | 195,535 | 230,078 | 419,673 | 469,066 |

(나) 할인율 변동에 따른 민감도 분석

| 구 분 | 제19기 | 제18기 | ||

|---|---|---|---|---|

| 1% 하락시 | 1% 상승시 | 1% 하락시 | 1% 상승시 | |

| 확정급여채무 현재가치 | 1,152,630 | 967,573 | 1,631,027 | 1,848,487 |

| 당기근무원가 | 228,222 | 197,442 | 419,673 | 469,066 |

16. 납입자본 :

보고기간종료일 현재 지배회사의 보통주자본금의 내용은 다음과 같습니다.

| 구분 | 제19기말 | 제18기말 |

|---|---|---|

| 수권주식수 | 50,000,000주 | 50,000,000주 |

| 1주당 금액 | 500원 | 500원 |

| 발행주식수 | 8,496,720주 | 8,496,720주 |

| 자본금 | 4,248,360,000원 | 4,248,360,000원 |

| 주식발행초과금 | 17,662,786,890원 | 17,662,786,890원 |

17. 기타자본구성요소 :

(1) 연결회사의 재무제표에 표시된 기타자본구성요소에는 자본잉여금과 자본조정, 기타포괄손익누계액에 포함되는 계정들이 해당되며, 보고기간종료일 현재 기타자본구성요소의 내역은 다음과 같습니다(단위:천원).

| 구분 | 제19기말 | 제18기말 |

|---|---|---|

| 기타자본잉여금(*) | 375,083 | 372,423 |

| 주식선택권 | 473,584 | 322,465 |

| 해외사업환산손익 | 8,587 | (10,579) |

| 합 계 | 857,254 | 684,309 |

(*) 주식선택권의 부여취소로 인하여, 부여취소에 대한 주식선택권 해당 금액 2,660천원(전기:3,742천원)을 기타자본잉여금으로 대체하였습니다.

(2) 주식선택권

(가) 지배회사의 당기말 현재 주식선택권 부여 내역은 다음과 같습니다.

| 대상 | 행사기간 | 의무근무기간 | 부여주식수 | 행사가격 |

|---|---|---|---|---|

| 한상연외 4명 | 2011.12.01 ~ 2018.11.30 | 2009.12.01 ~ 2011.11.30 | 보통주 7,500주 | 3,963원 |

| 이희외 31명 | 2014.03.23 ~ 2021.03.22 | 2012.03.23 ~ 2014.03.22 | 보통주 701,700주 | 2,757원 |

| 이희외 34명 | 2015.06.05 ~ 2022.06.04 | 2013.06.05 ~ 2015.06.04 | 보통주 495,900주 | 3,695원 |

분

(나) 상기 주식선택권의 평가를 위해 공정가치접근법을 적용하여 보상원가를 계산하였으며, 계산에 사용된 방법 및 가정은 다음과 같습니다.

| 구분 | 한상연외 4명 | 이희외 31명 | 이희외 34명 |

| 적용모형 | Black-Scholes Model | Black-Scholes Model | Black-Scholes Model |

| 기초자산의 현재가치 (권리부여일 현재의 시가) |

3,820원 | 2,620원 | 3,430원 |

| 무위험이자율 | 4.10% | 3.63% | 2.60% |

| 기대행사기간 | 5.5년 | 5.5년 | 5.5년 |

| 예상주가변동성 | 0.5869 | 0.4508 | 0.44807 |

| 기대배당수익율 | 0% | 0% | 0% |

| 기대권리소멸율 | 연평균 3% | 연평균 17.93% | 연평균 17.77% |

(다) 주식선택권의 부여로 인하여 당기에 비용으로 인식한 금액과 당기 이후에 비용으로 인식할 보상원가는 다음과 같습니다(단위:천원).

| 전기까지 인식한 보상비용 | 694,888 |

| 당기 인식한 보상비용 | 153,779 |

| 당기 이후 인식할 보상비용 | 52,225 |

| 총 보상원가 | 900,892 |

(3) 해외사업환산손익

해외종속기업의 재무제표를 지배회사의 보고통화이자, 기능통화인 원화로 환산함에 따라 발생하는 외환차이로서 지배회사는 이를 기타포괄손익누계액으로 관리하고 있으며, 지배주주지분에 귀속되는 금액으로 당기말 현재 8,587천원의 해외사업환산이익(전기말: 해외사업환산손실 10,579천원)을 계상하고 있습니다.

18. 이익잉여금(결손금) :

연결회사의 보고기간종료일의 결손금 현황은 다음과 같습니다(단위:천원).

| 구분 | 제19기말 | 제18기말 |

|---|---|---|

| 기업합리화적립금 | 400,000 | 400,000 |

| 미처리결손금 | (19,339,644) | (15,813,123) |

| 결손금 | (18,939,644) | (15,413,123) |

지배회사는 상법상 자본금의 50%에 달할때까지 매 결산기마다 금전에 의한 이익배당액의10%이상을 이익준비금으로 적립하도록 되어 있으며, 동 이익준비금은 이월결손금의 보전과 자본전입에만 사용될 수 있으나, 지배회사는 당기 및 전기 중 배당금을 지급하지 아니하여 이익준비금을 적립하지 아니 하였으며, 기업합리화적립금으로 당기말 현재 400,000천원(전기말 400,000천원)을 계상하고 있습니다.

19. 매출액 및 매출원가 :

연결회사의 보고기간 중 매출액 및 매출원가의 구성내역은 다음과 같습니다(단위:천원).

| 과 목 | 제19기 | 제18기 | |||

|---|---|---|---|---|---|

| 매출액 | 매출원가 | 매출액 | 매출원가 | ||

| 재화의 판매 | 상품매출 | 22,066,217 | 19,732,569 | 38,102,189 | 31,808,922 |

| 제품매출 | 2,648,487 | 1,448,188 | 3,030,659 | 1,612,437 | |

| 소계 | 24,714,704 | 21,180,757 | 41,132,848 | 33,421,359 | |

| 용역의 제공 | 용역매출 | 31,573 | - | 658,032 | 507,341 |

| IP매출 | 501,742 | - | 44,000 | - | |

| 소계 | 533,314 | - | 702,032 | 507,341 | |

| 로열티 | 로열티 | 229,456 | - | 292,349 | - |

| 기타수익 | OFFER COMMISSION | 707,816 | - | 914,677 | - |

| 합 계 | 26,185,290 | 21,180,757 | 43,041,906 | 33,928,700 | |

20. 판매비와관리비 :

연결회사의 보고기간 중 판매비와관리비의 내역은 다음과 같습니다(단위:천원).

| 구분 | 제19기 | 제18기 |

|---|---|---|

| 급여 | 3,984,467 | 4,214,710 |

| 퇴직급여 | 450,525 | 400,598 |

| 복리후생비 | 168,725 | 234,606 |

| 보험료 | 161,488 | 177,823 |

| 감가상각비 | 83,728 | 84,547 |

| 무형자산상각비 | 9,115 | 7,500 |

| 대손상각비 | 217,284 | 30,266 |

| 지급수수료 | 572,733 | 2,494,898 |

| 광고선전비 | 1,718 | 2,291 |

| 교육훈련비 | 2,051 | 1,300 |

| 차량유지비 | 203,062 | 200,528 |

| 도서인쇄비 | 3,750 | 26,838 |

| 접대비 | 513,447 | 777,519 |

| 임차료 | 51,807 | 62,244 |

| 통신비 | 56,627 | 68,344 |

| 운반비 | 155,392 | 256,943 |

| 세금과공과 | 212,595 | 39,719 |

| 소모품비 | 22,999 | 48,849 |

| 수도광열비 | 40,894 | 40,231 |

| 경상개발비 | 1,170,850 | 1,392,902 |

| 여비교통비 | 151,115 | 255,848 |

| 견본비 | 61,441 | 47,970 |

| 주식보상비용 | 153,779 | 211,374 |

| 판매수수료 | 2,123 | 2,794 |

| 기타판관비 | 5,830 | 7,318 |

| 합 계 | 8,457,545 | 11,087,960 |

21. 기타이익과 기타손실 :

연결회사의 보고기간 중 기타이익과 기타손실의 내역은 다음과 같습니다(단위:천원).

| 구분 | 항목 | 제19기 | 제18기 |

|---|---|---|---|

| 기타이익 | 외환차이 | 73,703 | 34,477 |

| 투자자산처분이익 | 42,640 | - | |

| 잡이익 | 40,679 | 14,576 | |

| 기타이익 합계 | 157,021 | 49,053 | |

| 기타손실 | 재고자산감액 | 1,158 | - |

| 유형자산처분손실 | 3,758 | 3,542 | |

| 무형자산감액 | 1,951 | 4,946 | |

| 외환차이 | 79,800 | 70,887 | |

| 잡손실 | 54,065 | 7,552 | |

| 기타손실 합계 | 140,733 | 86,927 | |

※ 기타이익과 기타손실에 포함되는 외환차이는 채권과 채무의 외환차이로서, 금융수익과 금융원가에 포함되는 현금성자산의 외환차이와 구별됩니다.

22. 금융수익과 금융원가 :

연결회사의 보고기간 중 금융수익과 금융원가의 내용은 다음과 같습니다(단위:천원).

| 구분 | 항목 | 제19기 | 제18기 |

|---|---|---|---|

| 금융수익 | 이자수익 | 10,791 | 9,809 |

| 외환차이 | 42,891 | 72,237 | |

| 금융수익 합계 | 53,683 | 82,046 | |

| 금융원가 | 이자비용 | 248,279 | 183,414 |

| 외환차이 | 15,356 | 60,628 | |

| 금융원가 합계 | 263,634 | 244,042 | |

※ 금융수익과 금융원가에 표시되는 외환차이는 영업손익에 포함되지 않는 현금및현금성자산과 외화정기예금과 같은 금융상품에서의 외환차이 입니다.

23. 법인세비용 :

(1) 연결회사의 당기 및 전기 법인세비용의 내용은 다음과 같습니다(단위:천원).

| 구 분 | 내 역 | 제19기 | 제18기 | |

|---|---|---|---|---|

| 지배회사 | 미국 | 지급보증에 대한 수수료 | - | 1,909 |

| 중국 | 기술사용료 | 3,967 | 12,061 | |

| 종속기업 | AMERIX GROUP INC. Beijing Peak Microtech co.,Ltd |

과세소득에 대한 법인세 | 290,991 | 2,112,395 |

| 합 계 | 294,957 | 2,126,365 | ||

※ 지배회사는 당기에 과세소득이 발생하지 않아 납부할 세액이 발생하지 않았으나, 국외소득에 대한 외국납부세액공제 상당액을 당기 법인세비용으로 계상하고 있습니다.

(2) 지배회사는 향후 각 회계연도에 소멸되는 차감할 법인세효과의 실현가능성이 불확실한 것으로 판단하여 이연법인세자산을 인식하지 않고 있으며, 종속기업인 AMERIX GROUP INC.도 동 사유로 계상하고 있던 이월결손금에 대한 법인세 효과 290,991천원(전기말:291,565천원)을 법인세비용으로 대체처리 하였습니다.

(3) 당기말 현재 지배기업의 과세표준에 적용될 수 있는 법인세등의 법정 최고세율(주민세포함)은 24.2%입니다.

24. 기타포괄손익 :

연결회사의 당기 및 전기의 기타포괄손익 내역은 다음과 같습니다(단위:천원).

| 구 분 | 제19기 | 제18기 |

|---|---|---|

| 보험수리적손익(*) | 375,263 | (23,520) |

| 해외사업환산손익 | 93,250 | (24,656) |

| 합 계 | 468,512 | (48,176) |

(*) 퇴직급여와 관련된 보험수리적 손익은 기타포괄손익으로 처리한 후 재무상태표의 이익잉여금에 직접 반영합니다(주석 15참조).

25. 주당이익 :

당기 및 전기의 주당이익의 계산근거는 다음과 같습니다.

(1) 유통보통주식수

(가) 당기

| 기간 | 발행보통주식수 | 일수 | 적수 | 유통보통주식수 |

|---|---|---|---|---|

| 2014.01.01-2014.12.31 | 8,496,720주 | 365 | 3,101,302,800 | 8,496,720주 |

| 계 | 8,496,720주 | 365 | 3,101,302,800 | 8,496,720주 |

(나) 전기

| 기간 | 발행보통주식수 | 일수 | 적수 | 유통보통주식수 |

|---|---|---|---|---|

| 2013.01.01-2013.12.31 | 8,496,720주 | 365 | 3,101,302,800 | 8,496,720주 |

| 계 | 8,496,720주 | 365 | 3,101,302,800 | 8,496,720주 |

(2) 기본주당순손익(단위:원)

| 구 분 | 제19기 | 제18기 |

|---|---|---|

| 지배기업 소유주지분 당기순이익 | (3,901,784,081) | (3,528,338,514) |

| 유통보통주식수 | 8,496,720주 | 8,496,720주 |

| 기본주당기순이익(손실) | (459) | (415) |

(3) 희석주당순손익

지배회사는 주식선택권 부여로 인하여 희석화 증권을 발행하고 있으나, 연평균주가가 행사가격보다 낮으므로, 희석화 효과가 없는 것으로 판단하여 주당이익에 미치는 영향이 없으므로 희석주당이익을 표시하지 아니합니다.

26. 비용의 성격별 분류 :